Нюансы возврата налога за ремонт квартиры

Сегодня многие осведомлены о том, что есть возможность оформить имущественный вычет. Но мало кто знает, что разрешен возврат налога за ремонт квартиры. Как это сделать, где и когда, узнаете далее из статьи.

Законодательство

Покупка жилья в новостройке подразумевает дополнительные строительные или ремонтные работы: дома обычно сдают в черновой отделке. Этот фактор и побуждает граждан обратиться за компенсацией подоходного налога:

- Статья 220 подтверждает возможность возвращения НДФЛ.

- Пп. 2 п. 1 ст. 220 НК РФ устанавливает размер суммы, которую вернут. Ее максимум составляет 13 % от 2 миллионов рублей.

- Абзац 12 подпункта 2 пункта 1 статьи 220 Налогового кодекса приводит список расходов, подлежащих возмещению.

- Отделка, ее отсутствие и другие понятия подготовки к ремонту подробно рассматриваются приказом Росстата от 30.08.11 № 344.

- Квартиры приобретаются как в новых домах, так и на вторичном рынке. Согласно письму Минфина от 20.04.12 №03-04-05/9-538, покупатели во втором случае тоже имеют право на возврат средств за ремонт.

- Письмо Минфина от 26.07.11 № 03-04-05/7-535 информирует по расходам на двери.

- Список ремонтно-отделочных работ, на которые получают субсидии, прописан в письмах Министерства Финансов от 17.01.12 № 03-04-08/7-3, 17.07.12 № 03-04-05/7-878, 08.07.15 № 03-04-05/39414.

Важно! Вычет за проведение коммуникации в частный дом оформляется согласно пп. 3 п. 3 ст. 220 НК РФ.

Можно ли вернуть подоходный налог при ремонте?

Отдельно компенсацию за ремонт получить невозможно: такой трактовки в кодексе нет. Многие ошибочно думают, что деньги возвращают за все услуги по строительству. Увы, но имущественный вычет предназначен для конкретного вида строительно-отделочных работ, их перечень обозначен законом.

Согласно законодательству, главное условие для получения льгот при покупке квартиры — использование собственных средств и на приобретение жилплощади, и на ремонт.

Бесплатная ГОРЯЧАЯ ЛИНИЯ:

М ск +7 (499) 938 5119

С пб + 7 (812) 467 3091

Фед + 8 (800) 350 8363

Для подтверждения затрат нужно на руках иметь договор купли-продажи и платежные бумаги.

Существуют виды отделочных услуг, за которые не полагается возврат:

- Если гражданин купил готовое жилье и решил переделать «под себя».

- Капитальный или косметический ремонт, замена обоев, линолеума не станут причиной для получения денег.

- Если имущество куплено в новостройке, сдается под ключ, то компенсация также не положена.

Имеется список расходов, связанных со строительно-отделочными работами, которые не оплачиваются:

- Сумма, потраченная на покупку инструментов.

- Перепланировка (изменение площади комнаты путем сноса стен).

- Застекление балконов, лоджий.

- Удаление или замена покрытий.

- Установка и демонтаж окон.

- Прокладка новой электропроводки.

- Покупка и установка сантехники.

- Приобретение элементов мебели, интерьера.

- Услуги профессиональных мастеров.

Ремонт или отделка

Ремонт и отделка — довольно близкие по смыслу понятия. Ремонт — это процесс и конечный результат работы. Иногда под этим словом подразумевается улучшение вторичного жилья после срока проживания.

Отделка — это комплекс работ по приведению квартиры в жилой вид. Существует два вида отделки: черновая и чистовая. Черновая — это проведение коммуникаций, заливка полов, работа со стенами, потолком. Чистовая — наведение красоты и разные дизайнерские решения.

Выплаты назначаются за отделку помещения, а не за ремонт готовой жилплощади.

Кому положен

Законом установлены конкретные критерии. Если они соблюдены, гражданин имеет право претендовать на налоговые средства:

- официальное место работы;

- ежемесячная уплата НДФЛ;

- имеется в собственности недвижимость;

- раньше не оформлялся имущественный вычет;

- трудоустроенный пенсионер.

Для справки! Гражданин получит сумму не выше установленного законом лимита (260 тыс. руб.).

За что вернут деньги?

Есть перечень работ для компенсации:

- штукатурные работы;

- установка межкомнатных и входных дверей, окон;

- монтаж потолка;

- укладка плитки;

- поклейка обоев;

- установка лестниц и встроенных элементов мебели, техники;

- отделка пола;

- облицовка стен.

Приобретение товаров и материалов

Возвращать подоходный налог можно не только за услуги, но и за материалы, используемые при этом. В платежных документах указывается, что товары, приобретаемые для отделки квартиры, относятся к категории «Отделочные материалы».

Перечень документов

Чтобы получить льготы за отделочные работы при покупке недвижимости в новостройке, нужно собрать пакет документов:

- паспорт гражданина РФ;

- ИНН;

- декларация;

- заявление;

- справка о доходах (2-НДФЛ);

- договор купли-продажи;

- акт приема-передачи жилья в собственность;

- платежные бумаги (чеки, квитанции и т.д.);

- свидетельство о рождении (если среди собственников имеются несовершеннолетние дети).

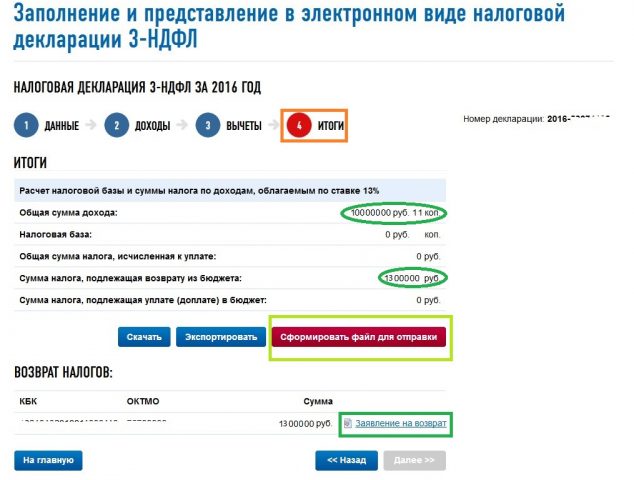

Один из важнейших документов — форма 3-НДФЛ. Она заполняется согласно всем необходимым данным и без ошибок. В ИФНС сдаются копии документов, но с собой возьмите оригиналы.

Для справки! Начисленные средства возвращаются частями, в течение нескольких месяцев или лет. Зависит это от заработка заявителя.

Возврат налога за ремонт квартиры

Оформить налоговые выплаты за строительные работы в купленном имуществе можно несколькими способами.

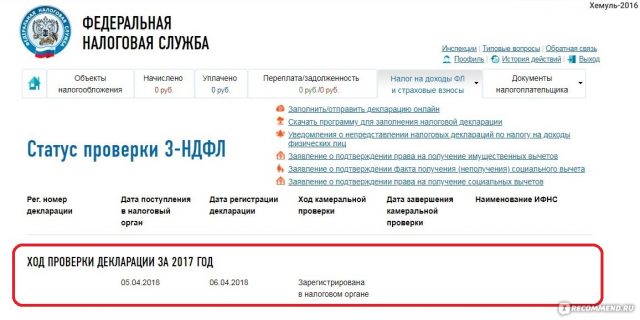

В НИ бумаги направляются лично и по почте (заказным письмом). Срок рассмотрения заявки, обработки документации составляет 3 месяца в обоих случаях. Еще месяц понадобится для перечисления денег на расчетный счет (банковскую карту), его номер нужно указать в обращении. В заявлении описывается желание получить компенсацию за покупку квартиры и улучшение жилищных условий, проведенное в ней. Помимо этого, заполняется декларация согласно законодательству, прилагаются все документы из вышеприведенного списка. Средства будут перечислены единоразовым платежом или разделены на части (на несколько месяцев или лет в зависимости от заработка). На практике срок ожидания бывает меньше.

Порядок подачи документов и получения льгот через нанимателя немного отличается. В первую очередь гражданин должен подать заявление в ФНС и получить разрешение на субсидию. Заявка рассматривается месяц. После положительного решения и получения уведомления работник собирает те же бумаги, что и в налоговую за исключением декларации и справки о доходах. Весь пакет сдается бухгалтеру или работодателю, после тщательной проверки производятся ежемесячные выплаты (средства, которые удерживались на уплату НДФЛ).

Еще один способ получить возврат за приобретение квартиры и строительные работы — через портал «Госуслуги». Перечень документов, период рассмотрения и перечисления льгот такой же, как в ИФНС. Главное — сделать качественные сканы всех бумаг, правильно заполнить декларацию, составить заявление. Весь путь обращения можно отслеживать через кабинет налогоплательщика от подачи до получения возврата.

В новостройке

Жилплощадь, приобретенная в новом доме, бывает без ремонта, с черновой или чистовой отделкой. Требования для возвращения субсидий немного отличаются. Рассмотрим более подробно.

Квартира без отделки, или «черновая». Эти случаи самые выгодные, так как получение компенсации не составит проблем, главное условие – правильно заполненные бумаги:

- В договоре купли-продажи указывается, что недвижимость приобретена без отделки.

- К декларации прилагаются эти сведения.

- Прикладывается перечень проводимых работ и купленных материалов, данные подкрепляются платежками.

- При долевой собственности оформляет налоговый вычет один собственник, а остальные дают свое согласие на это (письменно).

Частичная отделка принесет немного больше хлопот при оформлении, так как инспектор должен видеть, какие именно работы были произведены и входят ли они в список оплачиваемых. Нужно предоставить следующие сведения:

- Указать, что именно не произведено застройщиком.

- В акте приема-передачи указываются работы, которые предстоит выполнить собственнику.

- Средства, потраченные на покупку мебели, сантехники, вернуть нельзя.

Внимание! Квартира с чистовой отделкой не участвует в возврате средств за ремонт.

Вторичный рынок

Вторичка – это, как правило, готовое жилье, купленное у другого собственника. Если произведен ремонт «под себя» или простое преображение, то вернуть деньги за это не удастся. Но все же имеется нюанс, который позволяет оформить возврат.

При покупке в договоре продавец прописывает строительные работы, которые придется произвести покупателю. Если они входят в узаконенный перечень, то возвращение льгот возможно.

Конкретного срока на возврат компенсации за преображение нет, так как имущественный вычет при покупке и ремонте имущества оформляется вместе, сколько бы это ни заняло времени.

Сколько возвратят

Размер возмещения составляет 260 тысяч рублей, это 13 процентов от 2 миллионов (установленный законом лимит). Сумма увеличивается, если недвижимость покупалась в ипотеку: тогда субсидия будет 390 тысяч рублей.

Ошибки

Главной ошибкой станет неправильное заполнение декларации или заявления. Стоит очень внимательно пойти к процессу или обратиться к профессионалам.

Немаловажным фактом станет перечень оказанных услуг и приобретенных материалов. Подробно ознакомьтесь с узаконенным списком, чтобы быть в курсе и не допустить ошибок при подаче бумаг.

Внимательным нужно быть владельцам вторичного жилья, так как там есть нюансы по возврату.

Полезное видео

Как вернуть у государства деньги за ремонт квартиры в новостройке

Вы можете возвратить некоторую часть денежных средств, потраченных на ремонт и отделку квартиры в новостройке. Так говорит нам НК РФ. Таким образом, может быть уменьшена сумма имущественного налога, за счет вычета суммы затраченной на отделку жилья. В статье 220 НК РФ сказано, что гражданин, купивший квартиру, может вернуть частично деньги, потраченные на оплату НДФЛ. Но компенсация не должна превышать 2 млн рублей. Рассмотрим, каких категорий граждан касается данный вычет.

Кому положен имущественный вычет за отделку квартиры

По законодательству Российской федерации на вычет могут претендовать собственники, отвечающие следующим требованиям:

- Вычет может быть предоставлен гражданам, которые официально трудоустроены;

- Пенсионеры, безработные, граждане, получающие зарплату в конвертах, не могут рассчитывать на уменьшение суммы подоходного налога;

- Налог должен быть уплачен со всех доходов, например покупка частного дома или продажа автомобиля;

- Это не касается женщин в декретном отпуске;

- Квартира приобретена в новостройке за официально подтвержденные деньги;

- Квартиру вы приобрели до 2014 года (но если квартира стоила меньше 2 млн. рублей, вычет может быть получен бессрочно);

- При себе необходимо иметь все чеки, подтверждающие расход денежных средств на ремонт;

- Сумма расхода стройматериалов должна быть меньше 2 млн рублей.

За что положен налоговый вычет

Выделим некоторые критерии, которые помогут возвратить частично подоходный налог:

- С собой необходимо иметь договор купли-продажи, с точной стоимостью квартиры;

- На руках должны быть все чеки, квитанции на покупку стройматериалов.

Имея все эти документы, возрастает шанс получить налоговый вычет. Не стоит проворачивать махинаций с документами, дабы увеличить сумму вычета. Такие ошибки дорого будут стоить. Если налоговые органы обнаружат неточности в документах, на вычет можете не рассчитывать.

Также есть возможность получить компенсацию на отделку частного дома.

Примеры расчетов вычета за ремонт

Возмещение потраченных денежных средств за ремонт квартиры довольно сложная процедура, требующая соблюдения необходимых правил. Данная операция может производиться только один раз в жизни.

Собственник должен быть официально трудоустроен. Сумма компенсации должна быть меньше 2 млн рублей. Также сумма вычета не может быть больше суммы уплаченного НДФЛ.

Небольшая кухня не проблема. Читайте полезные советы по ремонту в статье Кухня 5,5 квадратов в хрущевке: фото до и после ремонта.

Рассмотрим несколько конкретных примеров:

Имеем сумму компенсации 160 тысяч рублей. Сумма уплаченного подоходного налога 140 тысяч рублей. Это значит, что собственник может получить только 140 тысяч рублей за год, остальные 20 тысяч рублей будут уплачены в последующие года.

Для определения суммы вычета необходимо из налоговой базы отнять сумму затрат на отделку. Налоговая база это разность между суммой, потраченной на покупку квартиры и общей суммой затрат.

Мы купили квартиру за 2000000 рублей, отремонтировали ее и потратили на все это 500000 рублей. Сумма вычета будет рассчитываться следующим образом: (2000000*13%)-((2000000-500000)*13)=260000-195000= 65000. Но если сумма расходов превышает стоимость квартиры вычет не получить.

Компенсация рассчитывается со стоимости квартиры, указанной в договоре. Если сумма в договоре не совпадает с реальной стоимостью, в вычете могут отказать. Также важно, что недвижимость куплена в новостройке. И в акте приема квартиры указана надобность в ремонте. Если вы решили строить дом на купленном участке, также есть возможность получить компенсацию за отделку.

Что такое Евроремонт и нужен ли он можно узнать из источника Почему я никогда не сделаю себе Евроремонт.

Основные составляющие имущественного вычета

Основные расходы, входящие в налоговый вычет, согласно статье 220 налогового кодекса Российской Федерации:

- Затраты на покупку квартиры, комнаты, а также доли в новостройке;

- Затраты на покупку необходимых стройматериалов;

- Затраты на работы по отделке квартиры, комнаты или доли.

Что же входит в список отделочных материалов? Поможет разобраться с данных вопросом Общероссийский классификатор видов экономической деятельности.

Туда входят следующие виды работ:

- Монтаж дверей, окон;

- Сборка кухонных гарнитуров, шкафов, кроватей;

- Монтаж потолков, плитки;

- Малярные работы;

- Напольные покрытия.

С точным списком вы можете ознакомиться в документе Общероссийского классификатора.

Необходимые документы

Разберемся, что входит в пакет документов для получения налогового вычета:

- Документ, удостоверяющий личность собственника жилья (паспорт);

- Право собственности на квартиру;

- Договор купли-продажи;

- Договор приема жилья;

- Чеки, подтверждающие расходы на ремонт;

- Справка 2- НДФЛ для физических лиц, 3- НДФЛ для индивидуального предпринимателя.

Данный пакет вы можете самостоятельно отнести в органы налоговой службы, прислать заказным письмом или отправить копии документов по почте на официальном сайте ФНС.

Подача документов электронно через сайт ФНС

Подача документов электронно через сайт ФНС

Как получить вычет

Получить частичную компенсацию за ремонт квартиры можно двумя способами:

- Самостоятельно через ФНС;

- Через вашего работодателя.

Какой способ выбрать решать вам. Главное чтобы вы имели при себе необходимый пакет документов и заявление:

- Паспорт, копия паспорта;

- Справка 2-НДФЛ;

- Договор купли-продажи, договор приема жилья;

- Затраты на ремонт квартиры в виде чеков, квитанций;

- Заполненная декларация.

Если вы решили сами обратиться в органы налоговой службы, то выплаты будут осуществляться на личный счет в банке за один раз или по частям. Частично в том случае, если сумма уплаченного подоходного налога меньше суммы выплат.

Проверка статуса рассмотрения заявки

Проверка статуса рассмотрения заявки

Если решите получать выплаты через работодателя, компенсация будет выражаться в отмене уплаты НДФЛ. То есть бухгалтер при формировании заработной платы не будет вычитать сумму подоходного налога. Максимальный размер компенсации составляет 260000 рублей.

Нельзя получить компенсацию

Стоит помнить, что не все расходы, входящие в отделку квартиры включены в список вычета. Рассмотрим работы и материалы, не входящие в список налогового вычета:

- Затраты на сплит-системы;

- Затраты на монтаж сантехники;

- Затраты на покупку и установку газового котла;

- Установка и ремонт балкона;

- Установка звуко- и шумоизоляции;

- Установка теплых полов;

- Перепланировка квартиры;

- Монтаж интернет сетей.

Как получить имущественный вычет за ремонт квартиры?

Налоговое законодательство РФ дает право гражданам оформлять имущественный вычет на основе произведенных расходов на ремонт купленной квартиры. Рассмотрим то, каким образом данное право может быть реализовано налогоплательщиком на практике.

Каковы условия получения вычета за ремонт?

Имущественный налоговый вычет в соответствии с законодательством РФ предоставляется гражданам, которые приобрели за свой счет (то есть, без использования, к примеру, государственной субсидии или средств работодателя) жилую недвижимость, а также провели в ней, опять же, за свой счет, необходимые ремонтные работы.

Имущественный налоговый вычет в соответствии с законодательством РФ предоставляется гражданам, которые приобрели за свой счет (то есть, без использования, к примеру, государственной субсидии или средств работодателя) жилую недвижимость, а также провели в ней, опять же, за свой счет, необходимые ремонтные работы.

Сумма соответствующего вычета рассчитывается:

- исходя из стоимости жилья по договору купли-продажи (или контракту на долевое строительство либо обычное строительство);

- исходя из подтвержденных расходов покупателя квартиры на проведение чистовой отделки жилья.

Общая величина расходов, с которой может быть исчислен вычет, может составлять 2 000 000 рублей. Максимальная величина имущественного вычета, которая предусмотрена законодательством РФ, составляет, таким образом, 260 000 рублей (13% от 2 000 000).

В случае, если квартира куплена гражданином с использованием ипотечного займа, то вычет может быть также исчислен с расходов, представленных суммами по уплате процентов по соответствующему займу.

Вместе с тем, пользование указанными привилегиями на практике характеризуется рядом нюансов. А именно:

- Для того, чтобы включить расходы на ремонт в общую сумму вычета, в договоре купли-продажи недвижимости (или ином контракте, на основании которого человек приобретает право собственности на жилье) должно быть прямо указано, что на объекте недвижимости не произведен ремонт. То есть — жилье не имеет чистовой отделки.

Так, в случае, если по контракту человек приобретает новую квартиру, то в акте приема-передачи соответствующего объекта недвижимости можно зафиксировать:

- процент готовности жилья;

- перечень доработок, которые необходимо осуществить в целях доведения жилья до готовности.

В случае, если в контракте между продавцом либо строителем и покупателем квартиры не будет отражен тот факт, что в ней требуется исходя из таких-то критериев проведение ремонта, то Налоговая инспекция (ФНС) с высокой вероятностью откажет во включении расходов гражданина на ремонт в сумму, по которой исчисляется имущественный вычет.

- В расходы на ремонт могут быть включены:

- стоимость отделочных материалов;

- стоимость ремонтных работ, заказанных у специализированной фирмы или частных подрядчиков;

- стоимость услуг специализированной фирмы по разработке проектной документации по ремонту.

В расходы на ремонт не может быть включена стоимость сантехники, мебели, а также стройматериалов, использовавшихся при перепланировке квартиры (если она была проведена). Дело в том, то данные предметы задействуются в целях улучшения жилья, а не ремонта, проводимого в целях подготовки объекта недвижимости к эксплуатации (это основной критерий чистовой отделки — приведение квартиры к виду, пригодному к проживанию людей).

- Расходы на ремонт необходимо заявить непосредственно в момент первого обращения в ФНС за вычетом. Сумма, с которой исчисляется вычет, должна быть рассчитана, таким образом, исходя из единовременного суммирования всех расходов гражданина — на покупку жилья и на ремонт.

Стоит отметить, что вовсе необязательно проведение ремонта до того, как будет оформлено свидетельство о праве собственности на жилье. Соответствующие работы могут быть проведены и позже, и расходы по ним, так или иначе, будет правомерно включить в сумму, с которой будет рассчитан вычет. Но заявление на данный вычет, конечно же, следует подавать только по завершении ремонта.

Вычет за ремонт квартиры на вторичном рынке: нюансы

Во многих случаях гражданин, купивший квартиру на вторичном рынке, проводит в ней впоследствии ремонт. Можно ли ему будет включить расходы на соответствующий ремонт в налоговый вычет?

Это зависит от следующих факторов:

- От того, была ли проведена чистовая отделка квартиры до момента продажи. Если она проведена была, то жилье считается полностью готовым к использованию, и потому расходы на проведение в нем ремонта не могут быть включены в вычет.

- От того, зафиксировано ли в договоре купли-продажи жилья, что квартира не готова к полноценной эксплуатации, и в ней требуется проведение ремонта. Если соответствующие формулировки в договоре присутствуют, и они правомерны (то есть, в квартире на самом деле не проводился ремонт), то последующие расходы на ремонт могут быть включены в сумму вычета. Подобный сценарий возможен, если человек построил квартиру с черновой отделкой по договору долевого участия, а затем решил перепродать ее, но ремонта в формате чистовой отделки к тому моменту в квартире не произвел.

Тот факт, что квартира, в принципе, относится ко вторичному рынку — то есть, перепродается, не имеет значения. Главное — факт проведения или непроведения в ней ремонта на момент заключения договора купли-продажи прежнего владельца с покупателем, а также отражение в данном договоре факта отсутствия в квартире чистовой отделки.

Оформление вычета за расходы по ремонту: документы

Для того, чтобы оформить вычет за расходы по ремонту, налогоплательщику нужно, прежде всего, собрать необходимые документы.

При получении компенсации в ФНС они будут представлены:

- декларацией 3-НДФЛ, справкой 2-НДФЛ;

- заявлениями – на компенсацию по форме ФНС за расходы на покупку жилья, а также на компенсацию за расходы на ремонт (оба вида расходов, как мы уже знаем, должны заявляться при оформлении вычета одновременно);

- копией паспорта заявителя;

- копией договора купли-продажи или иного контракта, по которому налогоплательщику переходит право собственности на квартиру (в соответствующем документе обязательно должны быть отражены сведения о том, что в жилье не проведена чистовая отделка);

- копия свидетельства о праве владения квартирой или же акта приема-передачи (если первый документ еще не оформлен);

- копии документов, подтверждающих расходы на проведение ремонта (контракт с подрядчиком, банковские чеки на закупку стройматериалов, на оплату работ по составлению проектной документации — если они проводились).

Если налогоплательщик состоит в браке, заключенном до покупки квартиры, то также потребуется документ, подтверждающий отсутствие претензий со стороны его супруги на оформление вычета по квартире, которая будет в этом случае являться совместной собственностью мужа и жены.

Указанные документы нужно будет отнести в ФНС в любой рабочий день года, который следует за тем, за который составлены декларация и справка о доходах гражданина.

При получении компенсации через работодателя нужно будет собрать те же документы, что перечислены выше, но с учетом того, что:

- не нужно готовить декларацию 3-НДФЛ и справку 2-НДФЛ (они не требуются при соответствующей схеме оформления вычета);

- потребуется специальное заявление — не на оформление вычета, а на право получать его (налоговики могут предоставить его форму по просьбе заявителя).

Затем собранные документы нужно предоставить в ФНС и дождаться — на это уйдет порядка 30 дней, уведомления от Налоговой службы о наличии у гражданина права получать имущественный вычет.

Полученное уведомление нужно будет передать работодателю, сопроводив заявлением на вычет — по форме, используемой в бухгалтерии фирмы.

Что из себя представляет налоговый вычет за ремонт квартиры и что в него входит

Здравствуйте. В налоговом законодательстве нет такого понятия как вычет за ремонт квартиры, есть только вычет по расходам на отделку. Далее по тексту я так и буду его называть.

Вычет за отделку не считается как самостоятельный вычет. В законе нет четкой конкретики на счет него, поэтому нужно учитывать много нюансов при расчете расходов на отделку.

Небольшое отступление — если нужна бесплатная юридическая консультация, можете в любое время написать онлайн юристу справа внизу, можете заказать звонок внизу слева или сами позвонить: 8 (499) 938-45-06 (Москва и обл.) ; 8 (812) 425-64-92 (Санкт-Петербург и обл.) ; 8 (800) 350-29-86 (все регионы РФ) .

Является частью вычета за покупку квартиры

В пп. 4 п. 3 ст. 220 НК РФ написано — «в фактические расходы на приобретение квартиры могут включаться следующие расходы: расходы на приобретение квартиры; расходы на приобретение отделочных материалов и расходы на работы, связанные с отделкой» . То есть расходы на отделку можно только дополнить к расходам на ее покупку.

Каждый собственник может получить вычет за покупку (имущественный вычет) в размере 13% от стоимости его доли в купленной квартире. Есть максимальная сумма вычета — это 260 тыс.руб., т.е. 13% от 2 млн.руб. Больше этой суммы никому получить нельзя. Все это написано в пп. 1 п. 3 ст. 220 НК РФ.

Пример №1: Алексей купил квартиру за 4,5 млн.руб. Он единственный собственник. Хоть 13% * 4,5 млн. = 585 тыс., Алексей получит только максимальные 260 тыс.руб.

Пример №2: Супруги Дмитрий и Марина купили квартиру за 3,5 млн.руб. Квартиру они оформили на двоих по 1/2. Сумма вычета у каждого супруга будет по 13% * (3,5 млн. / 2) = 227,5 тыс.руб.

Вывод из всего вышеуказанного — нет смысла указывать расходы на отделку квартиры, если гражданин и так получит максимальные 260 тыс.руб. (за расходы на ее покупку). Причем нельзя получить вычет за отделку, если купил другую недвижимость. Проще объяснить на примерах.

Пример №1: Андрей купил квартиру за 4 млн.руб. После покупки квартиры он потратил на ее отделку еще 500 тыс.руб. Хоть 13% * 4 млн. = 520 тыс., Андрей получит только максимальные 260 тыс.руб. Больше этой суммы получить нельзя. Поэтому ему нет смысла указывать еще и расходы на отделку квартиры, ведь вычет по ним он все равно не получит.

Пример №2: Максим и Ольга купили квартиру за 3,2 млн.руб. У каждого по 1/2. После они потратили на отделку еще 1,3 млн.руб., т.е. каждый по 650 тыс.руб. Вычет за покупку у каждого собственника будет по 13% * (3,2 млн. / 2) = 208 тыс.руб. Они могут добавить некоторые расходы на отделку, чтобы каждый из них добрал до максимальных 260 тыс.руб. Что входит в расходы на отделку я написала ниже.

Пример №3: Александр купил квартиру на вторичном жилье за 2,5 млн. руб. Вычет по ней он получил максимальные 260 тыс.руб. Затем он купил квартиру без отделки в новостройке. Он не сможет получить вычет за отделку новой квартиры, т.к. он уже получил максимальные 260 тыс.руб. с покупки первой квартиры.

Расходы на отделку можно применить только при покупке квартиры в новостройке

ПП. 5 п. 3 ст. 220 НК РФ — «принятие к вычету расходов на отделку приобретенной квартиры возможно в том случае, если договор, на основании которого осуществлено такое приобретение, предусматривает приобретение не завершенных строительством квартиры (прав на квартиру) без отделки или доли (долей) в ней» .

Квартира должна быть куплена напрямую у Застройщика (например, по договору долевого участия) или у физ.лица по договору/соглашению переуступки прав требования.

В договоре покупки обязательно должно быть указано, что:

-

Квартира покупается без отделки. Если написано про частичную отделку (получистовую), то должны быть перечислены какие работы по отделке были выполнены Застройщиком.

Вычет не предусмотрен, если в договоре указано, что: 1) Квартира сразу покупается с чистовой отделкой. 2) Квартира без ремонта. В налоговом законодательстве нет такого понятия как ремонт. Только про отделку — пп. 5 п. 3 ст. 220 НК РФ и письмо Минфина РФ от 20.07.2012 N 03-04-05/7-892.

Вывод из всего вышеуказанного — при покупке вторичного жилья вычет за отделку не предусмотрен. При чем нет разницы, что — 1) Квартира «убитая» и в ней совсем нельзя жить. 2) В договоре купли-продажи стороны сразу указали, что квартира без отделки.

Квартира на вторичном рынке считается достроенной (завершенной строительством). А расходы на отделку можно применить только по «незавершенной строительством» квартире. Запомните: при вторичном жилье нет вычета на отделку. Такова позиция Федеральной налоговой службы — письмо от 15.08.2013 N АС-4-11/14910@.

Право на вычет за покупку квартиры в новостройке (следовательно и за расходы на ее отделку) зависит от того, какой договор был подписан. Если был договор долевого участия или уступки прав по нему, право на вычет возникает с даты подписания акта приема-передачи — абз. 4 пп. 6 п. 3 ст. 220 НК РФ. Не нужно ждать регистрации собственности — письмо Минфина РФ от 16.03.2015 N 03-04-05/13862. При договоре паенакопления с ЖСК право вычета возникает с даты подписания акта приема-передачи + полного оплаты пая — письмо Минфина РФ от 29.02.2016 N 03-04-07/11377. Подробнее по ссылке.

Какие расходы по отделке можно включить

В пп. 5 п. 3 ст. 220 НК РФ написано, что для вычета можно добавить расходы:

- На покупку отделочных материалов;

- На работы, связанные с отделкой;

- На разработку проектной и сметной документации на проведение отделочных работ.

В Налоговом кодексе нет списка отделочных материалов и что именно входит в отделочные работы и проектную документацию. Поэтому налоговая инспекция берет информацию с раздела 43.3 «Работы строительные отделочные» из Общероссийского классификатора видов экономической деятельности ОК 029-2014 (КДЕС Ред. 2). Внимательно его прочтите. Немного распишу по каждому пункту расходов.

Отделочные работы

Что входит: покраска/обклеивание/выравнивание стен, укладка плитки, установка сантехники, кухонного гарнитура, окон (кроме окон на балкон/лоджию), кондиционера, осветительных приборов, монтаж перегородок, пола, потолка, электропроводки, систем отопления и водопровода — письмо Минфина РФ от 18.01.2012 N 03-04-05/7-27.

Не входит: установка любых дверей (входных, межкомнатных, на балкон или лоджию), установка любого газового оборудования, остекление лоджии — письмо ФНС от 15.02.2012 N ЕД-3-3/464@ и ответы на вопросы из письма ФНС РФ от 06.04.2011 N КЕ-4-3/5392@.

Отделочные материалы

Что входит: материалы, которые связаны с вышеуказанными отдельными работами. А именно обои, смеси, грунтовка, шпаклевка, клей, краска, плитка, цемент, песок, материалы для полов, перегородок, потолков — письмо Минфина РФ от 17.01.2012 N 03-04-08/7-3.

Не входит: стоимость покупки или изготовления любой мебели, сантехники, кухонного гарнитура, дверей, окон, осветительных приборов, строительного инструмента и электроинструмента (молотка, ножовки, кисти, дрели, болгарки и т.п.), кондиционера, холодильника, газовой или электроплиты, счетчиков, розеток, любые расходы на доставку. Частично это указано в письме Минфина РФ от 20.01.2011 N 03-04-05/9-15.

Проектная и сметная документации на проведение отделочных работ

Что входит: название говорит само за себя. Проще говоря, включить можно расходы на изготовление проекта на ремонт/отделку квартиры и сметы. Не входит проект дизайна интерьера.

Какими документами подтверждаются расходы

При покупке отделочных материалов подойдут чеки, платежки, расписки, договора и т.д. Не важно отделкой занимались сами собственники или заказывали услугу у специалистов. Главное, чтобы в документах было понятно что и где куплено.

Документы по оплате услуг по отделочным работам — договора оказания услуг, акты, расписки. Главное, чтобы в них были указаны название работ как в вышеуказанном классификаторе видов экономической деятельности. Настаивайте на этом.

Если услуги будут указаны физ.лицом, обязательно в договоре нужно вписать его паспортные данные. Это требование налоговой инспекции. Будет проблемой, если физ.лицо не декларирует свои доходы. Ведь налоговая может запросить у него пояснения. Поэтому он может поднять цену на свои работы на сумму вычета по ним или отказаться от выполнения услуг. Здесь нужно решать по ситуации.

Если вместе с покупкой, например, окон или кухонного гарнитура была заказана их установка, в договоре должно быть указана отдельная сумма за изготовление, отдельная за установку.

Тоже самое по документам на оказание услуг по составлению проекта на отделку квартиры и сметы. Подойдут договора оказания услуг, акты, расписки.

Про расходы на отделку, указанные в ипотечном договоре

При покупке квартиры в ипотеку предусмотрены два вычета — вычет за расходы на покупку и вычет за оплату процентов по ипотеке (пп. 3 и 4 п. 1 ст. 220 НК РФ). Иногда в ипотечном договоре указывается две суммы, которые покупатели взяли в долг у банка. Например, 2 млн. руб. — на покупку квартиры, 1,5 млн. руб. — на ее отделку. Обычно это делается, когда продавцы владели квартирой менее 3 лет, а значит будут обязаны платить налог в размере 13% * (стоимость квартиры — 1 млн.руб.). Здесь 1 млн.руб. — это стандартный вычет, с которого налог не платится. Все это указано в п. 17.1 ст. 217 и пп. 1 п. 2 ст. 220 НК РФ.

Можно ли включить ипотечные проценты с той суммы, которые указаны в кредитном договоре как расходы на отделку квартиры? В нашем примере с 1,5 млн.руб. Нет, за данную сумму вычет все равно не получить. Потому что можно вычет предусмотрен только за проценты, которые направлены на покупку жилья. Это указано в пп. 4 п. 1 ст. 220 НК РФ. Данная позиция есть в письме Минфина от 17.08.12 г. №03-04-05/7-963.

Если хотите, чтобы за вас все посчитали и оформили

Тогда вам за услугой к компании ВернитеНалог.ру. Специалисты разберутся какие вычеты вам положены, все сами посчитают, подготовят документы и подадут их в налоговую инспекцию. Вся процедура займет менее 24 часа. Эти услуги входят в пакет «Стандарт». Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 руб.

Иногда в ходе камерной проверки налоговая инспекция может ошибиться в размере вычета. У специалистов ВернитеНалог.ру есть опыт в этих ситуациях и помогут их решить. Эти услуги входят в пакет «Премиум». В этот пакет входят услуги пакета «Стандарт» + специалисты контролируют ход камеральной проверки и в случае необходимости вмешиваемся в неё. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 руб.

Если у вас есть вопросы, можете бесплатно проконсультироваться. Для этого можно воспользоваться формой внизу, окошком онлайн-консультанта, комментариями или телефонами: 8 (499) 938-45-06 — Москва и обл.; 8 (812) 425-64-92 — Санкт-Петербург и обл.; 8 (800) 350-29-86 — все регионы РФ.

Как получить возврат налога за ремонт квартиры

Налоговое законодательство Российской Федерации даёт возможность людям возвратить расходы на ремонт приобретённого жилья. Граждане имеют право на налоговый вычет на ремонт квартиры в новостройке. Чтобы воспользоваться законным правом на возмещение от государства, человек должен знать условия и механизм возврата.

Каковы условия возврата подоходного налога

Согласно положениям налогового законодательства, имущественные вычеты на ремонт при покупке квартиры полагаются людям при условии, что квартира куплена на собственные доходы, и на ремонтные работы затрачены свои средства.

Возврат налога осуществляется, если лицо имеет на руках договор купли-продажи, где прописана стоимость недвижимого имущества. Затраты на проведение ремонтно-отделочные работы подтверждают чеки, квитанции. Если их нет, нельзя рассчитывать на выплату компенсации.

Кто может вернуть НДФЛ

В законодательных нормах РФ определены требования к претендентам на получение вычета на ремонт и отделку квартиры:

- Официальная работа по трудовому договору.

- Ежемесячная уплата подоходного налога с заработной платы.

- Уплата налогов с других источников доходов (к примеру, продажа транспортного средства).

Человек должен являться налоговым резидентом Российской Федерации.

Государство не сможет возместить часть затрат за приобретение жилья и проведение ремонта безработным лицам, неофициально трудоустроенным гражданам и пенсионерам.

Налоговый вычет полагается и за ремонт дома, который человек сам построил.

Сколько вернёт государство

На величину возврата влияет стоимость купленного недвижимого имущества и степень расходов, понесённых на приобретение стройматериалов и выполнение достройки и отделки. Указанные затраты официально подтверждают.

Особенности налогового возврата

Собственник жилого объекта, исправно уплачивающий имущественный налог, вправе рассчитывать на снижение налогообложения. Это происходит путем возврата денег, вложенных в ремонт и отделку приобретённой недвижимости.

Согласно нормам статьи 220 Налогового кодекса Российской Федерации, человек, купивший квартиру, может возвратить часть средств, которые ушли на оплату НДФЛ.

Возмещение на ремонт в новостройке

В налоговые вычеты с ремонта новой квартиры в соответствии с п.п. 3 и п.п. 4 ст. 220 Налогового кодекса, налогоплательщик имеет право включить следующие виды затрат:

- На составление проекта и сметы.

- На закупку материалов для осуществления ремонтных работ.

- На выполнение отделки квартиры.

Вторичное жильё

Налоговое законодательство гласит, что возврат НДФЛ положен при приобретении жилья на первичном рынке. В акте приёма-передачи должно быть обозначено, что ремонт не проводился.

Возвратить средства за отделку жилища, купленного на вторичке, теоретически можно, но это сопряжено со сложностями, с которыми тяжело справиться. Федеральная налоговая служба отказывает. В письмах Минфина РФ от 25.01.2011 №03-04-05/9-28 и 15.08.2013 г. №АС-4-11/14910 неоднократно освещали этот вопрос. В 2022 году не предвидится изменений относительно возврата за ремонт вторичного жилья.

Какая нужна документация

Чтобы получить налоговый вычет за ремонт квартиры, собирают много бумаг. Если получаете компенсацию через налоговый орган, подготовьте:

- Паспорт Российской Федерации (копия).

- Номер налогоплательщика.

- Декларацию 3-НДФЛ.

- Справку от работодателя 2-НДФЛ.

- Договор покупки-продажи или иная бумага (копия), согласно которой плательщик налогов становится собственником жилого объекта. Документ должен содержать запись, что ремонт не провёден.

- Свидетельство о праве собственности. Если бумага ещё не готова, вместо неё предъявляют передаточный акт (копию).

- Копии документов, в которой отражены затраты на отделку (контракт с подрядчиком, квитанции и чеки, удостоверяющие факт приобретения материалов).

Налогоплательщики, состоящие в зарегистрированном браке, должны представить бумагу от супруга, что он не против получения возврата.

Когда налоговым вычетом занимается работодатель, собирают перечисленные выше документы, за исключением декларации и справки 2-НДФЛ. В налоговой службе получают уведомление на право возврата. Бумагу подготовят через месяц.

Порядок оформления вычета

Чтобы государство вернуло назад часть средств, на которые вы провели ремонтные работы в новой квартире, обратитесь в ИФНС или к работодателю.

При оформлении возврата в налоговой инспекции готовят перечисленные выше документы и относят их инспектору самостоятельно или посылают почтой России с описью содержимого.

В налоговую структуру пишут заявление на возврат 13% подоходного налога за покупку квартиры, расходы на отделку. В заявление включают оба вида затрат. Бумаги налоговикам направляют в любой рабочий день года, идущего за годом, в котором оформлена 3-НДФЛ и справка о доходах. 3 месяца уйдёт на камеральную проверку документов. По её итогам выносится решение о возврате налога за ремонт квартиры или отказе. После подтверждения деньги перечислят в течение одного месяца на банковский счёт, указанный в заявлении.

Для возврата 13% НДФЛ у работодателя требуемые бумаги передают налоговикам и ждут уведомления. Когда документ будет готов, его предъявляют в финансовый отдел, составив заявление на получение компенсационной выплаты. Пока вся сумма не исчерпается, с заработка прекратят удержание 13% налога.

Законодательством РФ установлены вычеты при приобретении имущества и проведении ремонта в квартире, купленной в новом доме. Правом на имущественный налоговый вычет на ремонт квартиры обладают граждане, официально трудоустроенные и уплачивающие 13% НДФЛ.

Как вернуть деньги за ремонт квартиры

Согласно статье 220 НК РФ (в редакции Федерального закона № 212 от 23.07.2013 г.), каждый гражданин, купивший недвижимость, имеет право на налоговый вычет — возврат части потраченных на покупку средств. Помимо стоимости недвижимости, в сумму налогового вычета может входить и стоимость ремонта. В качестве купленной недвижимости может быть квартира целиком, комната, загородный дом, предназначенный для постоянного проживания, участок земли, купленный для строительства дома. Итак, расскажем как вернуть деньги за ремонт квартиры.

Процедура возврата имущественного вычета — процесс длительный. Существует ряд ограничений в получении:

- Вернуть часть суммы, потраченной на покупку недвижимости и ее ремонт можно только один раз в жизни.

- Человек, претендующий на получение налогового вычета должен быть официально трудоустроен и выплачивать подоходный налог — НДФЛ.

- Возможная сумма налогового вычета ограничивается размером подоходного налога с суммы, не более чем 2000000 рублей. Таким образом, максимальная сумма, которую можно получить, составляет 13% от 2000000, — 260000 рублей. Это значит, что если стоимость квартиры составляет, к примеру, 1500000 рублей, то к потраченной сумме на покупку квартиры вы можете прибавить еще 500000 рублей, израсходованных на ремонт квартиры. Если сумма покупки больше 2000000 рублей, то вы все равно получите только максимально возможную сумму (260000 рублей), а вычет с суммы, потраченной на ремонтные работы вам не полагается.

- Получение вычета возможно только с суммы, указанной в договоре купли продажи. Так что, если в договоре стоит cумма, заниженная относительно фактической, налоговый вычет полагается с суммы, которую вы указали в договоре.

- Налоговый вычет с суммы, потраченной на ремонт, возможен, только в том случае, если ремонт производился в купленной недвижимости. Если вы ремонтировали свою старую квартиру, то возврат части потраченной суммы вам не полагается. Покупка может быть как квартиры в новостройке, так и на вторичном рынке. В случае покупки дома или строительства дома на купленном участке земли, возврат имущественного вычета так же возможен. Важно! Возврат части суммы, затраченной на ремонт возможен только в том случае, если в договоре о покупке квартиры в новостройке имеется уточнение, что квартира покупается без отделки — преобретая квартиру, обязательно проверьте, как составлен договор. В случае покупке квартиры на вторичном рынке, вам будет необходима справка о том, что купленная вами недвижимость нуждается в ремонте.

- На получение налогового вычета имеет право только собственник недвижимости, даже если фактическим плательщиком он не являлся. Если владельцами недвижимости являются несколько человек, то все они имеют право на получение денег по налоговому вычету, в зависимости от размеров доли в недвижимости.

Для получения налогового вычета в налоговый орган по месту жительства нужно подать следующие документы:

- заявление на предоставление налогового вычета, составленное в письменной форме. Можете скачать с нашего сайт по ссылке;

- договор купли-продажи и передаточный акт;

- документы о произведенной оплате. Если вы планируете получение и вычета из суммы, потраченной на ремонт, вы должны предоставить чеки на покупку строительных материалов и договор о проведении строительных работ. Помимо этого понадобятся акты выполненных работ;

- справка 2-НДФЛ с места работы. Таких мест может быть несколько;

- заявление на возврат подоходного налога, уплаченного излишне.

Время возврата части подоходного налога зависит от вашей зарплаты. Чем она выше, тем быстрее вы получите всю причитающуюся сумму. Потому что чем выше зарплата, тем выше налог на доход.

Как вернуть деньги за ремонт квартиры по месту работы

Получение налогового вычета можно оформить и по месту работы. В этом случае, необходимо указать своего работодателя, вместо заявления о возврате. После получения из налоговой уведомления о положительном решении относительно выплаты, следует написать заявление на имя работодателя и приложить к нему все документы.

В случае оформления возврата части налога на доход по месту работы, вы не будете уплачивать подоходный налог до момента погашения суммы вычета.

На что следует обратить внимание при получении части уплаченного подоходного налога из потраченной на ремонт недвижимости суммы.

Обязательно проверьте, упоминается ли в договоре о покупке, что вы приобретаете квартиру без отделки.

У вас на руках должен быть договор с подрядчиком о выполнении работ и акты принятых работ. Иначе вы можете рассчитывать только на возврат части суммы, потраченной на строительные материалы. Обязательно сохраняйте чеки на покупки, если вы покупаете их самостоятельно, будет лучше, если они будут сведены в общую таблицу. Оригиналы чеков так же должны присутствовать. Чек должен быть и кассовый и товарный. Если вы заключили договор на строительный подряд, и в рамках договора исполнитель берет на себя обязанности приобретения строительных материалов, то чеки не нужны.

Правильно оформив все бумаги, вы получите сумму, которая окажется совсем не лишней в вашем семейном бюджете.