Последовательность действий, для получения выплаты страховки по ОСАГО после ДТП

Что больше всего желает любой пострадавший в ДТП автовладелец?

– получить выплату страховки по ОСАГО как можно быстрее

– чтобы выплаты страховки по ОСАГО хватило на ремонт, а может еще и осталось …

Что хочет страховая компания при обращении автовладельца по ОСАГО?

– осуществлять выплату страховки по ОСАГО как можно дольше

– выплатить как можно меньше …

В результате того, что желания пострадавшего в ДТП автовладельца и страховой компании прямо противоположны, возникает непримиримая война, в которой сегодня в основном побеждают страховые компании, из-за отсутствия у автомобилистов достаточных знаний и алгоритма действий для получения выплаты по ОСАГО после ДТП.

В данной статье мы разберем подробно по каждому пункту, последовательность и особенности действий для получения выплаты страховки по ОСАГО после ДТП.

И так, давайте подробно разберем каждый пункт и дадим исчерпывающие комментарии.

При незначительных повреждениях – Европротокол или вызов сотрудников ГИБДД.

По закону:

С 1 июня 2018 года вступили в силу изменения в правила дорожного движения, которые предусматривают, что в ДТП с незначительными повреждениями (если ущерб нанесённый пострадавшему менее 100000 рублей), водители обязаны освободить проезжую часть, если движению других автомобилей создается препятствие. В противном случае, придется заплатить штраф.

Условия для оформления ДТП по Европротоколу:

– В ДТП участвовало 2 автомобиля

– В ДТП нет пострадавших, повреждены только автомобили

– У обоих водителей есть действующие полисы ОСАГО

– У обоих водителей нет разногласий по поводу обстоятельств ДТП и тем, кто является виновником ДТП

– Предполагаемый ущерб пострадавшего менее 100000 рублей

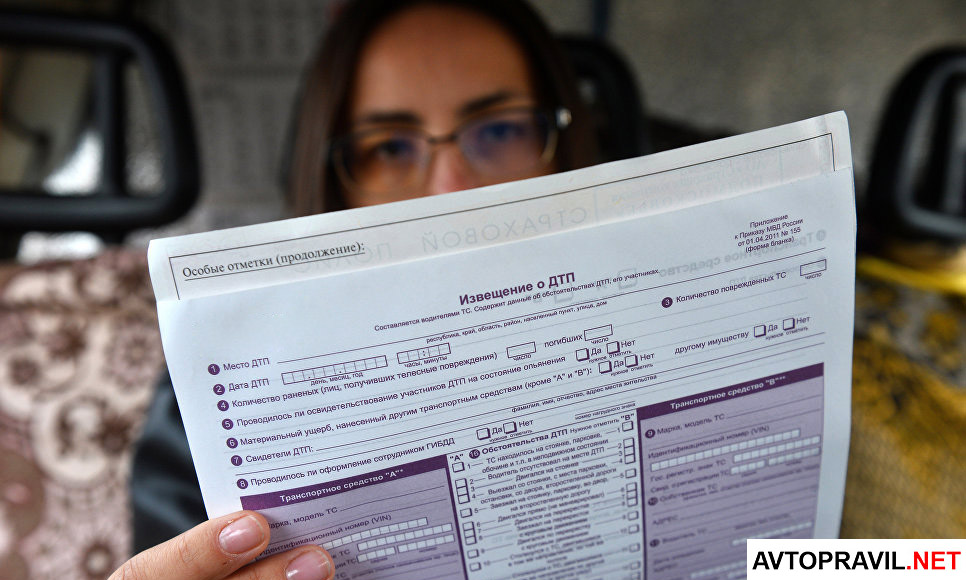

Для оформления ДТП необходимо «правильно» заполнить бланк извещения о ДТП.

По факту:

Большинство автомобилистов не знают как «правильно» заполнить бланк извещения о ДТП.

Страховые компании предъявляют категорические требования к заполнению бланка извещения о ДТП и используют любой предлог, что бы отказать в выплате. Не там поставил галочку – отказ, неправильно нарисовал схему – отказ, не уложился с подачей заявления в 5 дней (для обоих участников) – отказ и т.д.

В результате:

Не «правильно» заполнив извещение, вы лишаетесь права получить выплату страховки по ОСАГО!

При значительных повреждениях.

По закону:

Вызвав сотрудников ГИБДД на место ДТП, Вы в результате получите постановление. Справку ф.154 с перечнем повреждений полученных автомобилем в ДТП, сотрудники ГИБДД с 2018 года больше не выдают.

По факту:

Сотрудники ГИБДД нередко халатно исполняют свои обязанности, записывают повреждения автомобиля в постановление со слов пострадавшего, не знающего конструкцию автомобиля или в состоянии нервного напряжения не готового назвать все пострадавшие элементы своего автомобиля.

В результате:

Страховая компания в процессе выплаты страховки по ОСАГО после ДТП, ориентируется на записи сотрудников ГИБДД о повреждениях автомобиля, если какие-то элементы не были записаны в постановление, страховая компания Вам за них не заплатит!

Для чего необходимо проводить независимую экспертизу до посещения страховой компании.

По закону:

По полису ОСАГО заключенному после 28.04.2017 года, страховые компании обязаны осуществлять страховую выплату только в натуральном виде, то есть ремонтом .

Если страховая компания не может осуществить ремонт автомобиля, то выплачивается ущерб нанесенный автомобилю деньгами с учетом износа .

По факту:

Страховая компания осматривает Ваш автомобиль, считает стоимость ремонта и размер ущерба с учетом износа. Выбирает что ей выгодно и либо выдает направление на ремонт, либо выплачивает деньгами с учетом износа.

При этом, страховая компания как коммерческая организация хочет еще и заработать.

Если Вам выдали направление на ремонт и Вы приехали в ремонтную мастерскую, сотрудники СТО заявляют, что денег полученных от страховой компании на “нормальный” ремонт не хатит. Предложат Вам доплатить из своего кармана. Такм образом сокращая выплату страховой компании.

Если Вам осуществят выплату деньгами, то искусственно занизят ее на 10-50%. Вы же не знаете сколько Вам должны заплатить.

В результате:

Вы в любом случае Вы доплачиваете за ремонт из своего кармана.

Вы проводите независимую экспертизу после ДТП до посещения страховой компании.

По закону:

Вы вправе проводить независимую экспертизу в любой момент, как до посещения страховой компании так и после.

По факту:

Вы заказчик экспертизы, Вы платите деньги, а значит, при проведении экспертизы будут учтены все Ваши комментарии, экспертиза будет проведена в удобное для Вас время, будут соблюдены оговоренные в договоре кратчайшие сроки. В процессе экспертизы будут учтены все скрытые дефекты, все детали пострадавшие в ДТП, а качество проведенной экспертизы Вы проконтролируете при получении пакета документов.

В результате:

Вы экономите время, Вы получаете качественную услугу, Вы знаете, сколько должны получить в результате выплаты страховки по ОСАГО после ДТП. Вы можете выбирать СТО для ремонта Вашего автомобиля исходя из суммы, рассчитанной к выплате и вести аргументированный диалог с представителями страховой компании и на СТО по поводу ремонтируемых и заменяемых деталей.

По закону:

Согласно Закона об ОСАГО, для получения выплаты страховки по ОСАГО после ДТП, Вам необходимо обратится в страховую компанию, представить постановление ГИБДД, а так же предъявить свое поврежденное имущество страховщику.

По факту:

Большинство страховых компаний организовали единые центры для приема заявлений по ОСАГО и осмотра поврежденных автомобилей. В этих центрах Вы проведете не один час, а зачастую почти целый день, что бы подать заявление по ОСАГО и если Ваш автомобиль на ходу (Вы на нем и приехали) представить его повреждения «эксперту» страховой компании. Ваш автомобиль осмотрят поверхностно (что увидят), для выявления скрытых дефектов место осмотра не оборудовано, просто говоря на улице, на парковке. А если в процесс осмотра вмешаются атмосферные факторы (дождь, снег, холод, время суток) то не ждите, что выплата страховки по ОСАГО после ДТП будет адекватной ремонту.

В результате:

Обратившись в страховую компанию сразу после ДТП, Вы рискуете оплачивать значительную часть ремонта из своего кармана.

Вы провели независимую экспертизу до обращения в страховую компанию и представляете свой повреждённый автомобиль вместе с результатами экспертизы.

По закону:

Вы имеете право обращаться за выплатой по ОСАГО в течении трёх лет после ДТП, по европротоколу в течении 5 дней после ДТП.

Вы обязаны представить свое имущество для осмотра страховой компании.

Страховая компания обязана произвести выплату или выдать направление на ремонт в течении 20 календарных дней.

По факту:

Вы выбираете удобное время для написания заявления в страховую компанию, вместе с заявлением прикладываете отчет независимой экспертизы.

Если Ваш автомобиль на ходу предъявляете его повреждения представителю страховой компании. Если не хотите сидеть в очереди на осмотр можно схитрить (ведь согласно ПДД, различные повреждения, в том числе, повреждение световых приборов запрещает движение транспортных средств), в заявлении на выплату страховки по ОСАГО после ДТП указываете, что автомобиль не на ходу и страховая компания пришлет своего «эксперта» к месту стоянки автомобиля. Так же в случае если автомобиль не на ходу.

В результате:

Вы обращаетесь в страховую компанию, когда Вам удобно, Вы знаете, сколько Вам должны выплатить, Вы экономите время и нервы. Срок выплаты 20 календарных дней начинается с момента написания заявления, а не с момента осмотра Вашего автомобиля «экспертом» страховой компании, сэкономите недельку-другую.

По закону:

Страховая компания, после написания Вами заявления, в срок 20 календарных дней обязана произвести выплату полного возмещения ущерба от ДТП.

По факту:

Вы получите так называемую «неоспоримую выплату», так страховые компании называют небольшую часть страховки по ОСАГО после ДТП положенной Вам, которую они выплачивают. Как осмотрели в пол глаза – так и выплатили. Выплачивая мало, страховые компании рассчитывают на инертность и неподкованность автомобилистов. Ведь по статистике только один из десяти автомобилистов, получив заниженную выплату, проводит независимую экспертизу после ДТП и пишет претензию в страховую компанию.

В результате:

Вы получаете «какие-то деньги» и не понимаете много это или мало. Хватит Вам на ремонт или нет. В результате как правило доплачиваете за ремонт из своего кармана.

После выплаты страховки по ОСАГО после ДТП Вы поняли, что Вам заплатили мало и на ремонт полученных денег не хватает

По закону:

Вы имеете право, подать досудебную претензию в страховую компанию обосновав её результатами независимой экспертизы после ДТП.

Страховая компания обязана в срок 10 календарных дней либо удовлетворить претензию, либо дать мотивированный отказ.

По факту:

Заплатив первоначально мало, страховая компания опирается на обычную статистику, ведь 9 из 10 пострадавших автомобилистов, получив заниженную выплату, никуда не обращаются и добавляют на ремонт из своего кармана.

Если страховая компания не удовлетворит претензию, дело дойдет до суда и там будет доказано, что страховая компания заплатила меньше чем положено, на страховую компанию будет наложен штраф в размере 50% от суммы недоплаты плюс пени 1% в день от суммы недоплаты, что с учётом протяжённости судебных разбирательств в среднем 3-4 месяца составит 100% от недоплаты. Проще говоря, если страховая компания доведет дело до суда то заплатит в 2,5 раза больше, что очень невыгодно. Например, недоплата страховой компании составила 20000 рублей, штраф составит 10000 рублей, пени 20000 рублей итого 50000 заплатит страховая компания плюс все судебные издержки.

В связи с большими штрафами, страховые компании платят по досудебным претензиям очень активно, Вам нужно лишь написать претензию.

В результате:

Вы написали претензию и в течении 10 календарных дней получаете недоплаченные деньги.

Вы написали претензию, Вам заплатили 100%, Вам «кинули еще кость» доплатили немного денег или «мотивированно» отказали

По закону:

Страховая компания обязана в срок 10 календарных дней либо удовлетворить претензию, либо дать мотивированный отказ.

За нарушение сроков выплат предусмотрены значительные штрафы.

Согласно постановлению Пленума Верховного Суда, если разница между расчётами различных экспертов менее 10%, то это разница находится в пределах среднестатистической погрешности.

По факту:

В больших страховых компаниях в день подаются сотни заявлений по ОСАГО и десятки претензий, а сроки такие маленькие – 20 дней на выплату и 5 дней на обработку претензии. Задача страховых компаний, во что бы то ни стало уложиться в сроки, и соответственно большая часть выплат и претензий обрабатывается тщательно и скрупулёзно, а часть как получиться. Ваша претензия может попасть в любую часть, соответственно и результат может быть разным. Может быть, Вам удовлетворят претензию на 100%, а может быть откажут по абсолютно нелепому поводу.

В большинстве случаев претензии удовлетворяются, так как изначальная выплата, как правило, производится по наружным повреждениям или тем повреждениям которые «увидел эксперт страховой компании».

Некоторые страховые компании поступают ещё хитрее и выплачивают по претензии ровно столько, что бы разница между расчётом независимой экспертизы после ДТП и выплатой страховой компании составляла 9-9,5%, в этом случае Вы формально не можете обратиться в суд, так как по разъяснению Пленума Верховного Суда, эта разница находится в пределах среднестатистической погрешности.

В результате:

Вы можете получить 100% возмещение по ОСАГО предъявив претензию.

Вы можете получить необоснованный отказ со ссылкой, что отчёт независимой экспертизы не соответствует Российскому законодательству.

Вы можете получить выплату в размере 90-91% и не можете обратиться в суд.

Вам мотивированно отказали по претензии или заплатили немного но не все

По закону:

В случае мотивированного отказа по претензии или частичной недоплаты, Вы имеете право обратиться в суд.

Если в суде будет доказано, что страховая компания заплатила меньше чем положено, на страховую компанию будет наложен штраф 50% от недоплаты плюс пени 1% в день от суммы недоплаты с момента выплаты или отказа по претензии до решения суда. Пени не могут быть более 100% от суммы недоплаты.

По факту:

Большинство автомобилистов бояться судов, не верят, что могут добиться справедливости при выплате страховки по ОСАГО после ДТП. На что очень рассчитывают страховые компании.

Практика же показывает, что при обращении к специализированным юристам, Вы можете рассчитывать на 100% успех в суде.

Специализированные юристы на выплатах страховки по ОСАГО после ДТП, проанализируют Ваше дело, дадут исчерпывающие ответы по перспективности выигрыша дела в суде. В исковом заявлении укажут размер недоплаты, размер штрафа и пени положенные Вам по закону.

В результате:

В результате обращения в суд с помощью специализированных юристов, Вы получите недостающую выплату страховки по ОСАГО после ДТП, получите 50% штраф и пени, а также Вам будут компенсированы все Ваши судебные издержки.

Бесплатная консультация: тел. (812) 400-5-400

Как быстрее получить страховую выплату по ОСАГО

Получение страховых выплат при аварии может затянуться на неопределенный срок. Компании, выступающие в роли страховщика, в некоторых случаях осознанно затягивают этот процесс, чтобы отсрочить выплату или вовсе избежать предоставления определенной денежной суммы своему клиенту. При таком раскладе непосредственное участие судебных органов является жизненной необходимостью.

Получение страховых выплат при аварии может затянуться на неопределенный срок. Компании, выступающие в роли страховщика, в некоторых случаях осознанно затягивают этот процесс, чтобы отсрочить выплату или вовсе избежать предоставления определенной денежной суммы своему клиенту. При таком раскладе непосредственное участие судебных органов является жизненной необходимостью.

Перед тем, как получить страховку после ДТП, может пройти достаточное количество времени. С целью ускорения данного процесса очень важно быть юридически подкованным.

Особенности получения страховки

Сразу следует заметить, что при возмещении ущерба дело доходит до суда достаточно редко. Для того, чтобы заявить о своих претензиях на получение выплат, необходимо предоставить в страховую справку из ГИБДД. Здесь указываются основные моменты, касающиеся аварии. В частности, отмечаются главные причины дорожно-транспортного происшествия, был ли пьян клиент страховой фирмы и нарушал ли он правила дорожного движения. Некоторые страховщики требуют обязательного наличия расширенной справки.

Стандартная справка из ГИБДД

В теле такого документа подтверждается факт случившегося ДТП. В такой справке должно фигурировать лицо, которое управляло автомобилем во время аварии. Здесь же указываются номер и марка авто, а также происходит описание всех видимых повреждений машины.

Расширенная справка из ГИБДД

Такая справка включает в себя более расширенную информацию о всех участниках дорожно-транспортного происшествия. Отмечаются такие моменты:

Такая справка включает в себя более расширенную информацию о всех участниках дорожно-транспортного происшествия. Отмечаются такие моменты:

- ФИО;

- адреса проживания;

- серии водительских удостоверений;

- номера прав.

Кроме этого, определяется трезвость и вменяемость водителей во время дорожно-транспортного происшествия. Получение расширенной справки из ГИБДД требует большего времени, но при этом предоставляет более подробную информацию о случившемся.

Обращение в страховую после ДТП может быть сопряжено с некоторыми трудностями. Такая тенденция обусловлено тем, что страховщик может потребовать в качестве дополнительного документа при проведении служебного расследования решение суда по факту ДТП. Эта необходимость возникает при условии, если компания подозревает, что клиент мошенничает.

Важно! Непосредственное участие судебных инстанций может потребоваться при условии, если стороны не могут самостоятельно договориться о размере выплат.

Страховая программа КАСКО позволяет реализовать ускоренное урегулирование вопроса в случае повреждения наиболее хрупких элементов транспортного средства. К таким элемента автомобиля относятся:

Очень важно заметить, что такое разрешение проблемы возможно, если размеры полученных убытков варьируются в пределах 2-5% от общей стоимости авто. Существенным преимуществом этого метода можно назвать то, что регистрация ДТП и предоставление справки из ГИБДД здесь не является необходимостью.

Порядок действий для получения выплат

Получение страховки после ДТП требует от клиента страховой компании четких и решительных действий. Для достижения положительного результата следует быть очень внимательным и следовать пунктам, прописанным в договоре.

Использование Европротокола

При условии, если в ДТП никто не пострадал и все участники происшествия полностью согласны со сложившейся картиной, то можно воспользоваться составлением так называемого Европротокола. Ни одна из сторон конфликта не должна высказывать каких-либо претензий. В этом случае все вопросы разрешаются непосредственно на месте аварии.

При условии, если в ДТП никто не пострадал и все участники происшествия полностью согласны со сложившейся картиной, то можно воспользоваться составлением так называемого Европротокола. Ни одна из сторон конфликта не должна высказывать каких-либо претензий. В этом случае все вопросы разрешаются непосредственно на месте аварии.

Здесь же следует заметить, что страховая программа КАСКО подразумевает обязательное присутствие страхового комиссара, который должен лично осмотреть и оценить место происшествия. После этого происходит заполнение протокола и уведомление страховых компаний сторон.

При другом раскладе возникает необходимость в присутствии сотрудников ГИБДД. Именно они составляют схему аварии и при необходимости могут предоставить эту информацию в страховые компании. Один из участников ДТП будет оштрафован за нарушение правил дорожного движения.

Альтернативный вариант

Чтобы получить страховку ОСАГО после ДТП, следует выполнить ряд действия в определенной последовательности. К разрешению этого вопроса необходимо подходить со всей ответственностью.

Чтобы получить страховку ОСАГО после ДТП, следует выполнить ряд действия в определенной последовательности. К разрешению этого вопроса необходимо подходить со всей ответственностью.

Шаг №1. Уведомление страховой компании и ГИБДД

Если же разрешить ситуацию посредством Европротокола нельзя, то необходимо сразу сообщить об инциденте в ГИБДД и страховую компанию. На этом этапе также следует обменяться контактами с другими участниками аварии. Необходимо отметить такие моменты:

- паспортные данные;

- номер страхового полиса;

- серия страховки;

- номер спецзнака.

Специальный знак в основном крепится на лобовое стекло. После этого следует дождаться приезда сотрудника ГИБДД и представителя страховой компании.

Шаг №2. Получение справки из ГИБДД

После этого следует наведаться в отделение ГИБДД и потребовать справку о дорожном происшествии. В теле документа должно быть отмечено как можно больше деталей, касающихся характера повреждения транспортного средства.

Шаг №3. Подача документов на получение страховых выплат

Будучи виновником дорожно-транспортного происшествия, необходимо в трехдневный период времени подать пакет документов в страховую. В противном случае компания-страховщик имеет законное право потребовать возмещения ущерба с регрессом. Если же вы претендуете на получение страховых выплат, то необходимо написать заявление и подать бумаги в страховую фирму. По состоянию на 2022 год требуемый перечень документов выглядит следующим образом:

- паспорт;

- ИНН;

- водительское удостоверение;

- техпаспорт транспортного средства;

- справка из ГИБДД;

- страховой полис;

- справка из больницы.

В случае необходимости сюда же необходимо добавить доверенность на автомобиль и документы, подтверждающие расходы после ДТП. Здесь имеется ввиду оплата услуг эвакуатора.

Шаг №4. Получение решения суда

Суд принимает решение по истечении десятидневного временного промежутка. Иногда этот срок может изменяться в большую или меньшую сторону. Чтобы страховка после ДТП была выплачена как можно скорее, рекомендуется самостоятельно забрать решение суда и отвести его в страховую. При этом копию следует оставить себе, а оригинал с мокрой печатью доставить своему страховщику.

Шаг №5. Проведение экспертизы

Проведение экспертизы оказывает непосредственное влияние на то, какая сумма страховых выплат будет предоставлена клиенту компании. До момента осмотра запрещено проводить ремонтные работы. С большой долей вероятности оценщик будет минимизировать расходы, поэтому целесообразнее всего воспользоваться услугами независимого эксперта.

Шаг №6. Получение выплат

На осуществление выплат страховой компании отводится 90 календарных дней. При условии, если оговоренная сумма не была выплачена по истечении такого временного промежутка, то клиент имеет полно право требовать оплату пени.

Видео: Как получить выплату при помощи бесплатной общественной организации прав потребителей

Как ускорить процесс выплаты страховки после ДТП?

Чтобы несколько ускорить процесс выплаты страховки, пострадавшая сторона может включиться в выяснение отношение между виновником аварии и страховщиком. Для этого можно направиться в ГИБДД и узнать дату рассмотрения дела.

Чтобы несколько ускорить процесс выплаты страховки, пострадавшая сторона может включиться в выяснение отношение между виновником аварии и страховщиком. Для этого можно направиться в ГИБДД и узнать дату рассмотрения дела.

После этого можно написать ходатайство об ускорении рассмотрении дела. По завершению судебного заседания можно взять копию постановления и лично привести его в страховую компанию.

Важно помнить, что отказ от выплат компанией-страховщиком ещё не является поводом для разочарования. В таком случае можно обратиться в суд с иском о возмещении убытка тем лицом, по причине которого случилась авария. Сроки получения компенсации зависят от скорости рассмотрения дела.

Тотальная гибель автомобиля

Описанный порядок выплат страховки актуален только при условии, если транспортное средство подлежит восстановлению. Однако иногда возникают ситуации, при которых ремонт автомобиля неуместен. В таком случае страховая компания может поднять вопрос о конструктивном уничтожении транспортного средства. При этом клиент остаётся без выплат и лишается автомобиля.

Описанный порядок выплат страховки актуален только при условии, если транспортное средство подлежит восстановлению. Однако иногда возникают ситуации, при которых ремонт автомобиля неуместен. В таком случае страховая компания может поднять вопрос о конструктивном уничтожении транспортного средства. При этом клиент остаётся без выплат и лишается автомобиля.

При оценке состояния машины все упирается в начальную стоимость автомобиля. Чаще всего тотальная гибель озвучивается, если на восстановление потребуется от 60 до 80% стоимости авто. Многое зависит от результатов экспертизы, которая определяется итоговую стоимость проведения ремонтных работ.

Если машина конструктивно уничтожена, то поднимается вопрос, касающийся оценки стоимости остатков. Также очень важно определить — кому они отойдут в собственность. При условии разрешения ситуации в пользу владельца, последний получает компенсацию. Если же компания настаивает, что авто должно остаться у владельца, то назначается ещё одна экспертиза, которая направлена на оценку стоимости остатков.

Во избежания конфликтных ситуаций настоятельно рекомендуется уточнять все спорные моменты на этапе заключения договора с компанией-страховщиком. В частности, необходимо уточнить то, каким образом будет оцениваться тотальная гибель транспортного средства и кто будет заниматься реализацией остатков.

Сроки выплаты страховки после ДТП и порядок получения страховой компенсации

Если случается ДТП, обычно стороны получают ущерб. Для того, чтобы его компенсировать, требуется получить страховую компенсацию. Как правило, участники дорожного происшествия имеют страховой полис ОСАГО. Согласно данному документу страховая компания обязана сделать выплаты для компенсации потерпевшему полученного вреда. В такого рода ситуации важно знать, в каком порядке происходит выплата страховки.

Сроки выплаты страховки после ДТП по ОСАГО страховой компанией

Для выполнения страховых выплат предусмотрены сроки, которые зависят от конкретных обстоятельств дела

В том случае, если при ДТП водитель вообще не пострадал, то для произведения страховых выплат отводится 20 суток.

В течение первых пяти дней после извещения страховая компания направляет технического эксперта для оценки повреждений транспортного средства в результате аварии.

Отсчёт двадцатидневного срока начинается с того момента, когда страховая компания получила уведомление о дорожном происшествии. В данном сроке не учитываются праздничные дни.

Выплата обычно делается посредством банковского перевода. Он может идти в течение нескольких суток (обычно речь идёт о двух или трёх днях). Рассчитывая максимальный срок, имеет смысл добавить это время к двадцатидневному сроку.

К сожалению, нельзя исключить возможность возникновения такой ситуации, когда указанный срок был исчерпан, но денег на счёт потерпевшего так и не поступило.

В сложившейся ситуации наиболее эффективной мерой станет обращение в суд. Кроме того, нужно учитывать, что при наличии просрочки на невыплаченную сумму будет насчитываться пеня. За каждые сутки будет дополнительно насчитываться 0,05% суммы задолженности страховой компании.

Порядок выплаты страховки

Если имело место дорожное происшествие, важно вовремя поставить страховую компанию в известность. Срок, когда это необходимо сделать, зависит от того, каким именно образом осуществлялось оформление ДТП. Если это было сделано без участия ГИБДД, то для оповещения отводится срок в пять дней. В случае, когда оформление происходило другим образом, указанное время увеличивается до 15 дней.

Для этого можно воспользоваться одним из следующих способов:

- Уведомление можно сделать, явившись в офис компании лично и взяв с собой все необходимые документы.

- Допускается воспользоваться для уведомления почтовым отправлением.

- Можно переслать необходимые документы по факсимильной связи.

Для того, чтобы сделать данное уведомление, требуется подготовить комплект соответствующих документов.

В него будут входить:

- Извещение о том, что произошло ДТП.

- В тех случаях, когда в процессе оформления происшествия принимал участие сотрудник полиции, нужен ещё дин документ — справка о ДТП.

- Также будет необходим протокол о совершении административного правонарушения или его копия.

В случае, когда транспортному средству потерпевшего был нанесён вред, потребуются также следующие документы:

- Нужно подтвердить право собственности на повреждённую машину. Для этого необходимо предъявить соответствующий документ.

- Вред, полученный в результате данного происшествия, должен быть соответствующим образом задокументирован. Для этого потребуется получить заключение об этом, сделанное независимым экспертом.

- Услуги специалиста, проводившего обследование транспортного средства должны быть оплачены. Документ об этом входит в данный комплект.

- Если есть другие документы, которые подтверждают величину нанесённого ущерба, их также необходимо предоставить в составе данного пакета.

Если в результате ДТП был нанесён вред здоровью потерпевшего или его жизни, то необходимо предоставить подтверждающие документы

Вполне возможно, что в результате рассматриваемого ДТП мог быть нанесён вред здоровью потерпевшего или его жизни. В этом случае страховая компания должна будет сделать соответствующие страховые выплаты.

Для удостоверения произошедшего должны быть предоставлены подтверждающие документы. В зависимости от конкретной ситуации, могут потребоваться различные подтверждающие документы.

Для примера будут приведены те, которые будут нужны, если имела место смерть потерпевшего:

- Нужно заявление о произошедшем, где должны быть перечислены все члены семьи погибшего.

- Нужно будет предъявить свидетельство о смерти.

- При проведении похорон семьёй погибшего делаются значительные траты. В данном случае необходимо предоставить справку об их величине.

- Если у покойного были дети, нужно предъявить свидетельство о рождении каждого из них.

- В том случае, когда ребёнок проходит обучение, потребуется предоставить справку, которая удостоверяет этот факт.

- Возможно, что в семье погибшего были инвалиды. При оформлении страховых выплат потребуются документы, которые удостоверяют этот факт. В том случае, когда за ними необходим уход, должны быть представлены медицинские заключения, которые это подтверждают.

Как получить все выплаты по страховому полису

Когда происходит ДТП могут возникать различные ситуации. Необходимо знать, что необходимо делать для получения выплат в каждом рассматриваемом случае.

Водитель не упомянут в страховке

При оформлении аварии может выясниться, что водитель, который виновен в происшествии, не внесён в страховой полис. Это не является поводом для опасений. Страховая компания произведёт выплату в обязательном порядке.

Однако, в некоторых ситуациях, возместив ущерб, она подаст регрессионный иск к виновнику, из-за которого произошло дорожное происшествие. Эта процедура уже не будет иметь отношения к пострадавшему.

Если у другой стороны отсутствует страховка

В этом случае для получения компенсации придётся подавать в суд. Предоставив необходимые документы, показания свидетелей, предъявив другие доказательства его вины, можно заставить его выплатить компенсацию.

Когда компенсации недостаточно

Иногда пострадавшая сторона обоснованно считает, что сумма, которую выплачивает страховая компания не соответствует размеру понесённого ущерба. В этом случае увеличить полученную сумму можно, обратившись для этого в судебную инстанцию.

После рассмотрения обстоятельств дела будет принято соответствующее решение об обязанности виновного выплатить дополнительную сумму в счёт компенсации.

Выплата при наличии пострадавших

В случае ДТП для каждого вида травмы предусмотрена соответствующая сумма компенсации по страховке

При рассмотрении ситуации с получением страхового возмещения существенное значение имеет факт наличия или отсутствия нанесения вреда здоровью или жизни потерпевшему.

Последние изменения законодательства, относящиеся к страховой сфере, были направлены на то, чтобы облегчить расчёт и получение страховой компенсации при наличии потерпевших.

Для упрощения расчёта была внедрена специальная система выплат, в которой применялась специальная таблица. При этом для каждого вида травмы предусмотрена соответствующая сумма компенсации.

Такой подход позволяет рассчитывать на получение страховых выплат не дожидаясь окончания лечения и документирования понесённых в связи с этим затрат.

Теперь для оформления достаточно предоставить страховой компании справку, в которой указан вид полученной травмы.

Для каждой разновидности травм предусмотрен коэффициент в виде процентов. Для того, чтобы узнать сумму выплаты, нужно максимальную величину для страховых выплат умножить на указанный коэффициент.

Пример расчёта. Если в результате аварии имел место перелом плечевой кости, то в соответствующей таблице этому соответствует величина 15%. Необходимо также учесть, что максимальная величина составляет в настоящее время сумму 500 тысяч рублей. Если перемножить указанные цифры, то можно определить, какая именно сумма будет выплачена в рассматриваемом случае.

500000 рублей * 15% = 75000 рублей

По данного вида выплатам существует статистика. В среднем страховщики в таких случаях выплачивают 200 тысяч рублей.

Но при этом не стоит забывать, что максимальная сумма больше данной величины. Если лечение потребовало дополнительных затрат, то можно, обратившись в страховую компанию претендовать на увеличение компенсации в пределах, не превышающих максимальной суммы в 500 тысяч рублей.

Как снизить вероятность невыплаты денег от страховщика

Возможна ситуация, когда установленные сроки прошли, но денег получено не было. В этом случае предстоит за получением страховки обратиться в суд.

Не стоит забывать, что своим поведением в период оформления можно снизить вероятность возникновения проблем.

Если обращения в суд избежать уже не получиться, это дело не стоит откладывать в долгий ящик

При этом можно делать следующее:

- В самом начале производится уведомление страховщика о факте аварии. Желательно не доверять пересылку документов почте или факсу, а явиться в страховую компанию лично. Это сможет уберечь от отговорок страховщика о том, что фирма якобы не получила документов, затерявшихся по дороге.

- Важно при подписании страхового договора уточнить все возможные спорные моменты. Это поможет предотвратить некоторые проблемы в процессе оформления компенсационных выплат.

- Если технического эксперта по оценке последствий дорожного происшествия предложила страховая компания, не всегда есть смысл ему доверять. Иногда стоит самому поискать соответствующего специалиста. Это особенно важно, если предстоит обращение в суд. В этом случае желательно копию его заключения направить компании-страховщику.

- В процессе оформления стоит почаще звонить страховщику. При этом он будет ощущать, что вы контролируете ситуацию и, возможно, постарается побыстрее рассчитаться.

- Если возникла ситуация, когда обращения в суд избежать уже не получиться, с этим дело тянуть не стоит. Нужно отдавать себе отчёт в том, что судебное рассмотрение может занять значительное время и лучше приступить к этой процедуре как можно раньше.

- Иногда потерпевший просто побаивается судебной волокиты. В таком случае имеет смысл обратиться к профессиональным юристам. Конечно, такое обращение означает дополнительные затраты. Однако разбирательство будет проведено на высоком юридическом уровне и не доставит особого беспокойства пострадавшему.

Заключение

От аварии никто не гарантирован. Если уж это произошло, необходимо приложить максимальные усилия для получения компенсации, положенной по закону и в соответствии со договором страхования. Для того, чтобы всё сделать эффективно, нужно понимать, как происходит процедура получение страховой компенсации в случае ДТП.

В этом видео вы узнаете о том, как получить деньги от страховой компании при ДТП по страховому полису:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Что нужно сделать после ДТП для оформления выплат по страховке

Страховой случай согласно договору ОСАГО – это дорожно-транспортные происшествия, повлекшие за собой причинение вреда жизни и здоровью либо имуществу пострадавшей стороны. Внедрение обязательного страхования автогражданской ответственности защищает права лиц, ставших жертвами аварий. Они получили безоговорочные права на денежную компенсацию ущерба, поэтому ответ на вопрос, выплачивается ли страховка виновнику ДТП, очевиден.

Согласно законодательству, виновный в аварии не имеет права на компенсацию и все расходы по ликвидации последствий несет самостоятельно.

Выплаты по страховке после дтп не производятся в случаях, если:

- за рулем автомобиля находилось лицо, не вписанное в полис страхования (если страховка имеет ограниченный круг лиц);

- ущерб причинен природным ресурсам;

- вред имуществу либо жизни и здоровью нанесен незастрахованным грузом;

- требуется компенсация морального вреда либо упущенной выгоды;

- сумма выплат превышает лимит, установленный договором ОСАГО;

- причинение ущерба связано с экспериментальной, спортивной или учебной деятельностью на специально оборудованных площадках либо при аварии во время погрузочно-разгрузочных работ, а также перемещении по территории организации.

В отдельную категорию выделяются ситуации, когда страховые компании выплачивают компенсацию, а после предъявляют регрессное требование.

Это случаи, при которых выплаты пострадавшим будут сделаны страховой компанией, но страховщик вправе обратиться в суд с целью истребования с виновника всей выплаченной суммы:

- страхователь находился в состоянии любого вида опьянения;

- застрахованное лицо причинило ущерб третьим лицам умышленно;

- водитель на момент ДТП не оформил права на управление транспортным средством;

- водитель скрылся с места совершения ДТП;

- страховой случай произошел в период, не предусмотренный договором ОСАГО.

Заявление и документы для выплаты страхового возмещения по ДТП

В случае, если договоренность между сторонами при совершении ДТП не достигнута либо ущерб, причиненный имуществу в результате ДТП составил более 50 000 рублей, оформление документов без представителей полиции нежелательно.

Важно запомнить, как происходит получение страховки после ДТП. Для начала потерпевший и виновник должны сообщить своим страховым компаниям о произошедшем ДТП сразу после его совершения.

Для выплаты потерпевший адресует страховой компании заявление в произвольной форме, а для определения степени причиненного вреда предъявляет поврежденное имущество для осмотра и проведения экспертизы. Страховщик проводит осмотр/экспертизу не позже пяти дней после получения заявления потерпевшего. Если для проведения осмотра потребуется изучение транспортного средства виновного – необходимо присутствие второго участника аварии.

Документы, предоставление которых необходимо в страховую компанию для получения выплат:

- паспорт и заверенная копия;

- извещение о ДТП ;

- платежные реквизиты;

- справка №154;

- копия протокола об административном правонарушении.

Справка 154 заполняется представителем ГИБДД. Очень тщательно проверяйте каждую букву в справке — в дальнейшем это может повлиять на размеры страховых выплат, ведь будет трудно доказать, что вмятины на машине появились именно в результате аварии, а не до нее.

При нанесении вреда имуществу потерпевший дополнительно представляет:

- документы, подтверждающие права собственности на пострадавшее имущество;

- квитанция по оплате услуг экспертов;

- заключение независимого эксперта о причиненном ущербе;

- иная документация, которая подтверждает нанесение вреда имуществу.

Страховая компания возмещает ущерб, если потерпевший предоставляет аргументы о нанесении вреда своему здоровью. Главные доказательства этого факта – документальное подтверждение каждого требования.

Проведение экспертизы транспортного средства после ДТП

После приема заявления от пострадавшего лица страховая компания назначает проведение осмотра поврежденного транспортного средства. Согласно законодательству страховщик обязан провести экспертизу с привлечением специалистов в течение пяти дней. Нередко компании предлагают сделать экспертизу пострадавшим владельцам посредством обращения к частным экспертам, с которыми у них заключены договоры.

Ставшему жертвой ДТП не следует проявлять инициативу и делать экспертизу без согласования со страховщиком – подобные действия могут привести к отказу в выплате страхового возмещения. Если автомобиль капитально поврежден и возможность его предъявления его эксперту исключена, необходимо заранее сообщить об этом страховому агенту. Проведение осмотр специалист вправе проводить в месте, куда его транспортировали. Обращаться к страховщику пострадавшее лицо вправе в течение месяца после ДТП. Как выплачивают страховку после ДТП, каким образом получают страховое возмещение, и в какой сумме, сообщают агенты страховой компании. Копия акта о страховом случае выдается там же, но только по заявлению страхователя.

Практические советы и рекомендации

Произошло ДТП. Прежде, чем узнать, как действовать правильно и как получить выплаты по ДТП по ОСАГО Росгосстрах , желательно ознакомиться с нашими рекомендациями:

- вызов сотрудников ГАИ, которые составят протокол ДТП, после чего следует сбор нужной документации: протокола, справки об аварии, постановления, счетов об уплате эвакуационных сервисов, паспорта и паспорта ТС, страховки;

- после оформления заявления и снятия ксерокопий документов следует прохождение экспертизы в течение пяти дней;

- иногда страховая компания предлагает заменить денежную выплату ремонтом поврежденного автомобиля – существует один риск: ответственность за ремонт несет хозяин сервиса, то есть неудачный ремонт потребует доплаты пострадавшего (подробнее о таком варианте возмещения — читайте в статье здесь) ;

- надежный способ получения страховой выплаты – заключение договора с адвокатом, который грамотно составит иск, избавит от оформления документации и не допустит волокиты с оценкой ущерба, гарантированно все ущербы будут реально учтены;

- пострадавший внимательно изучает все документы, которые даются ему на подпись – поскольку у любой стороны имеется права не согласиться с обстоятельствами, изложенными сотрудником полиции (при выплате возмещения роль будет играть каждая деталь).

Не следует давать согласие на предложение страховых фирм оплатить страховое возмещение без проведения экспертизы – обжалованию такое решение не подлежит, поскольку под текстом документа будет стоять подпись пострадавшего лица.

Бывает, что страховые выплачивают сущие копейки по сравнению с заявленной суммой. Что сделать, чтобы получить со страховой всю сумму? Директор Общества защиты прав автолюбителей Дмитрий Капустин дает свои комментарии

Как получить выплаты по ОСАГО?

Принцип любого страхования, в том числе и по ОСАГО – получить возмещение по причиненному ущербу застрахованных рисков, именно тех, что указаны в страховом договоре.

Принцип любого страхования, в том числе и по ОСАГО – получить возмещение по причиненному ущербу застрахованных рисков, именно тех, что указаны в страховом договоре.

Но ОСАГО – особый полис, он покрывает вашу ответственность перед другими участниками дороги при наступлении страхового случая. То есть если вы повредили чье-то имущество или нанесли вред здоровью в той или иной степени любому участнику дорожного движения – то возмещать убытки будет страховщик.

Предельная сумма страховых выплат по ОСАГО за нанесенные повреждения:

- имуществу – 400 тысяч рублей;

- здоровью – 500 тысяч рублей.

Суммы немаленькие, и страховые компании всеми силами стараются занизить эти предельные пороги, выплатить гораздо меньше, чем оговорено страховым договором ОСАГО.

Кто имеет право на страховые выплаты?

В правилах ОСАГО прописано, что обратиться к страховщику за возмещением могут следующие лица:

- потерпевший (собственник авто, которому нанесен ущерб);

- выгодоприобретатель (лицо, указанное страхователем в договоре ОСАГО для получения выплат в случае наступления страхового случая);

- наследники потерпевшего, если в договоре ОСАГО не прописан другой выгодоприобретатель.

Попробуем разобраться в вопросе на примерах.

В повседневной жизни случаются разные ситуации, порой оформлением автогражданской ответственности занимался один человек, к управлению допускается совсем другой, а номинальным владельцем является третий.

Распространенный пример, семья приобрела транспортное средство, сын пошел оформлять страховку, а машина записана на мать.

В полисе ОСАГО прописаны три разных лица:

- сын являлся оформителем полиса;

- отец семейства разъезжает на машине;

- мать числится номинальным владельцем автомобиля.

Кому же из них положено возмещение по ОСАГО, если будет нанесен ущерб имуществу?

Совсем в трагическом случае со смертельным исходом выплаты могут получить наследники погибшего лица.

Порой в аварии пострадали оба автомобиля, и оба водителя получили травмы. Произошло ДТП по обоюдной вине водителей. Кому же из них положено возмещение по ОСАГО в этом случае, и в каком размере?

Ситуация может развиваться по двум сценариям:

- Добропорядочные страховщики уплачивают половинную стоимость возмещения, допустимой при наступлении этого страхового случая.

- Никому ничего не выплачивается, страховщики отказывают в выплатах, объясняя свою позицию просто – невозможностью установить истинного виновника.

Последний вариант развития событий очень печальный, но большинство страховщиков поступают именно так, ссылаясь на законодательную норму Гражданского Кодекса – п. 2 статьи 1083: возмещение допустимо при установлении степени виновности стороны-нарушителя, согласно ей производятся выплаты.

Но при обоюдном ущербе очень трудно выяснить эту степень виновности, вот и апеллируют к этой статье недобросовестные страховые компании.

Наши юристы неоднократно сталкивались с подобной ситуацией, и в каждом случае кто-то виноват все-таки больше, при грамотном подходе к судебному разбирательству, выявлении всех важных обстоятельств, выигрывали суды в пользу наших клиентов. Наши эксперты готовы оказать любую помощь, всем обратившимся, вам нужно только заполнить указанную на странице онлайн-форму.

Для избежания проблем с выплатами по ОСАГО, ознакомьтесь с памяткой водителю, попавшему в ДТП.

Порядок выплат по ОСАГО

Возмещение нанесенного транспорту ущерба по договору ОСАГО, производится двумя способами:

Возмещение нанесенного транспорту ущерба по договору ОСАГО, производится двумя способами:

- выплата денежных средств;

- организация и оплата восстановительного ремонта.

До недавнего времени выбор способа возмещения оставался за заявителем.

Узнать о том, как производят ремонт авто по ОСАГО и в каких случаях все же можно рассчитывать на денежное возмещение, вы можете, прочитав соответствующую статью на нашем сайте.

Если сложившаяся ситуация предполагает получение денег по ОСАГО, тогда страховая выплата будет производиться исходя из следующего расчета:

- Любому пострадавшему выплачивается сумма ущерба в пределах 400 тысяч рублей, пропорционально степени нанесенного ущерба.

- Если в аварии пострадал человек, то независимо от числа пострадавших, каждый из них может рассчитывать на сумму в пределах 500 тысяч рублей.

- Если есть смертные случаи, то наследник может получить 475 тысяч рублей, причем сразу же ему выдается дополнительная сумма до 25 тысяч на ритуальные услуги. Выплаты могут получить все близкие родственники, предельная сумма будет поделена между ними поровну.

- Когда оформление ДТП проходит по упрощенной схеме – так называемому европротоколу, без присутствия представителя полиции, то лимит суммы выплат обычно не превышает 100 тысяч. (в соответствии с изменениями 01.06.2018). Но в территориальных округах Москвы и Санкт-Петербурга (и в прилегающих к ним областях) эти выплаты могут быть до 400 тысяч рублей.

- Чтобы получить максимальные выплаты по европротоколу, участники движения обязаны предоставить страховой компании видео или фотокадры всех повреждений и запись с навигаторов через российскую систему Эра-Глонасс, иначе выплаты будут в пределах только 100 тысяч рублей.

Если в аварии пострадало два автомобиля и разногласий нет заполняется один бланк извещения. Во всех остальных случаях – каждый участник ДТП заполняет свой бланк извещения, с указанием причин не позволившим совместно оформить бланк.

Если страховая несогласна с приведенными вами доводами, для получения причитающихся выплат по ОСАГО обратитесь за поддержкой к нашим правовым экспертам.

Учет износа

- При расчете степени износа кузова за внимание принимается гарантийная дата.

- При замене шин – измеряют высоту протектора.

- Для пластмассовых комплектующих – применяется самая большая степень изношенности.

- Для прочих комплектующих – возраст самого автомобиля.

Обращение за выплатами

Несмотря на единое для всех правило, возможны частные случаи.

1. Обращение к своему страховщику возможно при соблюдении условий прямого возмещения убытков (ПВУ):

- в аварии пострадало 2 автомобиля;

- не нанесен ущерб здоровью участникам движения;

- у обоих водителей есть действующий полис ОСАГО на пострадавший транспорт.

2. Если какие-то пункты из данного перечня отсутствуют, то следует обращаться к страховщику виновника ДТП:

- В случае если пострадало 3 и более транспортных средств, то обращаются к страховщику виновника аварии.

- Если в результате аварии причинен ущерб здоровью, то пострадавший должен обращаться к страховщику виновника ДТП. Те же нормы применимы в случае смерти кого-то из участников движения.

3. Куда обращаться, если страховщик виновника исключен из ПВУ?

Так называемое ПВУ между участниками страховых выплат по ОСАГО – это особое соглашение о прямых выплатах всем пострадавшим. Но есть и такие компании, которые не подписали данное соглашение, следовательно, они не выплачивают по общим правилам нанесенный ущерб. Что делать, если виновник застрахован именно в такой компании?

Не нужно паниковать, а прямиком идти к своему страховщику – выплаты по ОСАГО будут сделаны, а средства будут возмещаться из фонда РСА.

Отказ страховой компании в приеме документов, по причине исключения из ПВУ, неправомерен и является поводом для подачи жалобы в РСА.

4. Отзыв лицензии или банкротство страховой компании.

Если у страховой компании отозвали лицензию на осуществление этой деятельности – прямое обращение за компенсационными выплатами в Союз Автостраховщиков, все расчеты будут производиться через эту организацию. Это же положение применимо в случае объявления компании банкротом.

Если дорожно-транспортное происшествие попадает под ПВУ, отзыв лицензии или банкротство страховой, не является поводом для отказа в страховых выплатах по ОСАГО:

- если у вашего страховщика отозвана лицензия или введена процедура банкротства – обращайтесь в страховую компанию виновника ДТП;

- если у страховщика виновника ДТП отсутствует лицензия – обращайтесь в свою страховую компанию.

Страховые компании должны произвести полагающиеся страховые выплаты по ОСАГО, которые впоследствии будут компенсированы РСА.

5. Ущерб причинен, но второй участник отсутствует – куда писать о возмещении?

Никуда, эти случаи не подпадают под страховые выплаты по ОСАГО.

6. Если у виновника обнаружен фальшивый полис ОСАГО или он вовсе отсутствует?

- Если ущерб нанесен имуществу, здесь поможет только судебное взыскание с лица, причинившего вред, других вариантов нет.

- Если нанесен вред здоровью (и/или жизни) необходимо обратиться непосредственно в РСА за компенсационными выплатами. С виновника ДТП возможно взыскание морального вреда в судебном порядке.

7. Компенсационные выплаты РСА

В соответствии с законом об ОСАГО, пострадавшим в ДТП лицам положены компенсационные выплаты от союза автостраховщиков России в счет возмещения нанесенного вреда имуществу, жизни или здоровью, в случае если их получение по договору ОСАГО невозможно:

- Если у страховой компании отозвали лицензию на осуществление этой деятельности.

- В случае объявления компании виновника ДТП банкротом.

- Виновник ДТП не установлен.

- Виновник ДТП не застрахован по ОСАГО.

Если у вас остались вопросы, или ваш случай не описан в нашей статье, то можно получить от наших специалистов бесплатную консультацию в режиме онлайн.

Сроки обращения

Начать нужно с того, что позвонить представителю страховой компании и уведомить его о случившейся аварии, можно сообщить подробности.

Начать нужно с того, что позвонить представителю страховой компании и уведомить его о случившейся аварии, можно сообщить подробности.

Вся контактная информация о страховщике (местонахождение, средства связи, почтовые адреса представителей страховщика) должна быть приложена к самому полису ОСАГО.

Допускается подача заявления путем пересылки заказным почтовым отправлением – дата отправки будет считаться датой поступления заявления.

Скачать бланк заявления на возмещение по ОСАГО или ПВУ вы можете по данной ссылке:

Пакет документов

Потерпевшей стороне необходимо строго соблюсти срок подачи заявления на возмещение ущерба по ОСАГО, причем отсутствие некоторых необходимых для обращения бумаг, как и неправильное их оформление, не является причиной отказа страховой компании в приеме документов.

Страховая обязана в день обращения (при почтовом отправлении – в течение 3 рабочих дней) сообщить заявителю о некомплектности документов и указать полный перечень необходимой документации.

На момент обращения, потерпевший должен предоставить следующий перечень документов:

- Написанное от руки владельца автомобиля заявление.

- Ксерокопия удостоверения личности, водительского удостоверения, регистрационных документов на авто (СТС, ПТС), полиса ОСАГО. Если собственник – иностранное лицо, то предоставляются нотариально заверенные и переведенные копии всех перечисленных документов.

- Документы, подтверждающие полномочия доверенного лица (в случае обращения представителя собственника авто).

- Банковская выписка с номером счета, куда будут переведены средства.

- Извещение о ДТП.

- Справку о ДТП №154, выданную подразделением ГИБДД (при оформлении ДТП сотрудниками ДПС).

- Ксерокопия протокола об административном правонарушении, заполненного сотрудником ГИБДД.

- Если возбуждено административное преследование – ксерокопия постановления.

А также, в зависимости от конкретного случая, к заявлению прикладываются:

- В случае принесения ущерба другому имуществу, кроме авто – основания для собственности (чеки, квитанции и т. п.).

- При компенсации за утрату имущества – доказательства того, что они находились в авто и основания для владения – фото их расположения, состояние после аварии, чеки на их приобретение, заключение независимой экспертизы о размере ущерба (если проводилась такая оценка).

- Если пострадавшее авто находилось в собственности по праву аренды или лизинга – соответствующие договоры.

- По выплатам за нанесенный ущерб здоровью – справки из медицинского учреждения с эпикризом, в котором все подробно расписано (характер травм, диагноз, период нетрудоспособности), а также при наличии заключение судмедэкспертизы об утрате трудоспособности, справка об установлении инвалидности, справка станции скорой помощи.

- Если пострадавший человек умер – свидетельство о его смерти.

- Выводы независимого эксперта (отчет, договор)+ квитанция об оплате его услуг.

- Если авто было эвакуировано с места ДТП – квитанция.

- При нахождении поврежденного авто на ответственном хранении – квитанция.

- Чеки на оплату почтовых расходов.

- Указать способ извещения страховой компании о наступлении страхового случая (если был звонок – то можно указать фамилию сотрудника).

Вся документация предоставляется в оригинальном и отксерокопированном варианте.

Но! Чтобы оригинальные документы не были навсегда утрачены, лучше подавать заверенные у нотариуса их копии – это допускается по правилам страхования.

К самому заявлению прикладывают список подаваемой документации, перечень оригиналов и ксерокопий.

При принятии пакета, страхователю должны дать входящий номер, его следует записать, по нему можно вести отслеживание продвижения вашего страхового дела. Можно отдельно поинтересоваться, кто конкретно будет заниматься вопросами по вашим выплатам – постарайтесь узнать его контактные данные.

Осмотр ТС

В течение 5 дней с даты подачи заявления о выплате по ОСАГО, необходимо предоставить поврежденный автотранспорт (его остатки) на осмотр.

Страховщик обязан произвести оценку авто (имущества) в течение последующих 5 дней и ознакомить заявителя с результатами.

Скрытые повреждения при этом страховщиком зачастую намеренно не учитываются, что существенно занижает размер ущерба.

В случае несогласия с выводами страховщика, настаивайте на организации независимой экспертизы, при этом стоимость оценки включается в убытки и подлежит возмещению по договору ОСАГО.

В представленном видео озвучены советы юриста, на что необходимо обращать внимания при прохождении осмотра:

Непосредственная выплата

В ином случае страховщиком должен быть вынесен и направлен заявителю мотивированный отказ.

Нарушение отведенного срока, карается рядом мер:

- Взысканием с нерадивого страховщика неустойки в размере 1 процента от суммы подлежащей выплате за каждый день просрочки. Для получения неустойка достаточно подать страховщику соответствующего заявления с указанием формы расчета (в случае безналичного расчета – приложить банковские реквизиты).

- К страховщику, своевременно не уведомившему потерпевшего в отказе, также возможно применить финансовую санкцию (0,05 процента от размера страховой суммы за каждый день просрочки).

- Также в сложившейся ситуации применим и Закон о защите прав потребителей (п.6 ст.13). По суду со страховщика возможно взыскать штраф в размере 50 процентов от величины ущерба.

Своевременное осуществление страховых выплат по ОСАГО, а также вынесение мотивированного отказа находится под контролем Банка России

Чтобы воспользоваться всеми имеющимися возможностями и максимально покрыть причиненные вследствие аварии убытки, обращайтесь за юридической поддержкой к нашим экспертам. Получите бесплатную консультацию юриста, описав свою ситуацию во всплывающем окне.

Рекомендации

В подавляющем большинстве случаев страховые выплаты по ОСАГО не покрывают всех затрат на восстановление автомобиля. Страховщики намеренно занижают выплаты, зная, что далеко не каждый недовольный заявитель обратится в суд за полагающейся по закону компенсацией.

В представленном видео даны рекомендации как с помощью калькулятора расчета выплат по ОСАГО перепроверить соответствие выводов страховщика с реальными затратами на восстановление автомобиля:

Для получения всех выплат, воспользуйтесь следующим алгоритмом действий:

- Подайте в срок заявление о наступлении страхового случая по ОСАГО и документы в страховую компанию.

- Предоставьте страховщику поврежденный автомобиль для первичного осмотра.

- Обратитесь за оценкой к стороннему независимому эксперту.

- Дождитесь страховой выплаты по ОСАГО.

- Обратитесь в суд с исковым заявлением о компенсации как недоплаченной суммы, так и всех понесенных расходов.

Если ваш страховой агент нарушает, предписанный законом об ОСАГО, порядок или занижает сумму положенных выплат, вы всегда можете обратиться за помощью в режиме онлайн к нашим юристам.

Порядок действий при ДТП по ОСАГО в 2022 году

Этот вид страхования позволяет возместить ущерб после большинства аварий. Несмотря на это, далеко не всем водителям в деталях известно, как действует ОСАГО при ДТП. Наш обзор устранит пробелы в знаниях и позволит лучше сориентироваться на месте в тех ситуациях, которые принято считать критическими.

По факту эта страховка является обязательной для всех водителей (за исключением собственников транспортных средств, передвигающихся со скоростью до 20 км/ч) – по этому полису страхуется автогражданская ответственность. Если гражданин не застрахует свой автомобиль и окажется виновником аварии, то страховое возмещение выплачено не будет . Таким образом, ОСАГО предназначено для выплат денежной компенсации пострадавшей невиновной стороне для возмещения ущерба, нанесенного здоровью, жизни или имуществу. Расходы, возникшие в результате ДТП, оплачивает страховая компания виновника аварии, сам водитель не производит выплат. На текущий момент установлены максимальные суммы, предусмотренные по этому полису:

- 400 тыс. рублей по возмещению имущественного ущерба;

- 500 тыс. рублей по возмещению вреда здоровью и жизни участника ДТП (сумма указана из расчета на одного человека).

По ОСАГО не производится компенсация морального вреда или упущенной выгоды.

Существуют ситуации, когда страховая компания может отказать в выплате:

- Водителем был человек, не вписанный в страховку. Исключением является страховка, оформленная на неограниченный круг лиц.

- Авария произошла на специализированной площадке в момент проведения экспериментальной или учебной деятельности.

- Авария произошла на территории предприятия при выполнении погрузо-разгрузочных работ или при исполнении работником своих должностных обязанностей.

Если водитель не имел права управлять автомобилем, причинил вред умышленно, находился в алкогольном, наркотическом или токсическом опьянении или скрылся с места происшествия, страховка все равно выплачивается, но страховщик может обратиться в суд и взыскать понесённые расходы с виновника.

Что делать виновнику в случае ДТП

При возникновении ДТП виновнику важно не паниковать и не уезжать с места происшествия, чтобы попытаться избежать ответственности, сделать это, скорее всего, не получится, а неприятностей прибавится. Сейчас с развитием технологий найти водителя по номеру машины не составит труда. Поэтому крайне важно знать, как действовать после ДТП по ОСАГО, если водитель является виновником аварии. Правильное поведение в таких случаях помогает свести к минимуму возможные негативные последствия. В целом же алгоритм действий виновника после аварии автомобиля по ОСАГО предельно прост:

-

- Вызвать сотрудников ГИБДД. При незначительной аварии и отсутствии разногласий между участниками, можно договориться без привлечения третьих лиц и оформить Европротокол. Если пострадал не только автомобиль, но и другой человек, в первую очередь нужно вызвать скорую помощь.

- Нельзя переставлять автомобиль в другое место или перемещать его части. На дорогах должны быть выставлены аварийные знаки. Однако в случае отсутствия пострадавших и критических повреждений у автомобилей, транспорт после фиксации всех деталей на схеме ДТП нужно убрать с проезжей части.

- Необходимо сделать видео- или фотосъемку места происшествия – она производится в присутствии пострадавшего. На видеозаписи или фотографиях должно быть видно положение автомобилей после столкновения, их повреждения и другие детали, характеризующие аварию. Внимательно осматривается автомобиль пострадавшего, все повреждения обязательно фотографируются, чтобы избежать дальнейших разногласий по возмещению ущерба.

- Нужно записать личные и контактные данные всех участников ДТП и свидетелей.

- Следует обменяться данными о страховке с потерпевшим. Передаются контакты страховых компаний, если есть полис КАСКО, записывается и его номер.

- Необходимо оформить извещение о ДТП, его должны подписать все участники происшествия.

- Требуется узнать, когда будет выноситься решения по ДТП, если это делает полицейский на месте, внимательно ознакомиться с ним. Когда виновник не согласен с некоторыми фактами при оформлении аварии, он делает об этом запись в протоколе, после чего может оспорить заключение по ДТП в течение 10 дней.

- В конце процедуры получить и проверить правильность оформления документов по ДТП: справку об аварии, протокол и постановление по административному правонарушению.

- Поставить в известность своего страховщика.

По ст.11, 11.1 закона об ОСАГО при оформлении Европротокола обеим сторонам нужно направить свой экземпляр документа в страховую компанию. Срок – 5 дней. Затем от страховщиков должно прийти требование о направлении транспортных средств на осмотр (на это дается 5 дней с момента получения письма).

Европротокол может быть оформлен только при незначительном ДТП, если соблюдаются следующие условия:

- жертвы и пострадавшие отсутствуют;

- сумма имущественного ущерба не превышает 100 тыс. рублей;

- в аварии только два участника, и у каждого из них есть действующий полис ОСАГО;

- не причинен иной имущественный ущерб, помимо повреждения транспортного средства;

- стороны не имеют разногласий по факту инцидента.

Документ заполняется простой ручкой с двух сторон, обстоятельства аварии должны быть изложены в краткой и четкой форме.

Как действовать, если попал в ДТП и не виноват

В первую очередь необходимо вызвать сотрудников ГИБДД для составления протокола. Нельзя передвигать автомобиль до приезда сотрудников дорожной полиции. Место происшествия и повреждения нужно снять на камеру или сфотографировать. Также потребуется получить у виновника аварии контакты его страховой компании. Кроме того, потерпевший вправе требовать от сотрудника дорожной полиции направления виновника аварии на медицинское освидетельствование для выявления возможного алкогольного или иного опьянения.

По ст. 11 правильные действия потерпевшего после ДТП по ОСАГО должны представлять собой следующую последовательность:

- Необходимо позвонить страховщику нарушителя и рассказать о происшествии, при необходимости ответить на вопросы.

- Написать заявление на возмещение ущерба и передать его страховой компании. Обычно представитель страховщика производит осмотр транспортного средства, и эту процедуру нужно обязательно проводить в присутствии виновного лица. Если повреждения серьезные, потребуется пригласить эксперта.

- Составить копии документов по аварии, предоставляемых страховщику (рекомендуется делать это по описи). Принципиально важно, чтобы на документе была проставлена дата принятия, так как от нее зависит день выплат.

- Дождаться выплаты. Страховая компания должна перевести деньги в течение 20 дней после получения документов, иначе за каждый день просрочки насчитывается неустойка.

- Произвести ремонт транспортного средства.

Страховая выплата может не окупить ремонт, и это нормально, так как при возмещении производится приблизительный расчет. Если общая стоимость ремонта не укладывается в установленный лимит, нужно просто сохранить чеки на недостающую сумму и предоставить их страховщику нарушителя.

- Европротокол или справка о ДТП;

- извещение об аварии;

- протокол об административном нарушении;

- права;

- документы, подтверждающие право собственности на машину;

- доверенность на автомобиль (при необходимости);

- полис ОСАГО;

- реквизиты счета для перечисления денег.

Если в процессе всех мероприятий была проведена экспертиза, предоставляются документы и по ней: заключение и квитанции об оплате услуг. При эвакуации машины дополнительно выдаются документы, подтверждающие этот факт.

Обязан ли виновник извещать свою страховую

Правильные действия водителей, попавших в эту категорию, крайне важны. Поскольку не все спровоцировавшие ДТП ясно представляют, что делать со страховой виновнику аварии, некоторые из них могут не сообщить о происшествии. Поставить в известность свою страховую компанию – обязанность виновника ДТП. Это требование установлено статьей 11 об ОСАГО. В противном случае страховщик может либо отказать в выплате, либо взыскать через суд сумму своих затрат с виновника.

При разговоре с представителем страховщика, водитель должен проинформировать его, что он явился виновником аварии и сообщить следующие данные:

- количество участников ДТП;

- место и время;

- данные по транспортным средствам (номера, марки, даты выпуска);

- информацию о наличии жертв и пострадавших, а также их состояние.

Что делать, если виновник аварии не признает свою вину

Порой при ДТП возникает спорная ситуация, в которой сложно установить нарушителя, либо он отказывается признавать свою вину. Многие не знают, что делать в этом случае и доводят ситуацию до неприемлемой. При этом правильный порядок действий, если виновник не признает свою вину, представляет собой следующий алгоритм:

- оставить машину в исходном состоянии, при этом нужно включить аварийную сигнализацию и поставить на дорогу специальные знаки;

- вызвать сотрудника ГИБДД для фиксации происшествия;

- обратиться в страховую компанию;

- обратиться в ГИБДД, чтобы документально зафиксировать все факты, влияющие на принятие в суде решения по виновному лицу – свидетели происшествия также должны прийти и представить свои показания.

В ситуации, когда нарушитель не признает свою вину, лучше прибегнуть к помощи грамотного юриста. Иногда сотрудники ГИБДД предлагают подождать два месяца и договориться с виновником, ведь по истечении этого срока протокол об административном нарушении уже нельзя составить. Но это чревато проблемами с получением компенсации от страховщика, ведь все компании требуют незамедлительного предоставления документов по аварии.

Иногда случается, что виновник, ранее признавший свою вину, впоследствии отказывается от своих слов и обращается в суд. В этом случае потерпевшему придется доказывать свою правоту в судебном разбирательстве, и эта процедура может затянуться на несколько месяцев.

Отказ нарушителя признать свою ответственность является частой практикой, ведь по ОСАГО выплаты положены только пострадавшему. Поэтому важно самостоятельно производить видео- и фотосъемку места происшествия, давать четкие показания при составлении протокола и оставлять у себя копии документов о ДТП. Все это поможет доказать свою правоту в суде.

Действует ли ОСАГО, если происшествие произошло на парковке или во дворе

Повредить автомобиль можно не только в аварии. Причем не все водители в состоянии быстро сообразить, что делать, если притерли или поцарапали машину во дворе или на стоянке. Если повреждение автомобиля наступило в результате столкновения с другим транспортным средством, это является страховым случаем по полису ОСАГО, за который положена компенсация. Когда же ущерб был причинен пешеходом, сторонним предметом (например, сосулькой или веткой дерева) или самим владельцем, страховка не положена.

При ДТП по полису ОСАГО выплату получит только пострадавший. Для этого ему нужно зафиксировать факт аварии с помощью сотрудника ГИБДД или путем оформления Европротокола. Документы по ДТП предоставляются в страховую компанию виновника, а выплата производится в течение 20-дневного срока. Законом установлены максимальные лимиты для сумм компенсации. Если нарушитель отказывается признавать свою вину, другой стороне нужно обратиться в ГИБДД или суд.

Получите ответ в течение 5 минут!

Ваша заявка была принята и в ближайшее время с Вами свяжется наш юрист.