Помощь валютным ипотечникам в 2022 году

Ещё несколько лет назад брать ипотечные кредиты в долларах казалось выгодным предложением со стороны банков, и граждане охотно их брали. Никто из оформителей валютной ипотеки не предвидел стремительный рост уровня инфляции, наложение санкций на Россию европейскими странами и США, последующий за этим экономический кризис и неконтролируемое падение рубля. Когда курс доллара по отношению к российской национальной валюте вырос почти в 2 раза, ежемесячные платежи по валютной ипотеке стали неподъёмными для большинства семей. Была проведена не одна забастовка, и граждане России по-прежнему рассчитывают на поддержку со стороны государства. Разберёмся, положена ли какая-либо финансовая помощь валютным ипотечникам в 2022 году.

Как складывается ситуация с валютными ипотечными кредитами

С тех пор, как доллар, стоивший ранее чуть более 30 рублей, перешагнул отметку в 60 рублей, проценты по ипотечным кредитам заёмщиков, оформивших займы в валюте, выросли в 1,5-2 раза. Многие российские семьи, и без того испытавшие трудности с погашением задолженности по кредитам на квартиру, оказались в безвыходном положении. По имеющимся в Центрального Банка РФ сведениям, сегодня валютная ипотека выплачивается более чем 25 тысячами граждан страны, при этом 5 тысяч человек не имеют возможности погашать проценты и основной долг без посторонней поддержки.

Когда возникла данная проблема, глава ЦБ РФ Э. Набиуллина организовала встречу представителей десяти крупнейших банков страны, чтобы разработать план действий в связи со сложившейся ситуацией. В ходе заседания значимых предложений не было, а потому тему сменили на выявление показателей, которые позволили бы отнести заёмщиков к группе социально незащищённых жителей. По итогам совещания глава ЦБ РФ утверждала, что банковские учреждения будут проводить реструктуризацию займов, и государственная поддержка потребуется лишь 20% людей от общего числа валютных ипотечников.

Пока шли обсуждения данных вопросов, заёмщики не видели никаких предпосылок к оказанию им помощи, а потому старались достучаться до властей, устраивая забастовки:

- Первыми начали акции протеста 30 москвичей, оккупировавших офис “Нордеа Банка”. В итоге руководство пообещало устроить совещание по поводу проведения реструктуризации долгов и перерасчёту сумм по курсу 39 рублей за 1 доллар США.

- Следующая забастовка была организована жителями Санкт-Петербурга в офисе банка ВТБ24. Целью проведения акции было доведение до сведения руководства ВТБ24 того факта, что государственные банки должны первыми принимать меры по решению подобных вопросов.

- Третьей акцией протеста стала забастовка у банка “ДельтаКредит” в столице, итоги проведения которой обнародованы не были.

Валютные ипотечники приобрели следующие проблемы из-за оформления займа:

- валюта покупается в 2 раза дороже, чем предполагалось, из-за чего семьи сталкиваются с непредвиденными расходами и нехваткой бюджета;

- увеличивается долг перед банками, начисляются штрафы и пени за просрочку платежей;

- страдает психологическое состояние членов семей, случаются разводы;

- единственные квартиры (залоговое имущество) продаются на аукционах.

Какие меры принимает государство, чтобы оказать помощь валютным ипотечникам

Некоторые банки, как “Ресо Кредит”, продают валютные ипотечные кредиты коллекторским бюро, целью которых является продажа залогового имущества (квартир) на аукционах с целью возвращения непогашенного долга.

На сегодняшний день граждане слышали множество обещаний государственной поддержки, но действий со стороны властей предпринято мало. Можно говорить только о программе реструктуризации кредитов, в которых могут участвовать не все валютные ипотечники, и которая предполагает уменьшение долгов по ипотеке для граждан и частичное покрытие убытков банковских учреждений из средств бюджета. Условия программы помощи знакомы далеко не всем, а потому заявок на участие в проекте подано мало.

Эксперты утверждают, что банки потеряют в результате проведения реструктуризации около 65 млрд. рублей, которые должны будут быть выделены из федерального бюджета. Предлагается сделать перерасчёт ипотеки по курсу 40 рублей за 1 доллар и 50 рублей за 1 евро.

31 марта 2017 года закончилось действие первой программы помощи, организованной Агентством по жилищному ипотечному страхованию, в соответствии с которой российским семьям выделялось единовременно полтора миллиона рублей. Альтернативой служило погашение 30% основного долга валютной ипотеки следующих категорий граждан:

- родителей несовершеннолетнего ребёнка (детей);

- участников боёв;

- воспитатели детей-инвалидов;

- опекуны осиротевших детей.

На реализацию программы было выделено 4,5 млрд. рублей, помощь была оказана 22 000 валютных ипотечников и граждан, оформивших кредиты в рублях. Проект был закрыт до окончания первоначально запланированного срока из-за исчерпания бюджета.

Реструктуризация и рефинансирование валютных ипотечных кредитов

Пока государство работает над решением проблемы, заёмщики вправе попытаться обратиться к руководству банка с предложением о проведении реструктуризации задолженности или рефинансирования ипотеки в долларах и евро. Осуществление реструктуризации предполагает продление срока выплаты кредита (в результате увеличится размер основного долга), благодаря чему будет снижена сумма ежемесячных платежей. Банк скорее пойдёт на уступки, если у граждан отсутствует долг, неуплаченные штрафы и пени.

Под рефинансированием понимается оформление ипотечного кредита в другом банке на более выгодных условиях по залог купленной за средства первой ипотеки квартиры. Средства, взятые в другом банке, можно направить на полное погашение долга перед банком, в котором ипотека была оформлена изначально, а погашать придётся уже новый заём.

Новая программа помощи ипотечным заёмщикам

Программа, прекратившая своё действие в 2022 году, была продлена на новый срок, однако, были изменены условия предоставления помощи. Согласно порядку работы программы, финансовая поддержка предоставляется от АИЖК в форме списания 30% суммы ипотечного кредита, которая не превышала бы полтора млн. рублей. Более того, списывается и неустойка, накопившаяся за время неуплаты основного долга и процентов, но при условии, что она ещё не была выплачена, и что не вступило в законную силу решение суда о взыскании неустойки.

Бюджет новой программы поддержки оформителей ипотеки составляет 2 млрд. рублей – этого достаточно для оказания помощи 1300 гражданам.

Как проходит реструктуризация ипотеки

Если гражданин, взявший когда-то ипотечный кредит, хотел бы провести реструктуризацию долга, несмотря на то, что общая сумма задолженности увеличится за счёт продления срока выплат, он должен подать заявление в обслуживающее отделение банка. Если руководство финансового учреждения примет решение в пользу заявителя, вопросом реструктуризации начнёт заниматься АИЖК.

Если гражданину будет позволено выплачивать кредит по программе реструктуризации, банк не будет взимать никаких комиссий за перерасчёт задолженности и определение размера ежемесячных платежей.

Существует 2 варианта государственной поддержки в данном случае:

- Разовое списание части задолженности.

- Конвертация валютного кредита в рублёвый по сниженному курсу в сравнении с тем, что действовал на дату подписания договора о реструктуризации.

Условия программы гарантируют, что после того, как реструктуризация кредита будет проведена, ставка по рублёвому займу будет не больше ставки на день проведения реструктуризации, а ставка по валютному кредиту – не более 11,5%.

Кто вправе рассчитывать на реструктуризацию ипотечного кредита

Постановлением № 961 определены категории граждан, которые могут рассчитывать на поддержку в отношении валютного кредита. К ним относятся:

- граждане, воспитывающие минимум одного несовершеннолетнего ребёнка или взявшие в приёмную семью хотя бы одного осиротевшего ребёнка, оформив опекунство или попечительство;

- ветераны боёв;

- инвалиды любой группы;

- воспитатели ребёнка с инвалидностью;

- граждане, материально обеспечивающие студентов очной формы обучения в возрасте до 23 лет.

Если заявитель принадлежит к одной или сразу нескольким категориям граждан, остаётся проверить, соответствует ли его ситуация установленным требованиям:

- на день подачи заявки о проведении реструктуризации величина ежемесячного платежа по кредиту был повышен как минимум на 30% в сравнении с суммой, действовавшей на день подписания договора об оформлении ипотеки;

- средний общий доход семьи за месяц, рассчитанный за предшествующие подаче заявления 90 дней, после вычета ежемесячного платежа по кредиту оказывается меньше 2 размеров прожиточного минимума по региону на каждого члена семейства.

Если заёмщик не соответствует 1-2 требованиям участия в программе, он всё ещё может попросить руководство обслуживающего его банка обратиться за него в специальную комиссию, которая вправе рассматривать заявления в индивидуальном порядке на основании степени нуждаемости гражданина в помощи и увеличивать размер финансовой помощи на своё усмотрение, но не более чем в два раза. Если банк откажет, то участвовать в программе будет невозможно.

Какие предъявляются требования к ипотечному кредиту

Требования предъявляются не только к самим заёмщикам и их заработку, но и к ипотечному кредиту, который они оформили. Жильё, купленное по ипотечной программе, должно быть единственным. Не влияет на участие в программе наличие совокупной доли залогодателя, его мужа, жены, детей (включая опекаемых) в праве собственности максимум половины другой квартиры с 30.04.2015 до дня подачи заявки на участие в программе.

Чтобы участвовать в новой программе реструктуризации, нужно быть плательщиком ипотеки на протяжении минимум 1 года до дня подачи заявки на получение поддержки.

Площадь (общая) ипотечной квартиры не должна оказаться больше:

- 45 м2 для однокомнатного жилья;

- 65 м2 для двухкомнатной квартиры;

- 85 м2 для трёхкомнатного жилья (и более).

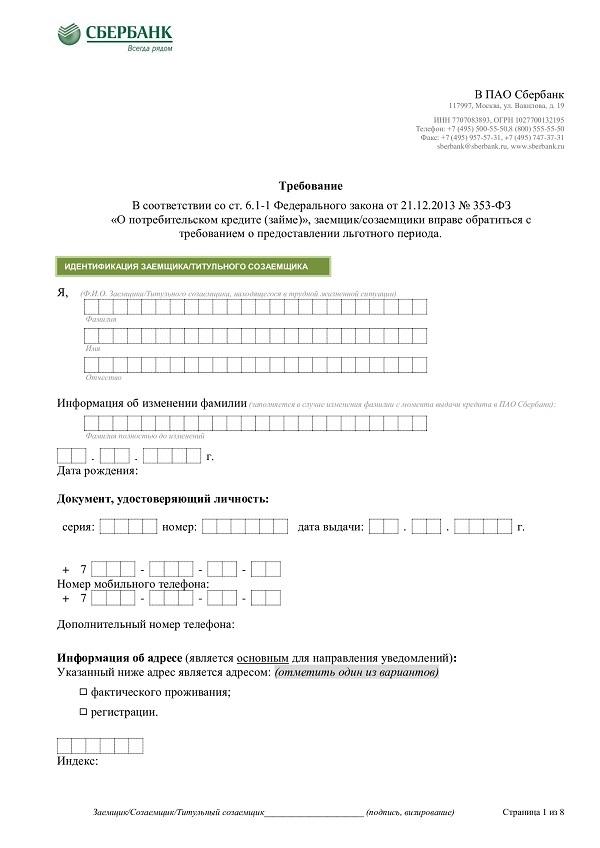

Какие документы нужны для участие в программе

Список требуемых для участия в программе документов является довольно широким, и зачастую провести реструктуризацию не удаётся по причине того, что требуется собрать слишком много бумаг, имеющих определённый срок действия. Заявителю нужно будет подготовить следующие бумаги:

- ксерокопии правоустанавливающих бумаг, оформленных в рамках заключения ипотечного договора;

- бумаги, свидетельствующие об отнесении гражданина к определённой социальной категории заявителей, которой позволено участвовать в программе;

- справки о доходах всех членов семьи (трудовые книжки, формы 2-НДФЛ и т.д.);

- ксерокопии паспортов заёмщика, залогодателя, его супруга и детей.

Полный перечень документов вы можете найти, перейдя по ⇒ ссылке. Имейте в виду, что банковские учреждения имеют право запрашивать любые дополнительные бумаги на своё усмотрение.

Сроки действия программы помощи валютным ипотечникам

Постановление, регулирующее действие программы помощи ипотечникам, вступило в законную силу 22.08.2017 г., но сроки её завершения не прописаны в тексте нормативного акта – проект будет окончен, когда закончатся выделенные на его работу средства.

Законодательные акты по теме

Про помощь валютным ипотечникам и рублёвым заёмщикам

Типичные ошибки

Ошибка: Заявитель подал заявку на проведение реструктуризации в банк, не участвующий в новой программе поддержки ипотечников.

Комментарий: Не все банковские учреждения пожелали участвовать в программе помощи валютным и рублёвым ипотечникам, а ЦБ РФ не может оказывать давление, поэтому некоторые заявители лишаются права на финансовую помощь уже потому, что являются клиентами банка, отказавшегося от проведения реструктуризации ипотечных кредитов.

Ошибка: Гражданин, попавший в тяжёлую жизненную ситуацию, не позволяющую выплачивать валютную ипотеку, отказался от участия в программе реструктуризации из-за несоответствования требованиям проекта.

Комментарий: У тех граждан, кто нуждается в финансовой помощи для оплаты ипотечного кредита, но кто не отвечает требованиям программы реструктуризации, имеется возможность попросить руководство банковского учреждения ходатайствовать за них специальной комиссии, которая может рассмотреть кандидатуру заёмщика и, возможно, оказать поддержку.

Ответы на распространённые вопросы про помощь валютным ипотечникам

Вопрос №1: Что выгоднее – реструктуризация или рефинансирование валютной ипотеки?

Ответ: Если планируется воспользоваться государственной помощью, то выгоднее оформить реструктуризацию. В противном случае, долг перед банком только возрастёт, поэтому при решении вопроса самостоятельно лучше воспользоваться предложением о рефинансировании.

Вопрос №2: Имеют ли рублёвые заёмщики право на участие в новой программе реструктуризации ипотечного кредита?

Ответ: Да, но условия участия в программе изменились, и практически всегда оказывается, что рублёвый заёмщик не соответствует новым требованиям.

Видео-советы.Как попасть в число тех, кто получит помощь по валютной ипотеке?

В видео раскрывается информация о том,Российское правительство утвердило правила помощи ипотечным заемщикам, которые оказались в сложной ситуации⇓

Погашение кредита государством

В России далеко не каждый гражданин может позволить себе покупку жилья за наличные средства. Даже кредит для многих – недопустимая роскошь. Поэтому государство разработало ряд программ, которые направлены на помощь населению в выплате долгов кредиторам.

В каких случаях предусмотрено погашение кредита государством*

- Военная ипотека. Каждый военнослужащий имеет право вступить в накопительно-ипотечную систему (НИС). На протяжении трех лет государство перечисляет на личный счет гражданина взносы. На 2016 год сумма составляет 245 880 р. По истечении указанного времени человеку разрешается подать рапорт на получение Свидетельства участника НИС. При оформлении в банке кредита по программе «Военная ипотека» имеющиеся накопления переводятся в качестве первого взноса. В дальнейшем государство ежемесячно перечисляет 1/12 часть годового взноса на погашение текущего долга. Сам клиент не участвует в оплате.

- Материнский капитал. Семьи, в которых появляется второй или каждый следующий ребенок, получают сертификат на материнский капитал. Его разрешено использовать в качестве первого взноса при оформлении ипотеки, а также для осуществления досрочного погашения займа. Дети могут быть как родными, так и усыновленными.

- Ипотечные займы молодым семьям. Семьи с детьми имеют право на получение субсидии по кредитам. Государство оплачивает часть процентной ставки. Размер компенсации зависит от количества детей.

- Кредит с государственным субсидированием. Многие банки предлагают ипотеку с госпрограммой. Ее основное преимущество – более низкая ставка процентов. Фактически клиент самостоятельно оплачивает заем, но изначально договор оформляется на более выгодных условиях. Сбербанк также предлагает возмещение расходов на обучение детей. Заемщик оплачивает только ¼ часть ставки рефинансирования плюс 5 процентных пунктов, всего получается 7,06%. Остальные расходы возмещает государство.

- Поддержка малого и среднего бизнеса. Периодически условия помощи предпринимателям и юрлицам меняются. Они отличаются в разных регионах страны и обычно выражаются в следующем:

- субсидии для открытия бизнеса;

- частичное возмещение затрат по лизинговым программам;

- возмещение части процентов по займам;

- финансовая помощь при организации выставок;

- субсидии на модернизацию производства.

Как осуществляется помощь государства в погашении кредитов

Государственная помощь предоставляется в различных видах:

- единоразовая выдача сертификата, который в дальнейшем направляется на погашение займа или другие цели;

- ежемесячное возмещение части процентов или тела кредита;

- предоставление возможности оформить кредит по льготной ставке;

- оплата расходов, осуществляемых в рамках поставленной задачи – например, открытие бизнеса.

Советы населению

В некоторых случаях не требуется подтверждение доходов и большое количество документов от заемщика – например, Военная ипотека. Однако есть такие программы, для участия в которых клиенту придется подтвердить, что ему необходима помощь.

В некоторых случаях не требуется подтверждение доходов и большое количество документов от заемщика – например, Военная ипотека. Однако есть такие программы, для участия в которых клиенту придется подтвердить, что ему необходима помощь.- Кроме общегосударственных в каждом отдельном регионе иногда действуют местные программы.

- По «Военной ипотеке» имеются ограничения по площади приобретаемого жилья – 54 кв. м. Если военнослужащий желает купить элитную недвижимость, ему придется доплачивать недостающую сумму из своего кармана.

- Материнский капитал позволено применять для погашения «Военной ипотеки».

- Использовать Свидетельство участника НИС разрешается на протяжении полугода с момента его получения военнослужащим.

*Дата актуализации данных – 10.12.2015 г.

Помощь государства в погашении кредита и федеральная программа по ипотеке: 600 тысяч рублей на списание части долга

В условиях нынешнего кризиса государство стремится помогать своим гражданам. Создаются различные программы господдержки, которые касаются и ипотеки. Люди, попавшие в затруднительную ситуацию, могут попросить помощь у государства.

Законом определены требования и ограничения к гражданам, недвижимости, сумме кредита. Если человек подходит по всем критериям, то он может рассчитывать на помощь. В вопросах господдержки есть множество нюансов. Попытаемся с ними разобраться.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-51-36 . Это быстро и бесплатно !

Федеральная программа по погашению до 600 тысяч рублей

Списание долга по ипотеке происходит по определенной федеральной программе. Летом 2015 года был разработан законопроект, который был нацелен на помощь в выплате долга.

Списание долга по ипотеке происходит по определенной федеральной программе. Летом 2015 года был разработан законопроект, который был нацелен на помощь в выплате долга.

Если граждане, которые больше не могут выплачивать кредит за квартиру, подходят по всем условиям программы поддержки, то можно рассчитывать на компенсацию. К слову, она не превысит 600 тысяч рублей.

Но не все граждане могут получить компенсацию. Рассчитывать на помощь могут только те лица, чей доход снизился по объективным причинам. Это придется доказывать документально. Если на момент заключения кредитного договора человек работал и получал хорошую зарплату, а через несколько лет решил уволиться, это не будет являться объективной и достаточной причиной.

К достаточным причинам относятся случаи, никак не зависящие от работника. Например, ухудшилось состояние здоровья, и теперь гражданин не может работать полную ставку. Или заработная плата снизилась из-за внутренних решений в компании. Снижение суммы дохода должны быть более чем на 30%, в сравнении с периодом, когда был взят кредит.

Списание долга может происходить по нескольким путям:

- непосредственное погашение долга, путем перевода денежных средств в банк;

- уменьшение ежемесячного платежа сроком на полтора года;

- если кредит был взят в валюте, путем перерасчета его по курсу ЦБ РФ.

Законодательные сведения о помощи государства заемщикам

Летом 2015 года вышло постановление №373, которое и регулирует списание долга. В его первоначальной редакции было много ошибок и недочетов, поэтому в декабре 2015 вышла новая редакция. Затем постановление пережило еще несколько редакций. Последняя поправка была внесена в феврале 2017 года.

Летом 2015 года вышло постановление №373, которое и регулирует списание долга. В его первоначальной редакции было много ошибок и недочетов, поэтому в декабре 2015 вышла новая редакция. Затем постановление пережило еще несколько редакций. Последняя поправка была внесена в феврале 2017 года.

Постановление раскрывает все нюансы федеральной программы. Дает понять, кто может претендовать на списание долга, какие требования предъявляются к участникам программы и недвижимости.

В Постановлении говорится о том, что программа нацелена на граждан, которые попали в сложную финансовую ситуацию и не могут погасить основную сумму долга по ипотеке. При этом сложная ситуация должна определяться случаями, которые не зависят от человека. Также поддержка предусмотрена по другим причинам. Например, для многодетных семей, если дети родились в период кредитования.

Всего было 4 редакции постановления. Некоторые пункты полностью переписались, в некоторые внесены поправки. Других государственных программ по списанию долга не предусмотрено.

Списать долг по кредиту возможно не только по целевой программе. Согласно Гражданскому кодексу (196 статья) списание долга может произойти по причине просрочки подачи искового заявления от банка (3 года). То есть если плательщик не вносит платежи, а банк не обращается в суд в течение 3 лет, произойдет списание долга. Но есть один немаловажный аспект. Срок отсчитывается с даты последнего платежа, который указан в договоре. На практике, такой вариант практически невозможен.

Статья 196 ГК РФ. Общий срок исковой давности

- Общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса.

- Срок исковой давности не может превышать десять лет со дня нарушения права, для защиты которого этот срок установлен, за исключением случаев, установленных Федеральным законом от 6 марта 2006 года N 35-ФЗ «О противодействии терроризму».

Основания для списания части долга

-

В законодательстве установлено главное основание для списания – снижение уровня доходов более чем на 30%. В первоначальной редакции говорилось о том, что периодом для сравнения был календарный год в момент взятия кредита и предшествующий подаче заявки на участие в программе.

То есть, если в 2014 году человек получал 50000 рублей, а за последний год перед подачей заявки средний заработок составил 30000 рублей, то участие допустимо. В новой редакции сроки сократились. Теперь в расчет берется доход за квартал до подачи заявки.

При этом уменьшение дохода должно происходить по объективным причинам. Например, из-за экономического кризиса. Также можно принять участие в программе, если средний доход на каждого члена семьи, после вычета суммы ежемесячного платежа по кредиту, не превышает двух прожиточных минимумов. Учитывается прожиточный минимум региона, в котором был взят кредит.

Таким образом, главным основанием является снижение уровня доходов.

Требования, позволяющие получить выплату

К участникам

Лица, которые претендуют на участие:

- многодетные семьи;

- ветераны войны;

- инвалиды или родители детей-инвалидов;

- семьи с двумя несовершеннолетними детьми.

В последней редакции из этого списка были исключены сотрудники научной сферы, госслужащие и участники социальных государственных программ.

Также не могут участвовать лица, у которых в собственности есть другое жилье, или они обладают более чем половиной этого имущества. Ранее площадь, которой могли обладать участники, не должна была превышать 18 кв. метров. Теперь площадь не измеряется конкретными метрами. Главное, чтобы у участника было в собственности меньше половины площади.

Также не могут участвовать лица, у которых в собственности есть другое жилье, или они обладают более чем половиной этого имущества. Ранее площадь, которой могли обладать участники, не должна была превышать 18 кв. метров. Теперь площадь не измеряется конкретными метрами. Главное, чтобы у участника было в собственности меньше половины площади.

Не допускаются к участию также недобросовестные плательщики. Если просрочка составляет более 4 месяцев, то участие отклоняется.

Ее одним критерием не позволяющим участвовать в программе является срок кредитования. Если с момента взятия кредита прошло меньше года, то участие отклоняется. По истечении указанного срока, можно подать заявку.

К доходам

Как говорилось выше, доход должен снизиться более чем на 30%. Также если, вычесть из общего дохода семьи сумму ежемесячного платежа, а в остатке на каждого члена семьи будет приходиться меньше двух прожиточных минимумов, то участие допустимо.

Также есть требование к характеристике кредита. Он обязательно должен быть целевым. В случае с ипотекой вопросов не возникнет. Она всегда является целевым займом. Но кредит на квартиру, в некоторых случаях, может быть нецелевым. Чтобы участвовать в программе документы придется переоформлять.

К сумме кредита

Государство может оказать поддержку в размере 20% от суммы кредита. Но конечная цифра не может превысить 600 тысяч рублей. То есть если кредит взят на 5 миллионов, из них выплачено 3, то сумма погашения будет 400 тысяч рублей (20% от оставшихся двух миллионов).

Государство может оказать поддержку в размере 20% от суммы кредита. Но конечная цифра не может превысить 600 тысяч рублей. То есть если кредит взят на 5 миллионов, из них выплачено 3, то сумма погашения будет 400 тысяч рублей (20% от оставшихся двух миллионов).

Рекомендуемая сумма кредита по программе составляет 8 миллионов рублей. Именно от этой суммы можно получить компенсацию в размере указанных 600 тысяч.

Также стоимость квартиры (а значит и сумма кредита) не может превышать более чем на 60% среднюю стоимость квартир в конкретном районе. То есть, приобретая элитное жилье, нельзя участвовать в программе. Стоимость не ограничивается, если в семье более двух несовершеннолетних детей.

К недвижимости

Есть ряд ограничений, которые применяются к недвижимости:

- Квартира должна быть определенного метража, который определяется по количеству комнат:

- 1 комната – 45 кв.м;

- 2 комнаты – 65 кв.м;

- 3 комнаты – 85 кв.м.

- Квартира должна быть единственным жильем. Также у участника может быть в собственности не более половины площади другого жилья.

- Недвижимость не должна участвовать в юридических «махинациях». То есть не должна быть под обременением, либо проходить по судебным разбирательствам.

- Стоимость квадратного метра должна быть средней по району. Не может превышать среднюю стоимость более чем на 60%.

Как принять участие в реструктуризации?

- Для того, чтобы принять участие нужно сначала определить подходит ли гражданин и его недвижимость под условия.

- Затем нужно обратиться в банк, выдавший кредит. Проконсультировавшись со специалистами, можно будем понять какой способ погашения лучше выбрать и возможно ли это.

- После этого, специалист даст список нужных документов. Их сбором занимается плательщик.

- После сбора документов, нужно обратиться в банк, заполнить заявление. Документы зависят от конкретного банка.

- После принятия заявления, банк должен оповестить Пенсионный Фонд и ждать погашения долга.

- Гражданину нужно дополнительно обратиться в Пенсионный Фонд для уточнения деталей. Возможно, потребуется написать дополнительное заявление в ПФ.

- Далее ПФ перечислит деньги в банк, и ипотека будет закрыта.

Списание долга не предусмотрено никакими законами, регулирующими кредитные договоры. Постановление №373 является программой господдержки. Называть программу списанием не совсем корректно. Она нужна, чтобы помочь нуждающимся гражданам. Фактически списание может произойти только в случае, если банк просрочил дату подачи искового заявления, либо, если гражданин признан не способным платить и банк «простил» ему долг.

Полезное видео

Смотрите подробнее про федеральную программу помощи ипотечным заемщикам в видео ниже:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-51-36 (Москва)

+7 (812) 467-38-73 (Санкт-Петербург)

Помощь в погашении кредитов должникам, если нечем оплатить долги

На сегодняшний день помощь в погашении кредитов должникам представляет собой довольно востребованную юридическую услугу. Особенно, когда вариантов перезанять и быстро погасить растущую задолженность невозможно.

Большинство юридических контор предоставляет услуги по оказанию помощи в погашении кредитов должникам, и готовы взять в свои руки решение проблемных вопросов несостоятельного должника за денежное вознаграждение.

Как вернуть кредит в банк когда нечем платить?

Сегодня каждый заемщик может оказаться в сложной финансовой ситуации, когда не имеется денег расплатиться с долговыми обязательствами по кредиту, а долг растет как снежный ком. Возникает вопрос: «Что делать, если нечем платить кредиты?». Ведь никто из нас не может на 100% спрогнозировать, что его ждет в будущем, и с какими неурядицами в жизни придется столкнуться. Мы подписываем кредитный договор с надеждой добросовестно погашать ежемесячную задолженность и в оговоренный договором срок возвратить все заемные средства с чувством выполненного долга. Но никто не предполагает, что жизнь «поставит подножку» и в семейном бюджете попросту не окажется средств на исполнение взятых долговых обязательств перед банком.

И вот если наступает ситуация, когда нечем платить кредит, и через время процент за непогашенный платеж возрастает до огромных размеров, телефон разрывается от звонков коллекторов, звучат угрозы, заемщик впадает в депрессию и не знает, как отдать долги и не запятнать свою кредитную историю. Что же делать, где получить помощь в погашении кредитов?

И если вы сами не справляетесь с возникшими трудностями и не можете решить вопрос с долгами, незамедлительно обращайтесь к юристу за консультацией. Юрист не только разъяснит ваш порядок действий, но и займется оформлением документов и общением с коллекторскими фирмами и банком.

Для начала нужно спокойно и взвешенно проанализировать ситуацию, в которой вы оказались, и выяснить для себя, какого рода помощь вам необходима. Проще говоря, ищем конечную цель:

- Вам требуется реструктуризация долга.

- Вы хотите получить выплату по страховке.

- Вы хотите обсудить возможность погашения кредита на более приемлемых условиях, имеющих отличия от тех, которые были первоначально прописаны в договоре.

- Вам нужно взять новый заем для того чтобы закрыть предыдущий кредит.

- Вы не хотите общаться с коллекторами, которым был передан ваш долг и хотите оградить от них свою семью.

Можно ли изменить условия кредитования для снижения нагрузки?

Если нет возможности платить по кредиту, на что может надеяться заемщик? Давайте разберемся, на что можно рассчитывать в трудной безденежной ситуации:

Реструктуризация долга кредитного должника

Представляет собой один из способов помощи должнику, когда банк идет навстречу заемщику, изменяя размер ежемесячной выплаты, увеличивает срок выплаты кредита или списывает его часть. Если вы остановили выбор на данном виде помощи, то понадобится обратиться в банк с письменным заявлением, описать тяжелую финансовую ситуацию, в которой вы оказались и попросить рассмотреть возможность реструктуризации долга.

Хочется отметить, что банки не совсем рады такому положению вещей, но все-таки соглашаются на реструктуризацию долга. Это позволяет им обеспечить себе хоть какие-то гарантии возврата кредитных средств и миновать разбирательств в суде.

Какой бы итог ни был, следует посетить банк и попытаться договориться с ним.

Взять новый кредит или финансовую помощь от третьих лиц

Ими могут быть кредитные брокеры или посредники. Сегодня поступает большое количество предложений от таких специалистов, поэтому их можно считать дополнительным вариантом помощи в погашении кредитов. Вы можете попробовать воспользоваться им, но ситуация не совсем проста. Если у вас нет денег платить по счетам уже взятых кредитных обязательств, то вы можете взять новый кредит и с его помощью погасить уже имеющийся (если их несколько, то все). Данный способ дает возможность разобраться с тремя проблемами одновременно.

Во-первых, взяв новый заем, вы на месяц отодвинете срок очередного платежа по кредиту. Во-вторых, если новый заем был выдан на более длительный срок, то размер платежей будет меньше. Также можно объединить несколько имеющихся кредитов в общий кредит, и на выходе сумма платежей также снизится. Вдобавок, вы можете взять кредит не только в том финансовом учреждении, с которым вы уже сотрудничаете, но и обратиться в другой банк.

Но сегодня многие компании предлагают услуги в оформлении кредитов для задолжавших клиентов.

Они берут на себя сбор необходимого пакета документов, и благодаря этому должнику станет проще взять заем.

Получение страховой выплаты по кредитному договору

Сегодня большая часть кредитов страхуется в принудительном порядке. К огромному сожалению, многие потребители не уделяют должного внимания чтению договора страхования и в дальнейшем жалеют об этом. В договоре должны быть прописаны обстоятельства, при наступлении которых страховая компания берет на себя выплату кредита.

Как правило, среди таких обстоятельств можно выделить смерть заемщика, лишение работы, тяжелую болезнь, вызвавшую потерю трудоспособности и др. Но при этом банк не станет обращаться в страховую компанию с требованием выплат, а будет ждать, пока вы сами исполните обязательства по договору кредитования.

Что для этого нужно сделать? Направить страховщику заявление о наступлении страхового случая и приложить к нему пакет документов, которые подтверждают ваши слова.

Как себя вести, если нечем платить по кредиту

Что еще делать в случае, когда вы попали в тяжелую финансовую ситуацию и у вас копятся долги по кредитам? Выше мы рассмотрели наиболее популярные возможные варианты решения проблемы растущего долга перед банком. Но сейчас предлагаем вам ознакомиться с дополнительными рекомендациями, позволяющими сохранить спокойствие и сэкономить не только время, но и денежные средства при выходе из долговой ямы.

Не откладывайте решение проблемы роста задолженности на неопределенный срок. Чем быстрее вы начнете заниматься решением проблемы просроченного кредита, тем лучше для вас. Во-первых, за просрочку выполнения договорных обязательств, договором предусматриваются штрафы, поэтому ваша оперативность позволит максимально снизить их сумму переплат.

Не забывайте, что внушительные штрафы, которые прописаны в договоре потребительского кредитования, иногда могут быть признаны неправомерными по причине того, что на законодательном уровне четко прописано, что штрафы/пени не могут быть больше суммы основного займа. Их начисление должно осуществляться с учетом целесообразности и разумности, поэтому обращение к грамотному кредитному юристу позволит срезать часть долговой нагрузки, отсекая незаконные штрафы.

Если вы оказались в долговой яме, то не надо паниковать, возьмите инициативу в свои руки и обратитесь в банк для поиска решений в сложившейся ситуации — помните, под лежачий камень вода не течет! Если банк передал ваш долг коллекторскому агентству, не избегайте общения с ними, а сами посетите их офис. Каждое ваше обращение в эти учреждения должно быть подано в письменном виде.

Несмотря на тяжелое финансовое положение, найдите деньги и обратитесь к профессиональному кредитному юристу, если вы не обладаете знаниями, как поступить в этом случае и подобного опыта у вас нет. Переложив решение проблемы на плечи профессионала, вы сэкономите время, деньги и, что немаловажно, свое душевное спокойствие. Следует отметить, что многие юристы устанавливают сумму денежного вознаграждения в зависимости от достигнутого результата. Иными словами, вы платите только тогда, когда получили то, что хотели.

7 льгот по ипотеке, которые можно получить от государства

Государство может помочь некоторым людям с покупкой жилья: дать средства на погашение кредита, взять на себя несколько процентов по ипотеке или вернуть часть потраченной на жильё суммы. Вот какие бонусы можно получить.

Субсидия до 35% от стоимости жилья для молодых семей

Кто может получить: супруги, каждый из которых не старше 35 лет, или неполная семья, в которой есть ребёнок, а его родителю не более 35 лет. Также нужно соответствовать нескольким критериям:

на одного человека должна приходиться площадь жилья меньше установленной нормы (в каждом регионе норма своя, например, в Москве — 10 метров);

семья должна состоять на учёте как нуждающаяся в улучшении жилищных условий;

и иметь достаточный доход для покупки квартиры в кредит.

Для участия в программе нужно встать в очередь в администрации населённого пункта по месту жительства. В итоге молодая семья может получить:

30% от средней стоимости жилья (норматив стоимости жилья рассчитывается по каждому муниципалитету), если нет детей;

35% от стоимости жилья, если есть хотя бы один ребёнок или если семья неполная.

Нужно учитывать, что большую квартиру за счёт государства купить не получится. Величину субсидии будут рассчитывать исходя из норматива. Для семей из двух человек — 42 кв. м, если в семье три и более человек — 60 кв. м.

Жильё можно купить в новостройке или на вторичном рынке. Деньги не выдают на руки, а переводят безналичным путём продавцу недвижимости.

Ипотека по ставке до 6% для семей с двумя и более детьми

Кто может оформить: семьи, в которых с 2018 по 2022 год родился второй или последующий ребёнок. Купить жильё можно только в новостройке, исключение действует для жителей Дальнего Востока: они также могут купить квартиру на вторичном рынке.

Для жителей Дальнего Востока ставка по кредиту не может быть выше 5% годовых, а для всех остальных регионов — 6%.

Для покупки жилья понадобится первоначальный взнос в размере 20% стоимости жилья (можно использовать материнский капитал). Максимальная сумма кредита ограничена 12 миллионами ₽ в Москве, Московской области, Санкт-Петербурге и Ленинградской области, в остальных регионах лимит — 6 миллионов ₽.

Для получения льготной ипотеки помимо стандартного набора документов нужно предоставить свидетельства о рождении детей заёмщиков и иные документы, которые подтверждают российское гражданство детей, если об этом не сказано в свидетельстве о рождении.

Найти кредит по низкой ставке

Субсидия до 450 000 ₽ на погашение ипотеки

Кто может получить: заёмщик, у которого в период с 2019 до 2022 года родился или им был усыновлён/удочерён третий или последующий ребёнок.

За субсидией нужно обращаться в банк, где был оформлен ипотечный кредит. Для подтверждения права на льготу нужно приложить свидетельства о рождении детей и подтверждение их российского гражданства. Заявление могут рассматривать в течение 16 дней. Если оно будет одобрено, то деньги поступят на кредитный счёт в течение 5 рабочих дней. Ими можно частично или полностью погасить ипотечный кредит.

Военная ипотека

Кто может оформить: военнослужащие, участвующие в накопительно-ипотечной системе не менее трёх лет. Они могут оформить кредит на покупку жилья — военную ипотеку. Пока служат в армии, государство направляет на погашение их кредита определённую сумму. В 2019 году она составляет 280 010 ₽ в год (в дальнейшем её могут увеличить). Такую ипотеку нужно выплатить, пока заёмщику не исполнится 45 лет.

Купить можно любое жильё в хорошем состоянии (дом должен быть построен не раньше 1970 года). Если квартира дороже суммы, выделяемой государством, то оставшуюся часть средств придётся выплатить самостоятельно.

Материнский капитал

Кто может получить: человек или семья, у которой появился второй или последующий ребёнок. В 2019 году размер материнского капитала составляет 453 026 ₽. Эти деньги можно потратить на:

Покупку жилья, его строительство, первоначальный взнос по ипотеке или на погашение жилищного кредита, в том числе и процентов по нему.

Оплату образования детей.

Пенсионные накопления матери.

Социальную адаптацию детей с ограниченными возможностями.

Получить сертификат на материнский капитал можно в Пенсионном фонде или через личный кабинет на Госуслугах.

Налоговый вычет

Кто может получить: каждый, кто платит налог на доходы физических лиц по ставке 13%. Существует два вида налоговых вычетов при покупке жилья:

13% от стоимости жилья, но не больше 260 тысяч ₽, при покупке квартиры, дома или земельного участка;

13% с процентов, уплаченных по ипотеке, но не больше 390 тысяч ₽.

Так каждый покупатель недвижимости (то есть каждый, у кого в ней есть доля) может вернуть до 650 000 ₽ налогов, которые ранее заплатил государству.

Кредитные каникулы

Кто может получить: любой заёмщик по ипотеке, если:

размер кредита не превышает 15 миллионов ₽ (пока сумма установлена на этом уровне);

кредит оформлен на единственное жильё;

ранее условия кредита по требованию заёмщика не менялись;

заёмщик находится в трудной жизненной ситуации: у него нет работы, он признан инвалидом первой или второй группы, у него имеется временная нетрудоспособность более двух месяцев подряд, его среднемесячный доход снизился на 30% или у него появился как минимум ещё один иждивенец.

Кредитные каникулы предоставляются на любой срок по усмотрению заёмщика, но не более чем на шесть месяцев. Для получения ипотечных каникул нужно написать заявление в банк и приложить документы, которые доказывают возникновение трудной жизненной ситуации.

Государство поможет гражданам с валютной ипотекой

«В настоящее время складывается непростая ситуация с обслуживанием валютных ипотечных кредитов», – признают в пресс-службе Агентства по ипотечному жилищному кредитованию. Настолько непростая, что заемщики по валютной ипотеке, которых в стране, по разным оценкам, от 25 тыс. до 150 тыс. человек, выходят на митинги к зданию Банка России с требованиями оказать им помощь в рефинансировании кредитов.

По данным АИЖК, по итогам третьего квартала 2014 года доля ипотечных кредитов в иностранной валюте составляет менее 0,1% от общего числа выданных кредитов. В общем объеме накопленной ипотечной задолженности в стране это 3,3%. Просрочка по таким кредитам, сообщает АИЖК, по состоянию на 1 октября 2014 года составляет 14%. «И, хотя с таких заемщиков нельзя снимать ответственность за то, что они пренебрегли возможными валютными рисками, мы считаем, что большая ответственность все-таки лежит на банках, которые не информировали правильно заемщиков об этих рисках, и таким образом переложили их на население», – сообщили в пресс-службе АИЖК.

Если клиент взял ипотечный кредит на $100 тыс. по курсу 25 руб., чтобы купить квартиру стоимостью $200 тыс., сейчас (при курсе под 65 руб. за доллар) эта квартира стоит в рублях столько же, а сумма долга увеличилась до 6,5 млн руб., превысив стоимость жилья, объясняет проблему заместитель председателя правления Банка жилищного финансирования Игорь Жигунов. « В такой ситуации оказались клиенты с кредитами в валюте и частично клиенты с кредитом по плавающей ставке. Сейчас ежемесячный платеж у них вырос в 2,5 раза по сравнению с тем, когда они брали кредит » , – говорит он.

В четверг, 18 декабря, комитет Госдумы по финансовому рынку рассмотрит проект документа, предусматривающий схему поддержки таких заемщиков при участии государства. Схема будет выработана и утверждена в четверг вечером на заседании комитета Госдумы по финансовому рынку. Планируется, что документ будет принят на пленарном заседании Госдумы 23 декабря этого года, сообщили РБК два источника в Госдуме.

Одним из вариантов помощи ипотечным заемщикам может стать выкуп у банков валютных кредитов или их части Агентством по реструктуризации ипотечных жилищных кредитов (АРИЖК), сообщил РБК заместитель председателя комитета Госдумы по финансовому рынку Анатолий Аксаков. По его словам, государство может компенсировать заемщику разницу между увеличившемся в результате падения рубля платежом по кредиту и той суммой, которую заемщик выплачивал ранее. Дата, на которую будет зафиксирован курс для расчета разницы, еще не определена, как и условия предоставления компенсации.

АРИЖК – «дочка» Агентства по ипотечному жилищному кредитованию (АИЖК), созданная специально для реструктуризации ипотеки в кризис 2009 года в рамках реализации программы государственной поддержки заемщиков, оказавшихся в сложной жизненной ситуации. В то время тоже, как и в настоящее время, рубль резко ослаб, и заемщики по валютной ипотеке не справлялись с ежемесячными выплатами.

Основной задачей АРИЖК стала реструктуризация ипотечных жилищных кредитов отдельных категорий заемщиков, испытывающих временные финансовые трудности, путем предоставления стабилизационных займов для оплаты задолженности по ипотечному кредиту. Эти меры стимулировали банки к разработке собственных программ реструктуризации. За весь период своей деятельности АРИЖК оказало поддержку более 10,5 тыс. человек на сумму 8,2 млрд руб. При этом, по имеющимся оценкам, общий объем реструктурированных кредитов составил более 50 тыс. штук.

Со временем АРИЖК было переформатировано в Агентство финансирования жилищного строительства, и теперь в Госдуме идет речь о том, чтобы вернуть ему первоначальные функции.

Как можно рефинансировать валютную ипотеку

Ежемесячные платежи по валютным ипотечным кредитам из-за девальвации рубля выросли в 2–2,5 раза. Однако банки пока предлагают немного вариантов решения этой проблемы. После повышения ЦБ ключевой ставки на 6,5 п.п. гражданам стало невыгодно переводить свой валютный кредит в рублевый. Банки повысили ставки на 6–8%, и теперь они превышают 20%. Банк «ДельтаКредит» предлагает рублевый кредит на цели погашения действующего кредита в долларах. Эта программа действует еще с 2009 года. Как сказано на сайте «ДельтаКредита», банк предлагает переход на рублевые программы как для вторичного, так и для первичного рынка жилья (при условии оформленного права собственности) на следующих условиях. Максимальный размер кредита – не более остатка ссудной задолженности по действующему кредиту. Он рассчитывается в рублях по курсу ЦБ на дату подписания нового (рублевого) кредитного договора. «Этой программой с ноября воспользовались сотни валютных заемщиков», – сообщила РБК официальный представитель «ДельтаКредита» Елена Бирюкова.

В ряде банков можно было изменить валюту кредита в рамках программ реструктуризации ипотеки на индивидуальных условиях. Так было, например, в банках «ЮниКредит» и «Уралсиб». Однако теперь вряд ли кто из клиентов захочет закрепить новый кредит на таком высоком уровне, как ставка 20%. Такие ставки банки установили после решения ЦБ.

Но банки предлагают и другие варианты облегчения жизни заемщикам, не связанные с «обменом валют». Например, Банк Москвы в случае осложнения финансового положения заемщика и возникновения трудностей с выплатой ежемесячного платежа предлагает либо увеличить срок кредита до 30 лет, либо платежные каникулы, которые временно снижают ежемесячную долговую нагрузку. Снижение платежа зависит от срока каникул. Три месяца – выплата 30% от платежа, четыре – 40%, пять – 50%, полгода-год – 60%.

Но такие схемы не спасают от проблем, возникающих из-за падения рубля, а только их откладывают.

Директор департамента ипотечного и потребительского кредитования СМП Банка Наталья Коняхина считает инициативу актуальной, поскольку проблема с валютными заемщиками очень серьезная. «Меры, которые сейчас разрабатывают банки, а это в основном рассрочка платежа, временные и смогут помочь лишь на короткий срок, если курс доллара не упадет и не вернется к приемлемому уровню » , – отмечает Коняхина. В противном случае через полгода – год придется рефинансировать заем, считает она. Задумка депутатов, по мнению Коняхиной, верная, поскольку банкам не нужны растущая просрочка и дефолты клиентов. Согласятся ли банки на продажу АРИЖК части ипотечных портфелей, будет зависеть от того, на каких условиях агентство будет это делать.

По мнению Жигунова, к схемам реструктуризации нужно подходить с внимательностью и осторожностью. Желая помочь заемщику, нужно подумать о том, чтобы не ухудшалось положение в том числе и банка. «Если продавать АРИЖК актив или его часть, нужно зафиксировать такой курс, который не должен приводить к прямому убытку кредитора, – объясняет Жигунов. – Также необходимо предусмотреть регламентирующими документами ЦБ, чтобы в случае реструктуризации кредита ссуда не получала более низкий показатель качества, что напрямую влияет на резервы кредитора».