Ипотека 6 процентов для семей с двумя детьми

Льготная ставка на весь срок кредита

- 5% годовых

- от 20% первый взнос

- возможно рефинансирование ранее выданной ипотеки

Оформить заявку

Ипотека на жильё в новостройке

Ставка снижена до 01.03.2020

- Ставка от 8,4%

- Первый взнос от 50%

- Сумма кредита до 60 млн руб.

Оформить заявку

Ипотека на вторичное жильё

Ставка снижена до 01.03.2020

- Ставка от 8,4%

- Первый взнос от 50%

- Сумма кредита до 60 млн руб.

Оформить заявку

Победа над формальностями

Ставка снижена до 29.02.2020

- Ставка от 8,4%

- Всего 2 документа

- Решение за 24 часа

Оформить заявку

Больше метров — ниже ставка

- От 8,6% на квартиру от 100 кв.м

- Первый взнос от 20%

- Новостройка

- Вторичное жильё

- Рефинансирование

- Другие программы

- Ипотека для военных

- Под залог недвижимости

- Залоговая недвижимость

- Победа над формальностями

- Ипотека с господдержкой

- Больше метров — ниже ставка

Ипотека по льготной ставке для семей с детьми

Как получить ипотеку с господдержкой для семей с детьми

Банк ВТБ выдает льготные ипотечные кредиты в рамках госпрограммы поддержки семей с детьми. Льготная ставка действует весь срок кредита.

Если у вас несколько детей и хотя бы один из них родился в период с 01.01.2018 по 31.12.2022 включительно, вы можете принять участие в программе. Обратите внимание, что недвижимость и целевое использование кредита должны соответствовать требованиям, отраженным в Постановлении Правительства РФ от 30.12.2017 N 1711.

Если у вас уже есть ипотека в ВТБ или другом банке, при соответствии условиям программы, вы также можете получить новые условия и снизить процентную ставку до 5% годовых (при условии личного и имущественного страхования) на весь срок кредита.

- Для этого воспользуйтесь программой Рефинансирования по Ипотеке с господдержкой.

- Для клиентов ВТБ, ранее оформивших ипотеку по программе Ипотека с господдержкой, но на «старых» условиях, с более высокой процентной ставкой, а также для программ Готовое жилье, Строящееся жилье и Рефинансирование действует сервис изменения условий «Дополнительное соглашение». Обратитесь в колл-центр или любой офис Банка.

- по договору долевого участия в долевом строительстве (договору уступки прав требования по указанному договору),

- или по договору купли-продажи (первая продажа).

- Для этого воспользуйтесь программой Рефинансирования по Ипотеке с господдержкой.

- Для клиентов ВТБ, ранее оформивших ипотеку по программе Ипотека с господдержкой, но на «старых» условиях, а также для программ Готовое жилье, Строящееся жилье и Рефинансирование действует сервис изменения условий «Дополнительное соглашение». Обратитесь в колл-центр или любой офис Банка.

- Ставка — 5%;

- Личное и имущественное страхование;

- Срок кредита — от 1 года до 30 лет;

- Возможно рефинансирование ранее выданных ипотечных кредитов при соответствии условиям программы.

- для жилых помещений, расположенных в г. Москве — от 1,5 млн до 12 млн руб.;

- для жилых помещений, расположенных в Московской обл., г. Санкт-Петербурге — от 1 млн до 12 млн руб.;

- для жилых помещений, расположенных в Ленинградской обл. — от 500 тыс. до 12 млн рублей;

- для жилых помещений, расположенных в остальных регионах — от 500-600 тыс. (в зависимости от региона) до 6 млн руб.

- жилое помещение, реализуемое юридическим лицом (за исключением инвестиционного фонда, в том числе его управляющей компании) по договору:

- долевого участия в долевом строительстве (договору уступки прав требования по указанному договору);

- купли-продажи (первая продажа).

- для Дальневосточного Федерального Округа кредит предоставляется на покупку на вторичном рынке у физ. лица или юр. лица готового жилого помещения или готового жилого помещения с земельным участком, расположенных в сельских поселениях.

- Наличие постоянной регистрации в регионе, в котором клиент обращается за кредитом, необязательно.

- Рассматриваются различные формы подтверждения доходов (справки по форме 2-НДФЛ и по форме банка).

- Возможен учёт совокупного дохода до 3-х созаёмщиков.

- Возможен учёт дохода как по основному месту работы, так и по совместительству.

- через сеть банкоматов ВТБ по всей России;

- через кассу любого отделения BТБ Платёж можете внести не только вы, но и любой человек по вашей просьбе – нужен номер вашего кредитного договора и паспорт того, кто будет платить ;

- переводом из другого банка;

- через отделения Почты России.

- Право на господдержку появляется, если в семье с 2018 до 2022 года родился хотя бы второй ребенок.

- Если у ребенка инвалидность, он может быть единственным в семье. Он может родиться и раньше 2018 года.

- Ставка на весь срок ипотеки — 6%. Количество детей не влияет на период льготы. Ставку снизят хоть на 10 или 15 лет.

- Господдержку дают только при покупке жилья на первичном рынке.

- Договор на покупку жилья должен быть заключен с 2018 года.

- Можно рефинансировать старые кредиты, даже несколько раз. Тогда важна дата рефинансирования, а не покупки.

- Для жителей Дальнего Востока особые условия: при рождении хотя бы второго ребенка с 2019 года — льготная ставка 5%. Можно покупать вторичное жилье, но только в селе.

- Маткапитал входит в максимальную сумму кредита. Раньше его не включали.

- Первоначальный взнос — 20%, как и раньше. Он может полностью состоять из материнского капитала.

- Квартира должна находиться в любом регионе России.

- Второй или последующий ребенок должен родиться с 01.01.2018 до 31.12.2022.

- Квартира должна быть в любом регионе Дальневосточного федерального округа.

- Второй или последующий ребенок должен родиться с 01.01.2019 до 31.12.2022.

- Новостройка по ДДУ. То есть дом еще не сдан.

- Готовая квартира или дом с участком по договору купли-продажи.

- Продавец — юрлицо, кроме инвестиционных фондов.

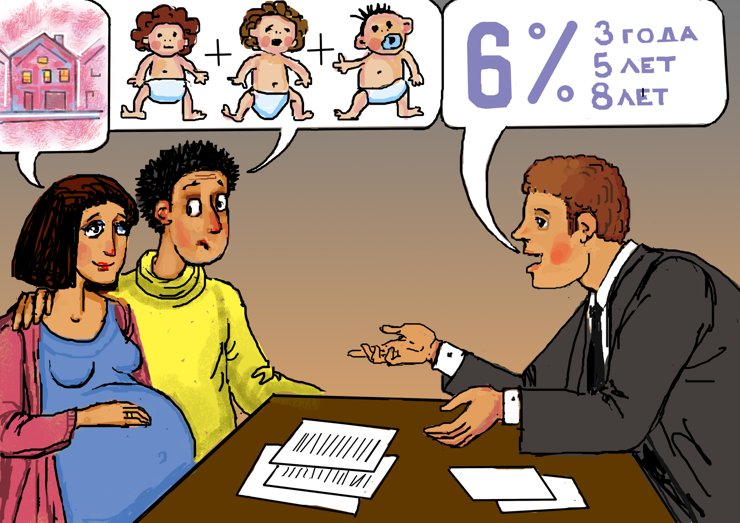

- 3 года — если семья пополнилась вторым ребенком;

- 5 лет — если в семье родился третий ребенок;

- 8 лет — если родились второй и третий ребенок.

- Первое и главное — теперь льготный процент будет действовать на протяжении всего срока ипотеки;

- Кредит, взятый ранее, можно рефинансировать в рамках программы. Если ипотеку оформили до 2018 года, то есть шанс перекредитоваться под 6%;

- Поддержку смогут получать семьи с 3 и более детьми. Раньше финпомощь не выделялась, если рождался 4 ребенок;

- Жители дальневосточных регионов могут взять в ипотеку под 5% «вторичку», т.е. приобрести жилье у физического лица.

- Второй и/или последующий ребенок родился в срок с 01.01.2018 по 31.12.2022;

- Гражданство родителя и детей — российское;

- Заемщиком обязательно выступает родитель, а созаемщиками — любое другое лицо (не обязательно родственник);

- Приобретаемое жилье должно находится на территории РФ;

- Размер кредита не превышает 12 млн. рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области;

- Для остальных регионов размер кредита — не более 6 млн. рублей;

- По ипотеке устанавливается аннуитетная схема расчета платежей;

- Первоначальный взнос — от 20% от стоимости жилплощади;

- Недвижимость и жизнь заемщика должны быть застрахованы.

- Паспорт заемщика/созаемщика с отметкой о регистрации;

- Паспорт супруга(и) заемщика/титульного созаемщика;

- Действующий договор о регистрации брака (при наличии);

- Свидетельства о рождении всех детей заемщика;

- Документы об уровне дохода и трудоустройстве;

- Документы по недвижимости (могут быть предоставлены в течение 90 дней с даты одобрения кредита);

- Документы, подтверждающие наличие первоначального взноса.

- На этапе ожидания ребенка или после его рождения выбрать банк;

- Узнать о пакете документов, который требуют в этом банке. Но обязательно в него войдут свидетельства о рождении всех детей в семье;

- Составить заявку на выдачу целевого кредита и вместе с документами представить в банк на рассмотрение;

- Подписать договор и начать ежемесячные выплаты по ипотеке.

- Жилье на этапе долевого строительства (через договор ДДУ);

- Уже возведенные дом с участком или квартира (покупаются у застройщика);

- Жилплощадь, приобретаемая у юрлица (кроме инвестиционных фондов).

- Материнский капитал. Для женщин, родивших (усыновивших) второго и последующих детей, а также для мужчин — единственных опекунов, которые усыновили второго и последующих детей;

- Молодая семья. Для пар в возрасте до 35 лет, состоящих в браке и официально заявивших, что нуждаются в улучшении жилищных условий.

- Постановление Правительства Российской Федерации № 1711 от 30.12.2017;

- Постановление Правительства Российской Федерации № 857 от 21.07.2018.

- Минимальный порог — от 18, 20 лет или 21 года;

- Максимальный порог — до 65, 70 или 75 лет.

- Запросите в офисе банка справку об остатке ссудной задолженности.

- Оформите заявление на частичное или досрочное погашение кредита.

- Подайте в ПФРФ заявление о переводе средств материнского капитала, указав реквизиты счета для погашения задолженности по ипотеке с господдержкой для семей с детьми.

- до 12 000 000 ₽. для приобретения объектов на территории Москвы, Московской области, и Ленинградской области

- до 6 000 000 ₽. для других регионов

- заключения договоров страхования (страховой полис) жизни и здоровья, по которому выгодоприобретателем будет являться Кредитор, а также предоставления документов, подтверждающих оплату страховой премии/ страхового взноса;

- заключения договоров страхования объекта недвижимости (страховых полисов), а также предоставления документов, подтверждающих оплату страховой премии/ страхового взноса (после оформления права собственности на объект недвижимости).

- Сентябрь 2022 (1)

- Август 2022 (1)

- Ноябрь 2021 (1)

- Октябрь 2021 (1)

- Февраль 2020 (3785)

Оформите заявку

Оформите заявку на ипотеку. Наш сотрудник свяжется с вами, сделает расчет, проконсультирует и назначит встречу в одном из ипотечных центров в удобное для вас время.

Принесите документы в ипотечный центр и получите одобрение через дней (или в течение 24 часов по программе «Победа над формальностями»).

Одобрение действительно 4 месяца с даты получения. Вы можете искать квартиру самостоятельно или с помощью наших партнёров.

Жилое помещение должно приобретаться только у юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании):

Выберите недвижимость

Советуем вам посмотреть предложения от наших партнёров.

Мы уже аккредитовали тысячи новостроек, чтобы вы могли выбрать наиболее подходящую квартиру. Если вы заинтересовались объектом, который не аккредитован банком, сообщите менеджеру, и мы проведём его проверку.

Страхование риска утраты и повреждения приобретаемой квартиры обязательно после оформления права собственности. Личное страхование заемщика не обязательно (при отсутствии личного страхования ставка увеличивается на 1 процентный пункт).

Оформите сделку

Подпишите договор с застройщиком и кредитный договор с банком, а также договор страхования. Банк перечислит деньги застройщику.

После завершения строительства вы сможете оформить право собственности на завершенный строительством объект. Одновременно с регистрацией права собственности будет зарегистрирована ипотека в пользу банка до полного погашения задолженности по кредиту.

Банк ВТБ выдает льготные ипотечные кредиты в рамках госпрограммы поддержки семей с детьми. Льготная ставка действует весь срок кредита.

Если у вас несколько детей и хотя бы один из них родился в период с 01.01.2018 по 31.12.2022 включительно, вы можете принять участие в программе. Обратите внимание, что недвижимость и целевое использование кредита должны соответствовать требованиям, отраженным в Постановлении Правительства РФ от 30.12.2017 N 1711.

Если у вас уже есть ипотека в ВТБ или другом банке, при соответствии условиям программы, вы также можете получить новые условия и снизить процентную ставку до 5% годовых (при условии личного и имущественного страхования) на весь срок кредита.

Процентные ставки и условия ипотеки с господдержкой

-

Сумма кредита:

Первоначальный взнос:

от 20% стоимости приобретаемой недвижимости

-

Приобретаемая недвижимость:

Заемщику

Погашение ипотеки

Выплачивайте кредит любым удобным вам способом:

Регистрация не требуется. Вход по номеру карты или УНК (уникальный номер клиента).

УНК указан в Заявлении на предоставление комплексного обслуживания – документ, который вы получили при оформлении кредита.

;

Вы всегда можете погасить свой кредит досрочно. Частичное или полное погашение можно произвести без посещения отделения через ВТБ-Онлайн.

Новые условия льготной ипотеки для семей с детьми под 6%

Льготную ставку 6% для семейной ипотеки продлили на весь срок кредита. Теперь семья с двумя или тремя детьми может снизить ипотечные платежи не на три или пять лет, а на десять и даже пятнадцать. Если в семье есть ребенок с инвалидностью, он может быть единственным, а господдержку все равно дадут. Для Дальнего Востока ставку снизили до 5% и разрешили покупать вторичное жилье.

Семьи с ипотекой и детьми смогут сэкономить сотни тысяч рублей. Вот полный разбор изменений в программе господдержки.

Новые условия семейной ипотеки

Вот главное, что нужно знать семьям с детьми:

Что такое семейная ипотека?

Семейной ипотекой называют программу господдержки семей с детьми, по которой ставку по ипотеке можно снизить до 6%. Эта программа работает с 2018 года и только для семей, в который второй или последующий ребенок родился с 1 января 2018 года.

Раньше ставку по этой программе снижали только при покупке первичного жилья. Еще можно было рефинансировать старую ипотеку. Банк снижал ставку до 6%, брал с семьи меньше денег, а государство возмещало ему недополученные доходы.

Эта программа уже менялась: увеличивали максимальную сумму кредита и условия льгот. И вот второе изменение правил господдержки: это одно из поручений президента, за исполнением которых мы следим.

Полный список условий семейной ипотеки нужно искать в постановлении правительства № 1711 от 30.12.17, но в действующей редакции. В программе несколько изменений, последняя редакция вступила в силу 14 ноября 2019 года. В ней появилось условие о льготной ставке для семей с детьми-инвалидами. Теперь господдержка доступна даже семьям с одним ребенком, если у него проблемы со здоровьем.

Почему пришлось менять условия программы?

Льготную ставку давали не на весь срок кредита, а только на несколько лет. Например, если в семье в 2018 году родился второй ребенок, можно было взять ипотеку и платить банку 6% в течение трех лет. При рождении третьего ребенка льготу давали на пять лет. Многодетная семья могла взять ипотеку под 6% на восемь лет, но это максимум. А потом ставка поднималась и до конца кредита приходилось платить больше: ключевую ставку ЦБ + 2%.

И хотя 6% — это ниже стоимости ипотеки без господдержки, но семьи все равно не очень активно пользовались программой. Через три года ставка бы выросла, а зависимость от ЦБ делала ее непредсказуемой. Президент предложил продлить льготную ставку до конца ипотеки. Заодно улучшили условия для Дальнего Востока. Поправки в правила господдержки заработают с 13 апреля, но задним числом.

Теперь это работает так.

Кто может взять льготную ипотеку

Ипотека под 5 или 6% положена не всем семьям с детьми, а только если родился как минимум второй ребенок. Третий, четвертый, пятый — господдержка тоже будет. Если ребенок один и он здоров, льгота не положена. Исключение только для семей с детьми-инвалидами. Они могут взять ипотеку по льготной ставке, даже если ребенок единственный. Еще одно требование — родитель, который берет ипотеку, должен быть гражданином РФ. Дети тоже.

Право на господдержку ипотеки

| Когда родился второй или последующий ребенок | Где живет семья и где покупают квартиру | Ставка на весь срок кредита |

|---|---|---|

| С 01.01.2018 до 31.12.2022 | Любой регион России | 6% |

| С 01.01.2019 до 31.12.2022 | Дальневосточный федеральный округ | 5% |

Чтобы иметь право на льготную ипотеку под 6%:

Чтобы иметь право на льготную ипотеку под 5%:

Если второй ребенок родился до 2018 года и оба здоровы, в программе участвовать нельзя. Но если до 2022 года родится еще один, можно взять льготную ипотеку или рефинансировать ту, что уже есть.

Для детей-инвалидов другие требования к возрасту. Такой ребенок мог родиться и раньше 2018 года. Главное, чтобы он родился до конца 2022 года, а инвалидность ему могут присвоить и позднее.

Заемщиком может быть любой родитель, созаемщиком — кто угодно

Тут ничего не изменилось, но стоит напомнить: льготная ставка положена матери или отцу. То есть заемщиком может быть кто угодно из них, но требование к гражданству — обязательное.

Еще важно, чтобы заемщик был родителем того ребенка, с рождением которого появилось право на господдержку.

Созаемщиком по ипотеке может быть не родитель детей. Например, муж их матери. При этом он тоже должен иметь гражданство, а вот быть отцом ни одному из детей ему необязательно. Или он может быть не записан в свидетельстве о рождении, хотя биологически — отец. Но тогда такой мужчина — именно созаемщик, а не заемщик. У него может вообще не быть детей, но женщину это не лишит права на льготную ставку. В созаемщики можно взять даже бабушек и дедушек, если это упростит одобрение заявки. Для семей с детьми-инвалидами такое же условие. Кредит под 6% может взять и мать, и отец ребенка.

Какое жилье можно купить по программе господдержки

Льготную ипотеку во всех регионах дают только на первичное жилье, как и раньше. Но появились особые условия для Дальнего Востока.

Общие условия для всех регионов. Ставку снизят только на такое жилье:

Если квартира на вторичном рынке, то есть раньше принадлежала физлицу, то даже при рождении второго или третьего ребенка ставку не снизят. Для детей-инвалидов исключений нет.

Особые условия для Дальнего Востока. На территории ДФО с господдержкой можно купить не только новостройку или первичное жилье, но и недвижимость на вторичном рынке. Главное, чтобы она находилась в сельском поселении. То есть семья с детьми может взять ипотеку под 5% в селе любого из 11 регионов на Дальнем Востоке. Этот дом им может продать прежний хозяин, даже физлицо. В Подмосковье, под Брянском или в Черноземье купить готовый дом у физлица по этой программе нельзя.

Когда должен быть заключен договор на покупку жилья

Общие условия не изменились. Для всех регионов России договор долевого участия или купли-продажи, под который дают ипотеку, должен быть заключен с 1 января 2018 года до 31 декабря 2022 года.

Чтобы получить господдержку на особых условиях для Дальнего Востока, договор нужно оформить с 1 января 2019 года до 31 декабря 2022 года. Это повлияет на сниженную ставку и покупку дома на вторичном рынке. Но можно получить господдержку под более ранние договоры на тех же условиях, что и во всех регионах: под 6% и на первичное жилье.

Если ребенок родился с 1 июля 2022 года до 31 декабря 2022 года, квартиру можно купить до 1 марта 2023 года. Для даты рождения ребенка при этом период не продлевается, только для покупки квартиры.

Если в семье есть ребенок-инвалид и он получил инвалидность после 2022 года, договор можно заключить до конца 2027 года.

Льготная ставка — на весь срок кредита

Главное изменение в программе — срок действия льготной ставки больше не ограничен тремя или пятью годами в зависимости от того, какой по счету ребенок. Семья с детьми будет платить банку 5 или 6% до конца ипотеки.

Например, в семье из Брянска в 2019 году родился второй ребенок. Появилось право на материнский капитал. Семья потратила его на первый взнос по ипотеке и взяла двухкомнатную квартиру за 2 млн рублей. Кредит — 1,5 млн на 15 лет. Обычная ставка для надежных заемщиков — 10,5%. Ежемесячный платеж составил бы 16 700 рублей.

По ипотеке с господдержкой семья будет платить банку 6% все 15 лет. То есть ежемесячный платеж составит 12 600 рублей. В год благодаря господдержке семья будет экономить почти 50 тысяч, а за 15 лет сэкономит 738 тысяч рублей. А раньше за три года сэкономила бы только 150 тысяч.

Ипотека под 6 процентов в 2022 году

С перезапуском демографической политики у россиян с детьми стало больше шансов на строительство жилья и улучшение жилищных условий. Речь не только о новых пособиях и материнском капитале. С 2018 года финпомощь распространяется на ипотеку, весомую часть которой государство готово просубсидировать. Главное требование — в семье должно быть больше одного ребенка.

Ипотека 6% при рождении второго или третьего ребенка

В первой своей версии программа начала действовать в 2018 году. По ее условиям семья, где появился 2 или 3 ребенок, могла претендовать на пониженную ставку по ипотечному кредиту — 6%. Разницу с рыночным процентом субсидировало государство, но только на ограниченный срок:

По окончании льготного периода семья начинала платить по схеме: ключевая ставка ЦБ в момент оформления кредита+2%. Например, если на дату заключения договора ставка составляла 7,25%, то процент по ипотеке устанавливался на уровне 9,25% через 3, 5 или 8 лет (в зависимости от кол-ва детей).

Новые условия семейной ипотеки

Из-за ограничений по льготному периоду спрос на ипотеку был минимальный. За год реализации ею воспользовалось 9 422 семьи — а это менее 1% от всех выданных кредитов на жилье. Чтобы оживить интерес к программе, в 2018 году по поручению президента были изменены условия господдержки ипотеки. Их суть:

Срок действия программы — с 01.01.2018 по 01.03.2023. Таким образом, семьи, где дети родились во второе полугодие 2022 года, тоже успеют оформить ипотеку под льготный процент.

Почему появилась данная программа?

Первая и главная мотивация для запуска программы — низкая рождаемость. В России уже несколько лет рождается недостаточно детей, чтобы обеспечить прирост населения. А в ушедшем 2018 году был зафиксирован рекорд — на свет появилось на 5,7% меньше детей, чем за аналогичный период в 2017-м. Чтобы простимулировать рождаемость, В.Путин инициировал полную «перезагрузку» демографической политики, в рамках которой и появилась льготная ипотека.

Для запуска программы была и другая, более приземленная причина. С началом кризиса в 2014-2015 гг. спрос на первичном рынке жилья серьезно упал. Потому было решено распространить льготу только на покупку новостроек — так правительство поддержало застройщиков и строительную сферу в целом.

Какие банки дают ипотеку под 6 процентов?

В рамках программы заемные средства будут выдаваться не напрямую семьям, а их обслуживающим банкам — по принципу компенсации. Это значит, что государство выплатит финучреждениям разницу между ключевой ставкой Центробанка, увеличенной на два процентных пункта, и льготной процентной ставкой 6% за период действия ипотеки молодым семьям.

Заявки на субсидирование банки подали еще в 2018 году. В итоге право льготно кредитовать россиян получило «Агентство ипотечного жилищного кредитования» (АИЖК) и 46 кредитных организаций, в том числе 21 региональная. Условия ипотеки в банках-участниках схожи, но возможные различия касаются процента, срока и одобренной к выдаче суммы. Некоторые из предложений рассмотрим в таблице ниже.