Черный список банковских должников. Есть ли в природе база неплательщиков и имеется ли она в свободном доступе?

Вы боитесь, что попали в черный список банковских должников за неуплату кредита? Наверное потому, что не хотите, чтобы Вас «завернули» на таможне при выезде за границу… Или потому, что отказ в кредите различных банков преследует Вас, как дамоклов меч. Давайте разбираться есть ли вообще такие базы неплательщиков и как узнать не состоите ли Вы в одной из них.

Узнать есть ли Вы в черном списке можно двумя способами:

— посмотреть на официальном сайте ФССП через общую базу должников;

— проверить свою кредитную историю.

База судебных приставов

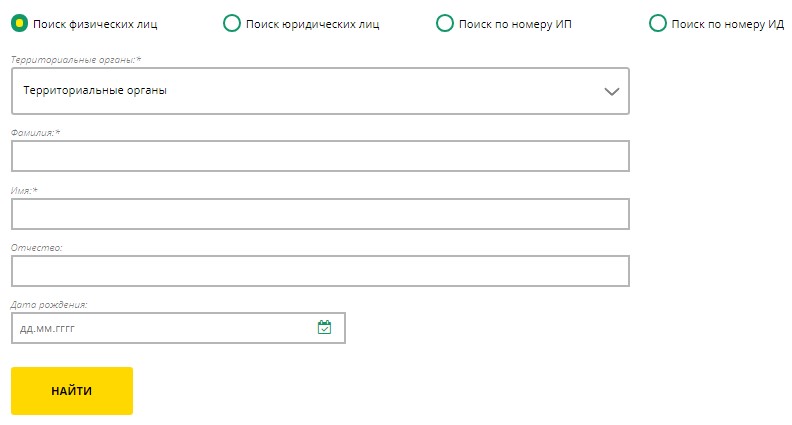

Если на Вас заведено исполнительное производство, то оно находится в общей базе — банке данных исполнительных производств. Узнать не состоите ли Вы в ней можно через эту форму.

Если на Вас заведено исполнительное производство, то оно находится в общей базе — банке данных исполнительных производств. Узнать не состоите ли Вы в ней можно через эту форму.

Вводите свои персональные данные (территориальное расположение и ФИО) и вуаля… В общий доступ эти данные попали недавно после принятия Госдумой соответствующих поправок в Федеральный закон «Об исполнительном производстве.»

Вводите свои персональные данные (территориальное расположение и ФИО) и вуаля… В общий доступ эти данные попали недавно после принятия Госдумой соответствующих поправок в Федеральный закон «Об исполнительном производстве.»

С одной стороны единая база должников по кредитам, налогам и другим задолженностям перед государством — это очень удобно не только обычным «земным» обывателям, но и тем, кто этим обывателям выдает кредиты… То есть банковским организациям, для которых это очень хорошая возможность определить благонадежность будущего заемщика.

С одной стороны единая база должников по кредитам, налогам и другим задолженностям перед государством — это очень удобно не только обычным «земным» обывателям, но и тем, кто этим обывателям выдает кредиты… То есть банковским организациям, для которых это очень хорошая возможность определить благонадежность будущего заемщика.

С другой же стороны эта информация становится доступной практически для всех, что в определенной степени нарушает право человека на Личную тайну.

С другой же стороны эта информация становится доступной практически для всех, что в определенной степени нарушает право человека на Личную тайну.

Видео, посвященное этому вопросу…

Запрос кредитной истории

Если Вам не дают кредит с плохой кредитной историей куда бы Вы не обращались и Вы считаете, что попали в чёрный список неплательщиков кредитов.

-

1. Вряд ли для кого-то является секретом, что такие списки ведут сами банковские организации… Если Вы когда-либо брали кредит в банке, то есть смысл обратиться туда и попросить предоставить необходимые сведения.

2. Если Вы брали займ в нескольких банках и не уверены есть ли у Вас задолженность в каком-нибудь из них, то есть смысл запросить свою кредитную историю.

3. Бесплатно сделать это Вы можете один раз в год. Платно же сколько угодно: цена вопроса от 300 до 1000 рублей. Также не лишним будет прочесть можно ли узнать кредитную историю онлайн через интернет.

Сделать запрос кредитного рейтинга

Наш портал дает возможность проверить КР себя или любого другого человека, давшего согласие на обработку персональных данных. Вся передаваемая информация строго конфиденциальна!

Внимание! Услуга платная. Стоимость услуги в зависит от Вашего региона.

Выпустят ли за границу?

Надо заметить, что Ваше беспокойство по поводу проблем при выезде за границу вполне оправдано. По данным только 2010 года за рубеж из-за долгов перед государством не смогли выехать почти 300 тысяч человек. А за семь месяцев 2011 года более 230 тысяч.

Согласитесь суммы внушительные. Правда в них входят еще и неплательщики по алиментам, должники по квартплате и налоговые уклонисты. Но и процент должников по кредитам тоже имеет место быть.

ОДНАКО… Не стоит пугаться раньше времени. Даже в том случае, если Вы попадете в черные списки должников по кредитам не дает никому права не выпускать Вас за пределы России матушки.

Совсем другой расклад, если Вы довели Ваши взаимоотношения с банком до суда, проиграли и судебные приставы приняли ваше дело в исполнительное производство. Тогда о поездке за границу следует на время забыть…

С другой стороны, если у Вас нашлись деньги на загранпоездку, то как-нибудь наскрести, чтобы оплатить долг ?

Кстати, не стоит удивляться, если Вы внезапно спохватились, оплатили просроченную задолженность и Вас все равно не выпустили за границу. Дело в том, что, как обычно это бывает в нашей стране, сведения о вашей девственной чистоте дойдут до службы судебных приставов далеко не сразу, а в течение какого-то определенного времени (лучше перестраховаться и оплатить все за месяц до поездки).

Подведем итоги. Я устала уже писать, что не стоит доводить до крайностей… Но к сожалению факты в том, что пока петух не клюнет… Ребята, старайтесь платить вовремя! Ситуации бывают разные, но и решения в трудный момент можно принимать тоже совершенно разные…

Удачи всем и приятного отдыха за границей

Наталья Тимофеева — Кредитный специалист, финансовый аналитик, экономист, финансист.

Специально для MoscowKredit.ruЕсли Вам была полезна эта статья, поделитесь ссылкой на нее в любимой социальной сети.

Сколько времени составляет срок исковой давности по кредиту? Когда он начинает свой отсчет? Что делать, если срок истек, а долг все равно требуют?

Как избежать отказа банка в выдаче ссуды и можно ли узнать причины?Очень часто нельзя понять причину отказа банков в кредитовании. Рассмотрим все возможные причины и разберем как их избежать.

Расчет ежемесячных платежей и переплаты по кредиту онлайнНаш кредитный калькулятор поможет Вам рассчитать переплату по потребительскому займу, ипотеке или кредиту на авто. Расчет возможен как с помощью аннуитетных, так и при помощи дифференцированных платежей

Все нюансы рассмотрения и подписания кредитного договораНа какие условия обратить внимание. У нас можно скачать образец и внимательно изучить все аспекты без поход в банк

Черный список банковских должников

Нынешние реалии предполагают «жизнь в кредит». Соответственно, в такой ситуации граждане озадачены, насколько собственная деловая репутация отвечает требованиям кредитора. Учитывайте, испорченная кредитная история становится гарантией отказа банка в выдаче ссуды.

Поскольку финансовые компании точно рассчитывают потенциальную выгоду и риски, в банках существуют специальные базы, куда попадают неплательщики. Разберемся, функционирует ли единый реестр должников банков и насколько опасны для неплательщиков такие списки.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (499) 450-39-61

8 (800) 302-33-28Это быстро и бесплатно !

Правда или вымысел

Начнем обсуждение с выяснения базовых определений.

«Черный список» должников банков России означает реестр, где кредиторы систематизируют перечни злостных неплательщиков и неплатежеспособных граждан.

Соответственно, люди, попавшие в такую категорию, при желании кредитоваться в будущем столкнутся с проблемами при получении ссуды.

Об этом нюансе кредитор предупреждает клиентов уже после двух дней задержки выплат.

Однако реалии иные. Банки включают заемщиков в эту базу лишь после серьезных просрочек платежей, которые длятся свыше 2–3 месяцев.

В таких обстоятельствах недоимку выкупает коллекторское агентство или финансовая структура обращается в суд. Человек же, испортивший кредитную историю, при желании оформить крупную ссуду, получает отказ.

Обратите внимание! В случаях с «мелким» кредитованием внесение должника в базу вряд ли отразится на решении кредитующей компании. Однако это правило работает при условии получения займов в разных структурах.

Отметим, на иных аспектах жизни граждан такие сведения не отражаются. Единственным исключением тут становится попадание неплательщика в реестр ФССП. Сюда направляются дела, прошедшие судебные слушания. Соответственно, приставы для исполнения законного вердикта вправе ограничить гражданские права должника.

Еще один сходный случай – реестр банкротов страны. После объявления неплатежеспособности заемщика тот лишается определенных свобод и привилегий, доступных другим гражданам.

Разобравшись с вопросом, что такое база данных должников банков, перейдем к обсуждению принципов функционирования такой системы.

Создан ли единый банк данных по неплательщикам

Теперь конкретнее разберемся, где удастся увидеть единый список банковских должников. Отметим, финансовые структуры ведут отдельные реестры, которые относятся к клиентам конкретной компании.

Однако коммерческие организации передают собранные сведения в Национальное Бюро Кредитных Историй. Причем тут информация о неплательщиках сохраняется на протяжении 15 лет.

Второй единый реестр по должникам разработан Службой судебных приставов. Эта организация фиксирует в списках людей, по делам которых возбуждено исполнительное производство. Идентификация должников банков по фамилии и имени здесь облегчает задачу в поиске нужного человека. Однако тут собраны сведения лишь о тех людях, которые пошли судебный этап.

Единый реестр неплатежеспособных лиц создан для опознавания граждан и компаний-банкротов. Сюда тоже попадают задолжавшие заемщики финансовых компаний.

Отметим, перечисленные источники получения информации считаются главными базами, где содержатся сведения о должниках. Однако крупные кредитующие структуры, в частности, Сбербанк, владеют собственными «черными списками» людей, не сумевших справиться с финансовыми обязательствами. Причем тут содержится актуальная и достоверная информация о недобросовестных заемщиках.

Получение доступа

Теперь поговорим о шансах ознакомления с рассматриваемыми списками. Учитывая право финансовых учреждений на сохранение коммерческой тайны, доступа граждан к банковским базам нет.

В таких ситуациях узнать о перечне неплательщиков удастся представителям правоохранительных органов. Кроме того, являясь клиентами конкретной структуры, россияне вправе подать подобный запрос кредитору.

Если же речь идет о единых базах, тут ситуация меняется. Разберемся, где удастся увидеть черный список банковских должников в открытом доступе. Фамилии таких людей не выставляются на публичное обозрение, однако проверить потенциального заемщика, все же, удастся. Подобная информация предоставляется по соответствующему запросу в известные единые реестры.

Обратите внимание! В отдельных случаях тут потребуются документы человека, который ищет себя в этих базах. Описанные условия требуются для соблюдения Закона «О персональных данных».

Отметим, требования различных контор, которые располагают подобными списками, отличаются. В отдельных обстоятельствах запрос удовлетворяется, если человек желает получить информацию о собственной кредитной истории. Причем единственной «открытой» базой здесь остается банк исполнительных производств. Рассмотрим особенности и степень публичности представленных реестров.

Бюро Кредитных Историй

Запрос в НБКИ доступен гражданам бесплатно. Однако это правило работает для единственной заявки в год.

Повторное выяснение информации о деловом имидже обойдется в 595–795 рублей. Стоимость выбранного пакета определяется периодичностью и числом обращений заемщика в эту организацию.

Отметим, здесь россияне вправе ознакомиться с собственной КИ, уточнение информации о других заемщиках – незаконная операция, запрещенная ведомством.

Сохранение банка на протяжении пятнадцати лет гарантирует получение клиентом полных и достоверных сведений. Причем этот «черный список» формируется на основании данных, переданных различными финансовыми и государственными структурами.

Тут удастся выяснить информацию о кредитовании, уплате налогов и штрафов, вероятных судимостях заявителя. Как видите, преимущества этого выбора тут очевидны.

Важно! Чтобы получить интересующие гражданина сведения, потребуются паспортные данные, информация о регистрации и фактическом месте жительства человека.

Учитывайте, формат обращения предполагает подписание заявителем запроса. Причем подпись в таких обстоятельствах нуждается в заверке. Единственным вариантом, когда без этого правила удастся обойтись – личный визит в организацию. Однако учитывая что в России функционирует всего 20 филиалов, граждане предпочитают подачу писем почтой или на электронный адрес компании.

В ситуациях, когда должник «попал на заметку» судебных приставов, информация о таком человеке поступает в единую базу о неплательщиках, сформированную сотрудниками исполнительной службы.

Соответственно, тут числятся люди, по чьим делам уже вынесено судебное решение. Отметим, списки должников здесь публичные. Таким образом, выдача сведений не ограничивается лишь заемщиком и доступна заинтересованным сторонам процесса.

Однако чтобы уточнить искомые сведения, заявителю потребуется информация о должнике: инициалы, место регистрации и дата рождения. Когда запрос касается юридических лиц, в случаях с ИП система нуждается в указании номера исполнительного листа.

Если же речь идет об организациях, не обойтись без ввода наименования компании. Дополнительными реквизитами становится юридический адрес предприятия-неплательщика.

Банк данных ФССП удобен для пользователей – тут сведения предоставляются онлайн, на протяжении 2–10 минут.

Отметим, после расчета должника с кредитором либо окончания исполнительного производства задолжавших граждан не удаляют из базы. То же правило работает и в ситуациях с остановкой принудительного взыскания, основанных на п. 4 ст. 46 закона «Об исполнительном производстве». Такая политика предоставляет кредитору шанс вовремя среагировать и возместить причиненный неплательщиком материальный ущерб.

Соответственно, факт наличия судимости из-за невыполненных финансовых обязательств скрыть не удастся. Правда, напротив инициалов неплательщика оставят отметку о причинах окончания исполнительного производства. Этот момент уместно учитывать потенциальным неплательщикам, которые намереваются оформлять займы в будущем.

Единый Федеральный Реестр Сведений о Банкротах

Здесь размещается информация о неплатежеспособных физических и юридических лицах.

Соответственно, такие сведения доступны гражданам и организациям, заинтересованных в получении таких сведений.

Однако при всей публичности этого ресурса, выяснить точную информацию о должнике здесь сложно. Система требует подтверждения личности и статуса заявителя для ответа на поданный запрос.

Учитывайте, такие данные доступны лишь зарегистрированным пользователям СРО. Соответственно к заявке тут потребуется прикрепление соответствующей бумаги, подтверждающей права просителя на доступ к сведениям.

Как видите, и в этой ситуации публичность информации ограничена защитой персональных данных банкротов.

Резюме

Учитывайте, оформляя займы, гражданам уместно регулярно контролировать платежи кредитору и не допускать беспечности в экономических вопросах. Причем уточнить сведения о собственной задолженности удастся напрямую в банке, который выдавал ссуду. Правда, такая информация доступна лишь непосредственно должнику. Отметим, вовремя выявленная и погашенная просрочка избавляет заемщика от будущих проблем.

Несогласованная политика банков становится причиной выдачи кредитов людям с уже испорченной репутацией. Однако в таких ситуациях неплательщикам целесообразно вовремя рассчитаться с кредитором, чтобы улучшить личный статус. Как правило, такой шанс предлагают многочисленные МФО. Единственным недостатком таких предложений становятся высокие процентные ставки и сжатые сроки выплаты займа.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 450-39-61

8 (800) 302-33-28Это быстро и бесплатно !

Черный список должников по кредитам: проверка истории и последствия

Реестр, в котором созданы списки неплатёжеспособных лиц и злостных должников банков в России, это чёрный список, на который ориентируются все кредиторы. Граждан включают в такие базы при наличии просрочек по платежам больше трёх месяцев. Одновременно с этим должника могут передать коллекторскому агентству или подать на него иск в суд.

Само пребывание в такой базе данных тоже чревато негативными последствиями, например, отказами в выдаче займа во всех банках. Эти меры применяют обычно, если предыдущая сумма долга была большой или когда у физического лица есть сразу несколько не погашенных мелких кредитов. Гражданские права затрагиваются только в том случае, если человек внесён в федеральную базу данных должников по кредитам по факту открытия судебного разбирательства.

Существует несколько способов, как узнать, есть ли человек в перечне должников, но чтобы найти информацию по кредитам, чаще всего требуется делать официальный запрос. Рассмотрим по порядку.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Что такое кредитная история

На каждого заёмщика заводится отдельное досье, которое и называют кредитной историей. В ней содержатся данные о дате и сумме, которую занимает лицо, своевременности ежемесячных платежей, обращении в другие банки. Такая история ведётся на каждого заёмщика, начиная с 2005 года. Всю информацию в неё вносят сотрудники банковских учреждений, микрофинансовых организаций. Дополнительные сведения могут вносить судебные приставы, например, о долгах по ЖКХ или алиментах, и операторы сотовой связи.

Кредитная база, в которой находятся истории заёмщиков, используется:

- Кредиторами – для одобрения или отклонения запросов на следующий заём;

- Страховыми компаниями – для защиты от мошенничества;

- Работодателями – для проверки надёжности и ответственности будущего сотрудника, особенно если должность связана с финансами.

При этом абсолютно неважно, где человек получал кредит до этого. Например, должники Сбербанка не смогут рассчитывать на новый займ в другом банке, если были внесены негативные сведения в их кредитную историю.

Как проверить себя в чёрном списке банковских должников

И в действующем законодательстве, и в договорах много нюансов, на которые не все обращают внимание вовремя. Поэтому, имея долг, нужно постоянно контролировать свой счёт и статус. Способов посмотреть чёрные списки банковских должников несколько:

- БКИ – сначала нужно делать запрос к ЦККИ для уточнения, в какое бюро надо обращаться;

- По имени и фамилии онлайн на ресурсе кредитора (такая возможность для должников есть не у всех банков) или прямое посещение ближайшего отделения;

- Единая база должников по кредитам в России (для тех, на кого уже подали в суд).

Хотя список должников находится в открытом доступе, нужно оформлять запрос, поскольку речь идёт о персональных данных. Выдача сведений из реестра должников зачастую платная услуга, которая стоит в пределах 500 рублей.

Для получения данных из БКИ личный визит в офис необязателен. Можно отправить запрос почтой, предварительно заверив заявление у нотариуса.

Есть законный вариант, как узнать бесплатно, есть ли человек в списке должников по кредитам, – запрос в БКИ один раз в год безвозмездный. Повторный запрос оплачивается.

Чёрный список должников по кредитам есть у всех банков России. Только действующие банковские сотрудники вправе получить из него данные по фамилии человека бесплатно, другому лицу такая проверка будет платной.

Проверка через бюро кредитных историй

Как было сказано выше, кредитные должники могут раз в год проверить, нет ли их в чёрном списке, не оплачивая эту услугу. Для этого запрос подаётся в БКИ. Вторичный запрос в эту организацию стоит около 800 рублей. Цена колеблется и зависит от даты и частоты обращений. Баз должников по кредитам несколько, получить сведения возможно не только в Москве, поэтому сначала придётся обращаться к НБКИ.

Из базы данных должников по кредитам банков России гражданам разрешено спрашивать информацию только о себе. Для этого потребуется иметь при себе личный паспорт со сведениями о регистрации по месту проживания. Получение сведений о другом лице является незаконным и категорически запрещено.

Через БКИ по своей фамилии из банка данных должников предоставляются и дополнительные сведения, в частности, о судимостях, штрафах и уплате налогов. Информация о заёмщике хранится в течение 15 лет.

Проверка на сайте ФССП

Федеральная служба судебных приставов ведёт свой чёрный список должников по кредитам. Сюда попадают лица, на которых заведено производство в России. На официальном сайте в такую базу данных можно заглянуть любому желающему – перечни публичные. Таким образом, любой заинтересованный человек может узнать информацию без дополнительных разрешений. Для этого нужно воспользоваться формой поиска по фамилии, указать в ней дату рождения неплательщика и место прописки. Сведения из чёрного списка здесь предоставляются бесплатно, но если нужны данные об индивидуальном предпринимателе, в форму вводится ещё и номер исполнительного листа.

Сайт должников по кредитам ФССП хорош не только бесплатным сервисом, но и тем, что он доступен круглосуточно в режиме онлайн. На обработку каждого запроса уходит от 2 до 10 минут. Информация не удаляется даже после завершения судебного производства.

Последствия попадания в базу должников

Негативная кредитная история для должников банка может иметь одно или сразу несколько последствий в зависимости от суммы задолженности и времени просрочки:

- 90% отказов на выдачу кредита в других кредитных организациях и 10% шанс одобрений под высокий процент и только на небольшую сумму;

- Продажа долга коллекторам, методы которых не столь лояльны, как у первоначального кредитора;

- Принудительное списание части денег с зарплатной карты, если заём был взят в том же банке, которому принадлежит карта;

- Возможные трудности при приёме на работу, в частности, если вакансия связана с материальной ответственностью;

- Иск в суд, по решению которого могут запретить выезд за границу или конфисковать имущество.

Трудности с выездом за пределы России появляются, если человека внесли в реестр ФССП, доступ к которому у всех бесплатный. Запрет ставят временный, пока должник не расплатится по кредитам или не выплатит хотя бы бо́льшую часть займа. Сам банк не имеет права ограничивать передвижение граждан, на это должно быть соответствующее решение суда. Подобные меры обычно не применяются при задолженности менее 10 000 рублей. При выполнении обязательств ограничения снимаются в период от 24 часов до 30 дней.

До того как банк подаст иск, его можно опередить, если ситуация с задолженностью подпадает под процедуру банкротства для физических лиц. Проконсультироваться можно как у частного юриста, так и в юридическом отделе районного, городского суда по месту регистрации.

Как улучшить свой кредитный рейтинг

У неплательщика по кредитам есть возможность повлиять на ситуацию, чтобы добиться улучшения своего рейтинга надёжности. Активное использование кредитных продуктов влияет так же положительно, как и одновременные с ним своевременные платежи. Чем больше срок давности плохой истории, тем меньше её влияние, если начать погашать долги и, например, расплачиваться иногда за покупки кредитной картой.

Положительно влияют также закрытые другие займы, если их несколько. Один текущий кредит – больше доверия и уверенности в платёжеспособности лица, чем несколько не погашенных, пусть даже и мелких.

Старайтесь не доводить ситуацию до судебного производства или других проблем. Если возникают проблемы с выплатой долгов, в первую очередь стоит обратиться непосредственно к кредитору. Обрисовав ситуацию кредитному специалисту банка, можно найти решение в виде кредитных каникул или реструктуризации. Такая возможность предоставляется всем, но только в том случае, если ситуация не была запущена и заёмщик обратился, не затягивая время.

Что ещё позволит должникам избежать передачи дела в суд или колллекторам – ежемесячное внесение хоть какой-то суммы по кредиту физического лица. Нужно узнать всю сумму основного долга вместе со штрафами, процентами и комиссией, чтобы контролировать ситуацию.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Должники по кредитам, «чёрные» списки

Заёмщики, которые взяли в банке кредит, вовремя не вернули или просрочили с очередным ежемесячным платежом, вносятся в отдельную базу данных. Этот список доступен всем банкам РФ, которые занимаются кредитованием населения. Даже если заёмщик закрыл проблемный кредит, то он еще какое-то время будет оставаться в списке должников. Достоверную информацию о задолженности, можно просмотреть только на официальных сайтах.

Почему банки отказывают в кредите?

Банки часто отклоняют заявки на выдачу кредитов. Причины отказа могут быть связаны с внутренней политикой финансового учреждения.

Причинами отказов в кредите может быть:

- Отсутствие гражданства РФ или регистрации;

- Нет официального трудоустройства и подтверждения дохода;

- Маленькая зарплата;

- А еще отказывают, когда есть много непогашенных кредитов или у клиента испорченная кредитная история.

Многие заёмщики ошибочно считают, что каждый банк создает свою отдельную базу, куда вносит недобросовестных клиентов. На самом деле, есть списки для внутреннего пользования и общая БКИ, куда делает запрос служба безопасности финансового учреждения. Вся негативная информация из БКИ становится поводом для отказа.

Как банки узнают о том, что у заёмщика есть долги?

Идеальном вариант — это когда клиент обращается в банк, заключает договор на выдачу ссуды, получает кредит, а потом возвращает кредитору деньги без просрочек. Но, экономический кризис, сложное финансовое положение в стране, для многих граждан внесло свои коррективы – заемщики не могут вернуть ссуду по причинам, которые от них не зависят (сокращение рабочих мест, ухудшение здоровья, вынужденный переезд).

На 3 — 5 день с момента возникновения просрочки, данные о заемщике передаются в БКИ, и с этого дня анкета заёмщика считается испорченной.

Вся информация о клиентах, которые хотя бы один раз пользовались банковскими кредитами или услугами МФО, передается в Бюро Кредитных Историй. В анкетах обязательно есть данные паспорта, контактная информация и сведения о выданных суммах (сроки, условия кредитования, штрафы, просрочки).

Информацию из анкеты заёмщика удалить нельзя. Можно только добавлять положительные записи, чтобы выровнять ситуацию с плохой характеристикой. Информация о заёмщике хранится 10 лет и с каждой последующей записью этот срок возобновляется.

Чем опасна плохая кредитная история?

- Заёмщик не сможет получить новый кредит. С вероятностью в 90% ему откажут в ипотеке, автокредитовании, выдаче наличных средств;

- В случае длительной просрочки банки перепродают проблемные кредиты коллекторам. А те, долги получают различными способами (угрозами по телефону, ночными звонками, могут – и визитам);

- Если в одном банке открыт кредитный, дебетовый или депозитный счет, тогда задолженность по кредиту будет списываться с этих счетов;

- Если заёмщик претендует на рабочее место руководителя или должность, связанную с материальной ответственностью, то ему, скорее всего, откажут в кредите;

- Задолженность по кредитам, которая превышает 10 тыс. рублей, банки стараются возвращать через суд. Запрет на пересечении государственной границы и арест имущества – последствия задолженностей перед банком.

Если банк хочет вернуть долг через суд, подал иск и выиграл процесс, то с этого момента данные о должнике передаются в «Реестр должников». Вся полученная информация находится на сайте судебных приставов. Доступ к этой базе – открытый и бесплатный.

База должников на сайте судебных приставов

На сайте «Федеральной службы судебных приставов» находится вся информация о делах, которые выиграли кредиторы. Заёмщик может просмотреть, какую сумму с него требует банк, и какому приставу передано дело. Прямо на портале указаны все реквизиты для проведения интернет-платежа, можно перечислить требуемую сумму и закрыть задолженность перед банком.

Для оплаты нужно:

- Перейти на официальный сайт «Федеральной службы судебных приставов»;

- Найти форму поиска для физических лиц;

- Заполнить представленную анкету и нажать кнопку «Поиск».

Если у клиента существует проблемная задолженность, то фильтр сработает и выдаст весь необходимый результат.

Достоверная информация о задолженности находится только на официальном сайте. Все остальные ресурсы, которые предлагают платный поиск, являются мошенниками. Банки не создают, и тем более, не публикуют «черные» списки должников. Поэтому и доступа к такой информации у клиентов нет.

Если фильтр сработал и ваше имя высветилось среди должников, то лучше расплатиться по задолженности с банком. Это можно сделать через сервис «Сбербанка» или обратиться в «Промсвязьбанк». Так же, внести средства можно и через электронные кошельки, терминалы, банкоматы «Киви». После получения оплаты, системе потребуется около недели на обработку информации, изменение или полное удаление сведений.

Кто попадает в «чёрные» списки?

Для проверки личности клиента, банки пользуются информацией из БКИ, а также своими внутри банковскими списками, куда входят злостные неплательщики. К должникам из «чёрных» списков относятся клиенты, которые не раз нарушали условия договора, отказывались вносить оплату и совершали большие просрочки. Но, информацию из таких списков банковские сотрудники воспринимают по-разному. Ведь часто в перечень должников попадают клиенты, у которых случились временные материальные трудности, возникла задолженность, но позже прошла оплата. При этом фамилии таких заемщиков продолжают оставаться в «черных» списках.

Каждый клиент имеет право в судебном порядке оспорить свое зачисление в «чёрный» список. Почему это важно? Причина в том, что попасть в список неплательщиков легко, а как выйти из него вам однозначно никто не скажет – процедура полностью не отработана.

Списки должников, которые банки формируют отдельно для внутреннего пользования, не являются общедоступными, и клиенты разузнать подробную информацию не смогут. Поэтому не верьте тем, кто предлагает за вознаграждение предоставить вам эту информацию. Так действуют мошенники.

Какие бывают списки должников?

Существует два вида списков:

- Внутренний банковский. Список состоит из перечня клиентов конкретной финансовой организации, которые когда-либо пользовались кредитными услугами и своевременно не возвращали долги;

- Глобальный. Здесь находится вся информация должников, с которыми судились банки, и выиграли процессы. Этот список находится на сайте «Судебных Приставов» и является бесплатным, общедоступным.

Если зачисление в ЧС было проведено по решению судебного заседания, то выйти из этого списка уже не получится. Это значит, что заёмщик больше не сможет пользоваться кредитными услугами российских банков. Дополнительно могут возникнуть и проблемы с выездом за границу, по правилам должника не выпустят на протяжении 30 дней с момента полного погашения банковской задолженности.

Благодаря сегодняшним интернет-возможностям поиск должников, может проводиться посредством социальных сетей, отслеживания ip-адресов ПК или номеров смартфонов. Такими способами на неплательщиков выходят банки, коллекторы.

Стоп-листы

Такие списки-листы составляет каждый банк. Туда входят клиенты, которые предоставили недостоверную личную информацию, должники, лица с психическими отклонениями, мошенники и нарушители закона. Конечно, случаются ошибки, и некоторые клиенты случайно попадают в такие списки.

К таким клиентам применяются штрафные санкции:

- Негативный отзыв в кредитной истории, что автоматически снижает рейтинг заемщика;

- Запрет на кредитование;

- Инициализация судебного разбирательства.

По решению приставов средства у должников могут списываться с действующих счетов в пользу задолженности. Так же, может описываться имущество и продаваться с торгов. Накладывается запрет покидать страну, а если у должника есть права, они могут быть изъяты.

Как можно узнать кредитную историю?

Есть два официальных способа узнать сведения из истории заёмщика:

- Перейти на сайт «ФССП», заполнить анкету и найти себя в списках;

- Подать заявку в «БКИ» – таких бюро больше 30 по всей России.

Точно узнать, в каком бюро хранится ваше досье, можно через ЦККИ. Запрос нужно делать через сайт «Центробанка».

Получить данные из «БКИ» можно и через обслуживающий банк, отправить телеграмму, воспользоваться интернет-сайтом или адресом Бюро (если имеется). Если действовать через банки и салон «Евросеть», то услуга обойдется в 1 тыс. рублей. Также, можно воспользоваться сервисом «АКРИН», но здесь необходима обязательная регистрация клиента.

Можно воспользоваться любым подходящим способом, чтобы выяснить свою кредитную историю, но старайтесь договариваться с банками и не доводить дело до судебных разбирательств.

Как узнать есть, ли я в черном списке у банков — подробная инструкция!

«Как узнать, есть ли я в чёрном списке у банков?» – вопрос, волнующий многих заёмщиков, особенно планирующих обращаться за деньгами. Многие считают, что после попадания в так называемый blacklist вероятность одобрения заявки приравнивается к нулю. Выясните всю правду.

Существуют ли банковские чёрные списки

Правда ли у банков есть чёрные списки, в которые боятся попасть клиенты? Во многих финансовых структурах есть внутренние распоряжения, действующие для сотрудников и распространяющиеся на деятельность организации. Если заёмщик просрочил на несколько дней очередной платёж, его предупредят о возможности включения в blacklist. Но по факту туда попадают лишь злостные неплательщики, допустившие несколько просрочек и имеющие крупные долги. И в таком случае при обращении за новым кредитом человек точно получит отказ.

Почему банки отказывают

Если получен отказ в кредите, как узнать причину? При рассмотрении заявок потенциальных клиентов банки изучают их кредитные истории. В КИ отражены все совершённые заёмщиком операции, включая тёмные пятна на репутации. Это задолженности, все просрочки, открытые договоры и другая информация, которая может повлиять на результат рассмотрения заявки.

Частой причиной отказа банков является не пребывание клиента в чёрном списке , как считают многие, а его испорченная кредитная история, в которой отражены финансовые операции и особенности исполнения долговых операций. В чёрные списки попадают далеко не все, а в КИ отражаются все допущенные при соблюдении условий договоров ошибки.

Где узнать о кредитах

Как узнать, в каких банках у меня кредиты, включая открытые и не погашенные? Можно обратиться в эти финансовые организации и запросить выписки. Но если заёмные средства были получены давно, вы могли просто забыть, кто их выдавал.

У банков есть архивы и электронные базы данных, в которых хранятся сведения о клиентах. Но любая официально зарегистрированная и работающая на законных основаниях организация обязуется передавать информацию из договоров в бюро кредитных историй.

БКИ появились в стране более десяти лет назад, и необходимость их создания была связана с развитием кредитной системы и её внедрением в массы. Бюро создавались для сбора, систематизации и хранения информации, причём изначально они сотрудничали с финансовыми организациями, которые оценивали кредитоспособность потенциальных клиентов.

Сегодня в российском государстве работает семнадцать бюро, и обращаются в них не только банки и другие кредиторы, но и простые граждане-заёмщики. Финансовая организация, от которой вы получали заёмные деньги, могла передать данные об этом в любое БКИ, поэтому для проверки своих кредитов сначала постарайтесь узнать, где сведения хранятся.

В БКИ вы не найдёте чёрные списки, но зато получите отчёт, характеризующий кредитоспособность и добросовестность заёмщика. А узнать место хранения кредитной истории можно на сайте Центробанка в Центральном каталоге кредитных историй. Через раздел КИ выбирайте пункт запроса сведений и заполняйте форму, указывая персональную, паспортную и контактную информацию, код субъекта .

Как самостоятельно проанализировать кредитоспособность

Как узнать, какие кредиты на меня оформлены? Чтобы выяснить это и вероятность пребывания в чёрном списке у банков или просто проанализировать кредитоспособность и шансы на одобрение заявки, нужно обратиться в бюро.

Существует несколько способов запроса:

- В офисе. Чтобы узнать КИ, приходите в отделение, пишите заявление и ожидайте ответ. Один раз ежегодно услуга предоставляется бесплатно, а любое количество раз – за деньги. Стоимость колеблется в пределах 400-500 рублей.

- Через интернет. Чтобы узнать кредитную историю, надо зайти на веб-сайт. Интернет-ресурсы есть у многих БКИ, а онлайн-сервисы для пользователей лишь у трёх крупных. В это число входят «Русский Стандарт», «Эквифакс», «ОКБ». Регистрируйтесь, идентифицируйтесь для подтверждения личности, авторизуйтесь, вносите средства на счёт и оставляйте заявку.

- У партнёров, например, в салонах связи компании «Евросеть» или в отделениях банков-агентов: «Сбербанка», «Почта Банка», «Бинбанка». Услуга будет платной, стоимость фиксирована и установлена конкретным партнёром.

- По почте. Можно отправить письменный запрос с нотариально заверенной подписью или послать телеграмму с данными для обратной связи.

- Через сервисы. Узнать, есть ли вы в чёрных списках у банков, и оформлены ли на вас кредиты, можно через специализированные сервисы, такие как ➥ «БКИ24.инфо», сотрудничающий с «НБКИ». На сайте оставьте заявку, заполнив небольшую форму, внесите оплату, дождитесь ответного сообщения на e-mail. Из отчёта вы узнаете свои кредиты, результаты проверки паспорта по чёрным спискам и много другой полезной информации.

Есть ли информация о должниках в открытом доступе

Есть ли сведения о должниках, рискующих оказаться в чёрных списках у банков, в открытом доступе? Да, если они переданы в Федеральную службу судебных приставов. Но информация может попасть сюда при нескольких условиях, причём соблюдённых одновременно.

- Первое: банк должен подать в суд на должника.

- Второе условие: должно начаться разбирательство по делу о задолженности.

- Третье условие: в ходе заседаний суда принято решение о взыскании долга.

- И последнее четвёртое условие: дело направляется федеральным приставам, которые занимаются взиманием средств или изъятием имущества.

Если заёмщик попал в чёрный список банка, и дело, по которому он проходит в качестве должника, есть в ФССП, то данные об этом можно найти на сайте службы, и доступ к ним открыт для всех граждан. Заходите в сервисы и ищите раздел банка данных судебных производств. Выбирайте критерии поиска и заполняйте форму.

Как узнать свои кредиты и выяснить, есть ли вы в чёрном списке банка? Вы можете самостоятельно выяснить кредитную историю, в которой указываются заключенные вами договоры, долги и просрочки, то есть всё, что будет полезно для добросовестного заёмщика.

Видео: можно ли исправить КИ

Как посмотреть себя в черном списке базы данных должников по кредитам?

Кредитами пользуются все, но не все платят по своим долгам. Есть множество объяснений таким обстоятельствам. Кто-то теряет работу, болеет или теряет кормильца семьи. Но есть и недобросовестные заемщики, которые целенаправленно не платят по своим долгам. В любом случае, если не вернуть заем банку, можно попасть в его черный список. В таком случае получить деньги в долг будет трудно в любом учреждении. Поэтому, если Вы брали ссуду и когда-то ее не вернули, то можете проверить свою кредитную историю.

Далее как раз о том, как это сделать, и что представляет база данных должников по кредитам.

Какие должники попадают в черный список?

Самого понятия «черный список» на государственном уровне нет. Его используют банки. То есть один и тот же человек может быть внесен в черный список одного банка, но быть в приоритете для оформления займа в другом учреждении. В черный список входят те заемщики, которые не погасили долг перед конкретным кредитором.

- у кого есть действующий кредит, по которому систематически допускаются просрочки;

- лица, оформившие займы по поддельным документам. В таком случае в список вносят данные того, на чье имя оформлен продукт;

- субъекты, не погасившие долг и признанные по суду неплатёжеспособными.

В любом случае, критерии тех, кто попадает в такой реестр, обусловлены спецификой кредитной политики учреждения.

Как выглядит перечень?

Как выглядит список, однозначно сказать нельзя. Но если речь идет о кредитной истории, то она содержит следующую информацию:

- Когда был оформлен кредит. На основании какого договора (номер).

- Дата подписания и вид кредитного договора: ипотека, автокредит, карта и т.д.

- Учреждение, которое выдало средства.

- Сумма взятого займа.

- Указано, погашен ли кредит, является он текущим, были ли просрочки по продукту. При этом просрочка указывается в градации от срока: до 30 дней, от 30 до 90 дней и т.д.

- Указывается общая сумма долга с учетом начисленного штрафа и пени.

Узнать такую кредитную историю можно через Бюро кредитных историй. В России их несколько. Есть частные компании, есть государственные.

Также можно проверить информацию и через банк данных исполнительных производств. Данная база представлена на сайте Федеральной службы судебных приставов. В такой базе представлена следующая информация:

- В каком суде и области рассматривается дело.

- Кто является истцом и ответчиком.

- Номер исполнительно производства.

- Предмет исполнения.

Но сведения представлены в базе тогда, когда против должника начато исполнительное производство. В ином случае данных в банке не будет.

Получение доступа

Получить доступ к черным спискам банка заемщик не может. Такие списки не представлены в свободном доступе. Можно поинтересоваться у сотрудника банка. Он может на свое усмотрение или ответить, или отказать в такой услуге.

По поводу базы судебных приставов, то доступ к такой информации абсолютно открыт в онлайн-формате. Необходимо зайти на сайт ФССП и ввести в сервис следующую информацию:

- ФИО;

- территорию, где начато производство;

- дату рождения.

Мгновенно будет выдан результат.

Кредитный калькулятор с расчётом ежемесячного платежа

Если информация отсутствует, то два варианта: информация еще не обновлена или еще не начато делопроизводство.

Запрос кредитной истории

Проверить кредитную историю проще всего через Центральный банк Российской Федерации. Но также есть множество других бюро кредитных историй. Для того, чтобы узнать ее, необходимо просто направить запрос через официальный сайт таких БКИ. Сама история будет выслана в электронном формате на почту.

Частные конторы предоставляют услугу платно. Центральный банк 1 раз в год предоставляет услугу бесплатно.

Чем чреваты задолженности перед банками?

Как уже было упомянуто в начале, некоторые заемщики целесообразно не платят по долгам. Субъекты считают, что за это ничего

не будет. Но, если рассматривать законодательство, в частности, гражданское и уголовное право, административную сферу ответственности, заемщик по своим долгам может нести:

- уголовную ответственность. Выражается в том, что за целенаправленное уклонение от уплаты обязательств, за мошеннические действия в отношении кредитора, субъект может быть лишен свободы на срок до 5 лет;

- административную ответственность. В случае нарушения лицо не только платит штраф за свое нарушение, но также и лишается имущества.

И далее список последствий, которые могут быть при отказе погашать задолженность:

- Вас включат в черный список должников. Доступ к банковским кредитам полностью будет закрыт. Невозможно будет также пользоваться и микрокредитами в некоторых МФО.

- Будут заблокированы банковские счета. Банк имеет полномочия через суд арестовать депозитные и зарплатные счета. Задолженность будет погашена за счет таких средств.

- Будет подан иск в суд, по итогу которого будет наложен арест на имущество. Имущество службой судебных приставов будет реализовано на торгах. Часть средств выплатят должнику, часть кредитору.

- Лишат свободы или приговорят к принудительным работам.

- Лишат права занимать определенные должности в течение 3-5 лет.

Таким образом, список представленных вариантов должен еще раз заставить задуматься должников и будущих заемщиков. Надеяться на то, что банк простит долг, не стоит.

Кстати, не стоит забывать и о коллекторах. Долг продается коллекторским службам, которые используют почти всегда не совсем приятные меры взыскания долга.

Способы улучшить кредитный рейтинг

Ухудшить свою кредитную историю может каждый. Но существуют способы, которые помогут качественно ее улучшить. Это не значит, что Вас исключат из черного списка конкретного учреждения. Но факт того, что ваш рейтинг улучшится, однозначен. Что поможет улучшить кредитный рейтинг, расскажем далее.

Оформление кредитной карты

Активное использование карты. Получить такой продукт сейчас можно почти в любом учреждении. Неважно, какой лимит по карте будет установлен. Главное, чтобы заемщик ежемесячно вовремя осуществлял свои обязательства. Оплачивая ежемесячные минимальные взносы по карте, клиент получает «плюсы» к своему рейтингу.

Оформление микрозайма в микрофинансовых организациях

МФО говорят о том, что они готовы работать с любым сегментом заемщика. Компания обещает выдать ссуду даже тем, у кого плохая кредитная история и нет официального дохода. Получить сразу огромный заем не получиться. Это неважно. Лучше брать меньше, но больше. Получите ссуду на 300 рублей и сразу ее погасите. Потом оформите продукт на 600 рублей и т.д. МФО передают информацию в Бюро кредитных историй.

Взять потребительский кредит в магазине

Как правило, магазины, где есть представители банков, на месте оформляют услугу покупки в рассрочку, предоставляя клиенту гарантию на получение услуги. Потребительский заем также улучшает рейтинг.

Погасить хотя бы один из долгов

Это гарантированный вариант. В случае закрытия долга банк полностью закрывает долг. История полностью исправляется.

Еще напоминаем о том, что уже пару лет в России есть право на объявление физического лица банкротом. Процедура не очень проста. Для ее инициирования необходимо соответствовать определённым критериям. Решение о банкротстве принимает суд. Но по итогу судебных разбирательств часть задолженностей может быть списана, некоторые кредиты аннулированы, а часть долгов будет реструктуризирована. Банкротство не полностью улучшает кредитную историю, но помогает повысить рейтинг на несколько позиций.

Таким образом, существует несколько способов узнать свой уровень кредитной истории. Это целесообразно сделать, если по многим заявкам на ссуду банки отказывают. Если же Ваш рейтинг плохой, то его нужно исправить любыми способами.

- Сентябрь 2022 (1)

- Август 2022 (1)

- Ноябрь 2021 (1)

- Октябрь 2021 (1)

- Февраль 2020 (3785)