Социальные ипотечные льготы для многодетных семей

3,582 просмотров всего, 28 просмотров сегодня

20 февраля 2019 года – день выступления Президента РФ Путина в Государственной Думе с ежегодным посланием. Уже стало многолетней традицией, что в рамках данного спича руководитель страны дает Правительству, министерствам, Государственной Думе, Совету Федерации, местным органам власти определенные задания на текущий год.

В 2019 году одним из основных направлений внимания Президента стала социальная политика, в том числе и усиление поддержки многодетных семей.

Внимание! Если у вас возникнут вопросы, то Вы можете бесплатно проконсультироваться с юристом по телефонам: +7 (499) 653-74-12 в Москве, +7 (812) 363-16-55 в Санкт-Петербурге, +7 (800) 550-32-96 по всей России звонок бесплатный. Звонки принимаются круглосуточно. Это быстро и удобно!

Для многих из них крайне важным является жилищный вопрос, поэтому Путин предложил, что с в 2019 году будет разработана льготная ипотека для многодетных семей.

Содержание статьи:

Условия получения 450 тысяч рублей

Закон будет устанавливать четкие критерии, которым должны соответствовать многодетные семьи для получения дополнительного финансирования из бюджета если они уже взяли кредит. Хотя нормы находятся еще в состоянии разработки и утверждения, основные из них можно выделить:

- третий и последующий ребенок родился после 1 января 2019 года;

- все члены семьи являются гражданами РФ. Многодетные без национального гражданства, которые только претендуют на его получение, не смогут рассчитывать на получение помощи;

- ипотечный кредит уже должен быть оформлен на момент обращения за помощью в одном из российских банков либо в АО «Дом.РФ».

На момент принятия закона требования могут модернизироваться, но это чисто теоретически, так как понятие многодетной семьи с юридической точки зрения не изменится.

Предусмотрено, что льготная ипотека для многодетных семей будет компенсироваться за счет средств федерального бюджета.

Подписывайтесь на нашу группу “Социальный консультант” во “ВКонтакте” – там всегда свежие новости и нет рекламы!

Как получить 450 тысяч на ипотеку

Как получить 450 тысяч за третьего ребенка на ипотеку? Семья соблюдает следующий алгоритм действий:

- Собрать документы, подтверждающие статус многодетности, и право на получение помощи:

- паспорта родителей;

- свидетельство о браке;

- свидетельства о рождении детей (всех);

- ипотечный договор.

- Обратиться в банк, который выдал кредит, с подтверждающими документами;

- Ожидать решения финансового учреждения. Процесс состоит из:

- принятия документов;

- согласования с «Дом.РФ»;

- формирования подтверждающего ответа либо сообщения об отказе.

- Перечисление средств в размере 10% от суммы ипотечного кредита в банк из бюджета. Часть задолженности спишут автоматически.

Действительно, граждане по сути деньги не видят, и это логично, так как:

Внимание! Если у вас возникнут вопросы, то Вы можете бесплатно проконсультироваться с юристом по телефонам: +7 (499) 653-74-12 в Москве, +7 (812) 363-16-55 в Санкт-Петербурге, +7 (800) 550-32-96 по всей России звонок бесплатный. Звонки принимаются круглосуточно. Это быстро и удобно!

- помощь является адресной и направлена на решение жилищной проблемы;

- прямое перечисление денег упрощает процедуру;

- нет соблазна использования средств после выдачи на руки не по целевому назначению представителями семьи.

Отметим, что если дадут 450 тысяч на ипотеку многодетным семьям за 3 ребенка, это не приведет к утрате права на использование средств материнского капитала в размере 453 026 рублей для погашения суммы ипотечного кредита. Государственное финансирование для многодетных семей станет финансовым подспорьем дополнительно и поможет погасить кредит намного быстрее.

Ипотека под 6 процентов на весь срок: последние новости

Ежегодно в феврале Президент РФ Владимир Путин выступает с ежегодным посланием перед Государственной Думой. Во время выступления руководителя государства в зале присутствуют не только представители депутатского корпуса, но и члены Совета Федерации, а также местных органов власти.

Во время выступлений с посланиями перед депутатами Президент задает общий тон внутренней и внешней политики государства на год, а также дает конкретные задания органам законодательной и исполнительной власти. В 2019 году акцент сделан на социальную политику, в частности на усиление государственной помощи в решении жилищных проблем семей с детьми.

Во время выступления Президент предложил расширить практику предоставления льготной ипотеки под 6% годовых на весь срок действия кредита, который априори не может быть меньше 20 лет. Чтобы понимать важность предложений российского руководителя, рассмотрим основные условия ныне действующей льготной программы:

- при появлении на свет второго ребенка — скидка распространяется на 3 года;

- при рождении второго наследника — срок действия льготы продлевается еще на 5 лет;

- если во время родов родилось двое и более детей — процентная скидка предоставляется на 8 лет сразу.

Понятно, что действующие условия не очень выгодны, так как больший период погашения займа действует ставка более 10%. Компенсация недополученной банком прибыли будет осуществлять за счет оплаты государством части процентов по займу.

Чтобы оформить государственную субсидию, соблюдаются следующие условия:

- в семье не менее двух детей;

- второй ребенок родился после 1 января 2018 года;

- кредит оформлен также не ранее вышеуказанной даты;

- сумма займа не более 12000000 рублей (для приобретения недвижимости в Москве, Санкт-Петербурге и окружающих регионах) и 6000000 рублей — для решения вопросов с недвижимостью в других регионах Российской Федерации.

Основные причины для принятия такого решения на уровне государства:

- падение количества выданных ипотечных займов;

- слабое социальное обеспечение семей с детьми;

- высокие процентные ставки в российских банках по ипотеке;

- большие расходы семей на оплату взносов по кредиту.

Важно отметить, что условия программы допускают рефинансирование ипотечных кредитов, выданных ранее. Данная норма значительно расширила количество семей, которые могут претендовать на получение помощи от государства.

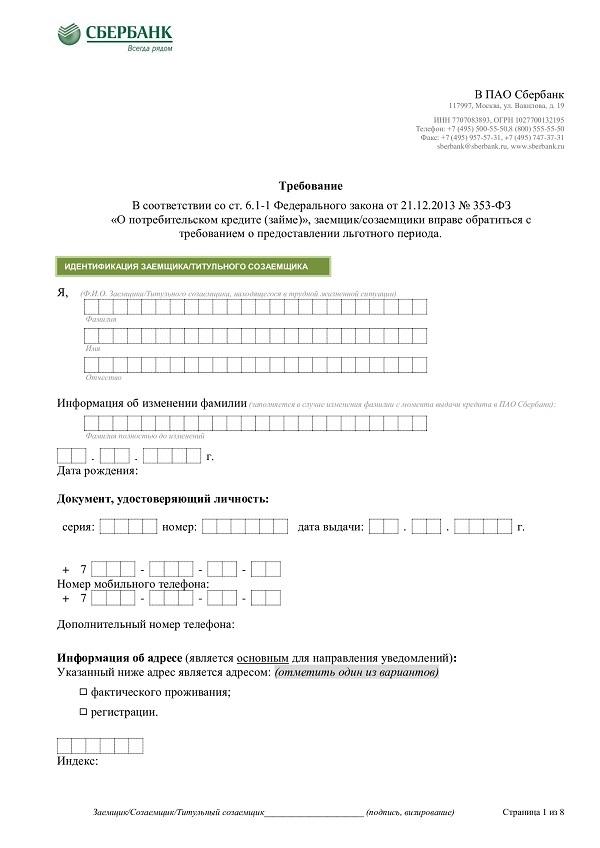

Закон об ипотечных каникулах в 2019 году: последние новости

Ипотечные каникулы — это один из видов отсрочки платежей по кредиту для приобретения недвижимости. 1 мая 2019 года новый закон об ипотечных каникулах, регламентирующий правила предоставления гражданам, оплачивающим кредит, небольшой финансовой передышки при наличии определенных условий, был опубликован на портале правовой информации. Основная задача принятия нового НПА состояла в систематизации правил предоставления банкам каникул для клиентов по оплате договоров кредитования под покупку недвижимости и определении кому положено это право.

Банки предоставляли каникулы и ранее, но это происходило только при наличии доброй воли финансово-кредитного учреждения, а теперь ипотечные каникулы от Сбербанка в 2019 году будут положены, если:

- он является инвалидом 1 или 2 группы;

- более 2 месяцев состоит на учете в центре занятости как безработный;

- доход семьи за последние 2 месяца снизился более, чем на 30%;

- гражданин не находится на больничном более 60 дней;

- среднедушевой доход семьи уменьшился на 20 и более процентов в связи с увеличением количества иждивенцев.

Максимальный срок предоставления каникул по новому закону составляет 6 месяцев. Ранее банки могли пойти навстречу клиентам максимум на 90 дней. Льгота может быть предоставлена, если месячный платеж по займу превысит 50% от дохода.

Основные цели внедрения изменений:

- стимулирование рынка ипотечного кредитования;

- предоставление заемщикам реальных рычагов влияния на кредиторов;

- внедрение права должника на решение проблем и улаживание непредвиденных семейных обстоятельств без возникновения просрочки по кредиту.

Нормы закона предусматривают такие виды каникул:

- полное освобождение от внесения платежей;

- оплата процентов по кредиту;

- частичная выплата тела кредита, при этом проценты уплачиваются;

- увеличение периода кредитования и соответственное уменьшение месячного взноса.

Льготы и скидки предоставляются только лишь один раз в период действия кредитного договора.

Ипотека многодетным семьям последние новости в 2022 году

Согласно статистическим данным, в России более 1,5 млн. руб., из них большая часть нуждается в собственном жилье или улучшении жилищных условий. В июне 2022 года был принят законопроект, благодаря которому льготники будут получать по 450 000 руб. на погашение ипотеки. В совокупности с другими привилегиями это облегчит покупку жилья и позволит приобретать его практически всеми людьми.

Ипотека многодетным семьям в 2022 году: последние новости

Ежедневное государственное издание «Российская газета» 19 июня 2022 года опубликовало новость о принятии закона, согласно которому ожидается выделение 450 000 руб. более чем 30 000 российских многодетных семей на погашение ипотеки. Процедура осуществляется через агентство «Дом.РФ» при взаимодействии с банками. Деньги можно будет потратить на первоначальный взнос или закрытие уже имеющейся задолженности, причем льгота используется совместно с материнским капиталом, размер которого составляет 453 026 руб.

В совокупности с маткапиталом многодетные будут получать 903 000 руб., но при возможности можно будет пользоваться и другими привилегиями. Средняя стоимость приобретаемого многодетными жилья составляет 3 000 000 руб.: это означает, что государство компенсирует чуть больше 30% от его цены. Если же льготники дополнительно используют налоговый вычет, экономия превысит 1 000 000 руб.

Кто имеет право на субсидию?

Первое и самое главное условие для получения государственной льготы – наличие статуса многодетности. Он закрепляется за родителями, воспитывающими трех и более детей несовершеннолетнего возраста. В некоторых регионах статусом можно пользоваться и после достижения старшим ребенком 18 лет, но лишь в том случае, если он продолжает обучение в образовательном учреждении на очном отделении.

Важно! Статус многодетной семьи не присваивается автоматически после появления на свет третьего малыша. Его нужно получать в Соцзащите, представив пакет документов. После рассмотрения заявления одному из родителей выдается справка или удостоверение – все зависит от нормативно-правовых актов регионов.

Принять участие в программе многодетные смогут при соблюдении следующих условий:

- Рождение или усыновление в период с 1 января 2022 года по 31 декабря 2022 года третьего или последующего ребенка;

- Российское гражданство у всех членов семьи: родителей, детей;

- Оформление ипотечного кредита только в российском банке или через «Дом.РФ»;

- Ипотека должна быть получена на приобретение квартиры, дома с земельным участком у физического или юридического лица по договору купли-продажи или долевого участия в строительства;

- Оформление ипотеки не позднее 01.07.2023 года. Если кредит был получен в период с 01.01.2022 до принятия законопроекта, по нему также можно оформить субсидию.

Пример №1: получение 450 тыс. руб. многодетной семьей

В семье Олейниковых в 2016 и 2017 годах родилось двое детей. Третий появился на свет в начале 2022 года, когда законопроект еще не был вынесен на рассмотрение. После рождения самого младшего ребенка мать оформила статус многодетности через Соцзащиту, что дало семье право пользоваться всеми предусмотренными льготами.

Когда закон по 450 тыс. на ипотеку вступил в силу, Олейниковы решили купить квартиру в ипотеку. У них имелся нерастраченный материнский капитал, и в совокупности 903 000 руб. хватило на оплату первоначального взноса. Позднее отец по месту работы получил налоговый вычет при приобретении недвижимости.

Размер субсидии

Как говорилось ранее, каждой семье однократно будет выделяться 450 000 руб. единовременно, но наличные на руки никто не получает: средства переводятся банку от «Дом. РФ» в счет погашения задолженности после обращения льготников.

Обратите внимание! Если ипотечный долг менее 450 000 руб., он будет полностью закрыт, исходя из остатка. Например, при задолженности в 200 000 руб. выделяется аналогичная сумма, но еще 250 000 руб. льготники получить не смогут. Привилегия полагается всем лишь однократно на одну единицу жилья. Если многодетные ранее ею пользовались, но затем решили купить еще одну квартиру, льготой воспользоваться не удастся.

Как получить субсидию на погашение ипотеки: пошаговая инструкция

Чтобы воспользоваться государственной субсидией в 450 000 руб., достаточно выполнить несколько шагов:

- Собрать пакет документов и обратиться в банк, в котором оформлен ипотечный кредит. Туда предоставляется заявление об оформлении льготы.

- Дождаться принятия решения агентством «Дом.РФ» о выделении субсидии. Документы перенаправляются банком туда на рассмотрение сразу же после обращения заявителя. Решение принимается в течение 10-15 дней.

- Получить деньги. Они поступают от «Дом.РФ» на ипотечный счет безналичным переводом, и часть жилищного кредита автоматически погашается.

Если есть неиспользованный сертификат на материнский капитал, можно снять деньги и оттуда для закрытия жилищного займа.

Пример №2: использование субсидии вместе с материнским капиталом: почему это выгодно?

Семья покупает в ипотеку квартиру стоимостью 5 000 000 руб., из них перечисляет 500 000 руб. в качестве первоначального взноса. Следовательно, остаток задолженности составляет 4 500 000 руб. После рождения второго ребенка матери выдается сертификат на маткапитал в размере 453 026 руб., она направляет деньги на погашение кредита. Таким образом, задолженность сразу уменьшается на указанную сумму.

Когда в 2022 году рождается третий ребенок, льготники дополнительно оформляют 450 000 руб. на погашение ипотечной задолженности. Общая экономия составляет более 900 000 руб., плюс уменьшается сумма переплаты по жилищному кредиту.

Документы

Чтобы воспользоваться льготой по ипотечным кредитам, многодетные должны предоставлять в банки следующий пакет документов:

| Название | Где взять | Срок действия |

| Заявление | Выдается непосредственно в банке, в котором изначально оформлялась ипотека | До факта подачи |

| Удостоверение многодетности или справка | Выдается Соцзащитой после рождения третьего ребенка | До достижения старшим ребенком совершеннолетия |

| Паспорта всех членов семьи старше 14 лет | ЗАГС | До 20 или 45 лет – возраста плановой замены |

| Детские свидетельства о рождении на членов семьи до 14 лет | ЗАГС | До 14-летия |

| Свидетельство о регистрации брака | ЗАГС | Неограниченно |

| Справка о составе семьи | МФЦ | 3 месяца |

| Ипотечный договор | Оформляется в момент заключения сделки с банком | До закрытия ипотеки |

«Появление новой льготы для многодетных семей не будет иметь глобальное воздействие на рынок недвижимости, но благодаря нему может существенно увеличиться количество потребителей, желающих покупать квартиры или дома. Некоторые категории граждан в силу финансовой необеспеченности не могут себе позволить собственное жилье, поэтому государство должно компенсировать затраты хотя бы частично. Люди должны понимать, что у них есть дальнейшие перспективы, и дети будут расти в нормальных условиях»

В.М. Голубицкий, президент ГК «Кортрос».

Другие льготы многодетным семьям

Помимо материнского капитала и субсидии в 450 000 руб., многодетные семьи на основании Указа Президента РФ от 05.05.1992 №431 могут пользоваться рядом других льгот:

| Социальные | Жилищные | Медицинские |

| Выделение мест для детей в детских садах и школах вне очереди | Предоставление скидки в размере 30% за оплату коммунальных услуг по счетчикам | Выдача бесплатных витаминов |

| Обеспечение бесплатным питанием в образовательных учреждениях | Частичное или полное освобождение от имущественных налогов | Снабжение лекарственными препаратами по рецептам врачей |

| Выделение субсидии на приобретение школьной формы и спортивного костюма для занятий физкультурой | Выделение бесплатных земельных участков для фермерства или садоводческой деятельности | Выделение льготных путевой в лечебные санатории при обнаружении заболеваний |

| Льготное поступление в вузы | Обеспечение льготным жильем нуждающихся в улучшении жилищных условий и признанных малоимущими | |

| Содействие в трудоустройстве родителей от Центра занятости в приоритетном порядке | ||

| Выделение льготных путевок в детские лагеря |

Часто задаваемые вопросы

Вопрос №1. Можно ли использовать субсидию в 450 000 руб. для первоначального взноса?

Да, можно, если этих денег будет хватать для покрытия полного размера. Если же взнос составляет, например, 500 000 руб., 50 000 руб. придется вносить из собственных средств.

Вопрос №2. На каком основании многодетным могут отказать в предоставлении ипотечной льготы?

Это возможно, если третий ребенок рожден до начала 2022 года, либо при предоставлении неполного пакета документов и отсутствии прав на привилегии от государства.

Распространенные ошибки

Ошибка №1. Льготами можно пользоваться неограниченное количество раз.

Нет, все денежные субсидии выделяются лишь однократно. Дополнительно льготники могут воспользоваться региональным материнским капиталом, но его размер обычно не превышает 150-200 000 руб. Подробности необходимо уточнять в Соцзащите.

Ошибка №2. Для оформления привилегии достаточно наличия трех детей.

Нет, важным критерием является рождение самого младшего ребенка после 1 января 2022 года, при этом в семье должно быть с учетом него минимум трое детей.

Заключение

Многодетные семьи могут пользоваться различными льготами, в том числе и при приобретении жилья в ипотеку. С 2022 по 2023 годы им будет выделяться по 450 000 руб. для погашения жилищных кредитов, но есть вероятность, что действие законопроекта будет продлено: все зависит от того, как он себя покажет и окажется ли эффективным за это время.

Новый закон на ипотеку многодетным семьям в Сбербанке

Российское законодательство совместно со Сбербанком разработало несколько ипотечных программ для семей с детьми. Так, например, многодетные семьи в 2019 году могут оформить жилищный кредит под 5%-6% годовых. Самым новым проектом Сбербанка стала ипотека для многодетных семей. Если же хотя бы одному из родителей меньше 35 лет, то он может оформить жилищный кредит по программе «Молодая семья». Каждый заемщик может сам решать, какой программой ему воспользоваться.

Особенности ипотеки для многодетных семей в Сбербанке

Многодетным семьям в 2019 году можно получить ипотеку на недвижимость на льготных условиях. Она имеет свои особенности и преимущества:

- период кредитования увеличен до 30 лет;

- первоначальный взнос составляет всего лишь 10%-15%;

- в виде первого взноса может подойти материнский капитал;

- если дохода семьи недостаточно, то можно привести 3 поручителей;

- при рождении ребенка в семье можно получить отсрочку платежа.

Социальная ипотека

2019 год стал в Сбербанке еще более продуктивным. В это время открылось много новых кредитных программ, одной из которых является «Социальная ипотека». С помощью нее государство помогает льготным категориям граждан получить в кредит собственное жилье. Это достигается посредством компенсации части стоимости оформляемой в ипотеку недвижимости. Заемщики могут купить у государства жилье под низкую процентную ставку. В 2019 году государство выплачивает за клиента 30%-35% от стоимости недвижимости. Минимальная процентная ставка по этой программе составляет 9,9% годовых.

Семейная ипотека под 6%

Многодетные семьи, у которых больше 2 детей, могут получить ипотеку от Сбербанка под 6% годовых. Жители сельских районов Дальнего Востока получат данный кредит под 5% годовых. Клиенты должны предоставить первый взнос в размере 20% от стоимости жилья. Сумма займа составляет максимум 12 млн. рублей. Под эту программу попадает только жилье на первичном рынке – это строящийся дом, квартира в новостройке или долевое участие. Обязательно требуется застраховать заемщика и приобретаемую недвижимость после оформления собственности на нее. Погашается жилищный кредит равными ежемесячными платежами.

450 000 рублей за третьего ребенка

Новый закон вступил в силу 3 июля 2019 года, и будет действовать по 31 декабря 2022 года. В нем указано, что все семьи, у которых с 1 января 2019 года по 31 декабря 2022 года родится третий или последующий ребенок, получат государственную поддержку по ипотечному кредиту. Сумма материальной помощи от государства составляет 450 тысяч рублей, эти деньги пойдут на погашение части долга по ипотеке для многодетных семей. Чтобы воспользоваться данной программой, оба родителя должны быть гражданами РФ. Получить деньги можно даже в том случае, если старший ребенок уже стал совершеннолетним. Деньги можно потратить на покупку квартиры в новостройке, квартиры на вторичном рынке, земельного участка для ИСЖ, объекта ИСЖ.

Кто получает статус многодетных

Чтобы получить ипотеку для многодетных семей, нужно подтвердить статус многодетной семьи. Итак, такой статус может получить только та семья, в которой есть минимум 3 детей до 18 лет. При этом учитываются также усыновленные дети и дети от предыдущих браков. Также в расчет берутся взрослые дети, которые достигли совершеннолетия, но учатся в учебных заведениях на дневном отделении (до 23 лет).

Условия оформления ипотеки

Ипотеку многодетным семьям в Сбербанке можно оформить на следующих условиях:

- первый взнос – от 20%;

- срок кредитования – до 30 лет;

- сумма займа – до 12 млн. рублей (в Москве и Санкт-Петербурге);

- сумма займа – до 6 млн. рублей (в регионах);

- процентная ставка – 6% годовых (на весь срок кредитования).

Беспроцентный жилищный кредит

Сбербанк предлагает многодетным семьям оформить беспроцентный жилищный кредит. Несмотря на свое название, он не означает, что заемщикам вообще не придется платить проценты. На самом деле государство выплачивает за клиента лишь часть средств, а именно 30% от стоимости жилья. В качестве клиентов здесь выступают льготные категории граждан, которые могут подтвердить свой статус документально. Этот кредит целевой, то есть деньги могут быть потрачены только на покупку жилья.

Необходимые документы

Для многодетных семей закон 2019 года подготовил приятный сюрприз. Они могут оформить ипотеку на льготных условиях с государственным субсидированием. Правда для этого им придется подготовить следующие документы:

- паспорта супругов и их ИНН;

- свидетельства о рождении детей или их паспорта с 14 лет;

- свидетельство о браке;

- удостоверение многодетной семьи;

- справка о том, что им нужно увеличить жилплощадь;

- документы о доходах супругов;

- копии их трудовых книжек;

- справка о составе семьи;

- материнский сертификат;

- бумаги на выбранную квартиру от застройщика.

Как оформить ипотечный кредит

Чтобы оформить ипотечный кредит многодетным семьям в Сбербанке, им нужно сначала подать заявку на него в ближайшем отделении. Супруги должны заполнить анкету-заявление и принести нужные документы. Если заявка будет одобрена, то нужно выбрать квартиру, внести первый взнос и приступить к оформлению квартиры. Дальше произойдет подписание кредитного договора и получение ключей новоселами.

Скачать приложение Домклик на android

Скачать приложение Домклик на android  Скачать приложение Домклик на iPhone

Скачать приложение Домклик на iPhone

Контакты для связи:

- 8-800-100-19-00

- 8-800-770-99-99

- +7 (495) 500-5-550

- 8-800-555-55-50

- 900

Льготная ипотека для многодетной семьи

Если в семье воспитывается сразу несколько детей, потребность в улучшении жилищных условий возрастает. Однако содержание отпрысков требует затрат. Поэтому самостоятельно накопить на недвижимость проблематично. Выходом из ситуации остановится получение ипотеки многодетным семьям. Государство также стремится поддерживать граждан, решивших завести сразу нескольких детей. Сегодня действует несколько льготных программ, в рамках которых может осуществляться ипотечное кредитование многодетных семей.

Могут ли дать ипотеку многодетной семье?

В законодательстве отсутствуют запреты на выдачу ипотеки многодетным семьям. Банки в свою очередь оценивают подобную сделку с позиции безопасности и выгодности. Если совокупная заработная плата заемщика и созаемщика позволяет беспрепятственно выполнять расчет, компания с удовольствием согласится выдать кредит. Когда доход в достаточном объеме отсутствует, но семья уверена, что сможет производить ежемесячные платежи по кредиту, финансовая организация более внимательно оценит потенциального заемщика. В результате срок кредитования может быть сокращен, а процентная ставка повышена.

В законодательстве отсутствуют запреты на выдачу ипотеки многодетным семьям. Банки в свою очередь оценивают подобную сделку с позиции безопасности и выгодности. Если совокупная заработная плата заемщика и созаемщика позволяет беспрепятственно выполнять расчет, компания с удовольствием согласится выдать кредит. Когда доход в достаточном объеме отсутствует, но семья уверена, что сможет производить ежемесячные платежи по кредиту, финансовая организация более внимательно оценит потенциального заемщика. В результате срок кредитования может быть сокращен, а процентная ставка повышена.

Правовые аспекты льготного кредитования многодетных семей

Если гражданин хочет взять ипотеку для многодетной семьи, необходимо ознакомиться с правовыми аспектами вопроса. Действующие программы предоставляются на основании перечня нормативно-правовых актов. Необходимо ознакомится со следующими из них:

- ФЗ №102 от 16 июля 1998 года — регламентирует правила предоставления ипотеки;

- ФЗ №157 от 3 июля 2019 года — определяет правила предоставления субсидии за рождение третьего и последующих детей;

- ФЗ №256 от 29 декабря 2006 года — фиксирует нюансы получения и использования материнского капитала;

- постановление Правительства №1017 от 30 декабря 2017 года — определяет правила выделения субсидий из Федерального бюджета.

Ипотечные программы для многодетной семьи

Сегодня в РФ действует сразу несколько программ, упрощающих оформление ипотеки для многодетных семей. Можно воспользоваться предложениями:

- Субсидия в размере 450000 за рождение третьего ребёнка. Денежные средства можно направить на погашение основного долга по ипотеке или использовать в качестве первоначального взноса. Договор кредитования необходимо заключить до 1 июля 2023 года. Дети и получатель льготы должны иметь гражданство РФ. Дополнительно необходима регистрация в том населённом пункте, в котором оформляется ипотека. Необходимо, чтобы третий ребёнок появился на свет в период с 1 января 2018 по 31 декабря 2022 года. Банки проверяют платежеспособность клиента. Необходимо соответствовать всем установленным требованиям. Программа примечательна тем, что обращаться непосредственно в организацию, занимающуюся контролированием установленных условий выдачи субсидии, не нужно. Достаточно подать документы в банк. Финансовая организация самостоятельно передаст бумаги в уполномоченный орган. Инстанция также их проанализирует, а затем вынесет итоговое решение. Если оно положительное, на счёт заёмщика перечислят ссуду в размере задолженности, но не более 450000 руб. Денежные средства наличными не выдаются.

- Семейная ипотека. Госпрограмма позволяет снизить ставку по жилищному кредиту до 6%. Чтобы воспользоваться услугой, гражданин должен являться родителем двух детей, появившихся на свет с 1 января 2018 года. Раньше использовать программу можно было только при покупке недвижимости на первичном рынке. Теперь программа распространяется и на вторичное жильё. Если ребёнок только один, лицо не сможет принять участие в программе. Исключение составляют семьи, в которых воспитываются дети-инвалиды. В этом случае основным считается требование к возрасту. Главное, чтобы несовершеннолетний появился до конца 2022 года. При этом инвалидность несовершеннолетнему могут присвоить позднее. В качестве заемщика имеет право выступать любой из родителей. Программа распространяется только на готовую недвижимость. Получить семейную ипотеку на постройку дома нельзя. Для Дальнего Востока действуют особые условия. Здесь ставка сокращена до 5%. Однако показатель актуален для сельских поселений.

- Материнский капитал. Деньги предоставляются при рождении второго и последующих детей. Семья получает субсидию в размере 453026 руб. Деньги можно использовать в качестве первоначального взноса. Дети и родители, претендующие на участие в программе, должны иметь российское гражданство.

Примечательно, что все вышеуказанные программы можно использовать совместно. Главное, чтобы семья удовлетворяла установленным требованиям. Совокупное применение программ господдержки позволит существенно сэкономить.

Кто получает статус многодетной семьи?

Чтобы семью считали многодетной, в ней должно воспитываться 3 и более детей в возрасте до 18 лет. Все несовершеннолетние должны находиться на иждивении родителей. Это значит, что присутствует потребность в совместном проживании. Если дети по какой-либо причине воспитываются в детском доме, родители не смогут получить статус многодетной семьи и пользоваться прилагающимися льготами. В учёт принимаются не только биологические дети. Дополнительно учитываются отпрыски:

- взятые под опеку;

- удочеренная и усыновленные;

- падчерица и пасынки.

Если женщина, которая имеет 2 детей от первого брака, вновь вышла замуж и родила ребёнка, она сможет получить соответствующий статус. Правило действует в отношении усыновленных детей. Юридически они приравниваются к биологическим отпрыскам. В результате семья получает право на льготы. Если один из несовершеннолетних скончался или достиг возраста 18 лет, семья лишится соответствующего статуса.

Не всё так однозначно. Требования, предъявляемые к статусу, могут меняться в зависимости от субъекта РФ. Так, в Рязанской области при определении права на льготу учитываются дети, которые достигли 18 лет, однако продолжают обучение на дневном отделении ВУЗа или техникума. Преференция сохраняется до достижения отпрысками возраста 23 лет. В Краснодарском крае во внимание принимают только студентов, обучающихся строго на бюджетной основе.

Дополнительно меняются требования, предъявляемые к количеству детей. В большинстве регионов для получения статуса многодетной семьи достаточно наличия 3 отпрысков. Однако в Краснодарском крае и Ингушетии для использования льгот нужно воспитывать 5 и более несовершеннолетних детей.

Условия оформления ипотеки для многодетных семей

Многодетные семьи могут получить от 300000 руб до 60 млн руб на покупку недвижимости. Точная сумма зависит от величины дохода, стоимости помещения, кредитной истории, используемой программы. Помещение в обязательном порядке оформляется в залог. Недвижимость будет находиться в обременении до полного расчета по обязательствам.

Дополнительно необходимо предоставить первоначальный взнос в размере 10-20% от стоимости квартиры. Чем больше денежных средств удастся внести самостоятельно, тем более лояльная ставка будет установлено.

Проценты

Если семья получает ипотеку без госпрограмм, в среднем процентная ставка составит около 8,5% годовых. Переплата зависит от величины предоставленного взноса, срока кредитования, тарифов, действующих в организации. Когда используется семейная ипотека, ставка может быть снижена до 5 — 6% годовых.

Необходимые документы для оформления ипотеки многодетной семье

Чтобы воспользоваться услугой, необходимо подготовить пакет документов. В список нужно включить:

- удостоверение личности;

- заполненное заявление;

- справку о доходах;

- трудовую книжку;

- СНИЛС;

- водительские права или загранпаспорт.

Последние два документа используются в качестве дополнительного удостоверения личности. Если недвижимость уже выбрана, дополнительно необходимо включить в перечень бумаг:

- предварительный договор купли-продажи;

- правоустанавливающую документацию;

- технический кадастровый паспорт;

- заключение оценщика о стоимости помещения.

Участие в госпрограммах также расширяет список необходимых документов. Точный список зависит от выбранной преференции. Так, может потребоваться подтверждение статуса многодетной семьи, свидетельство о рождении детей и прочие бумаги.

Подтверждение статуса многодетной семьи

Чтобы подтвердить статус многодетной семьи, необходимо обратиться в управление социальной поддержки населения по месту жительства. При себе нужно иметь следующие документы:

- заполненное заявление;

- удостоверение личности;

- свидетельство о рождении детей или бумаги, подтверждающие усыновление или удочерение;

- справку с места жительства или иную бумагу, демонстрирующую факт совместного проживания заявителя с детьми;

- обучение на очном отделении в образовательных организациях (для детей в возрасте от 18 до 23 лет).

Представители уполномоченного органа проанализируют поступившую документацию. Если ошибок не будет выявлено, семья получит удостоверение. Необходимо учитывать, что на федеральном уровне не закреплена потребность в обязательной выдаче документа многодетным семьям.

Правила предоставления удостоверения утверждают региональные власти. В некоторых населенных пунктах потребность в получении бумаги отсутствует. Если удостоверение не выдают, права на получение льгот подтверждаются иными документами. Примером выступает справка о составе семьи. Отсутствие удостоверения не лишает родителей права на льготы. Если в регионе не предусмотрена выдача документа, необходимо обратиться в управление социальной поддержки населения по месту жительства и выяснить перечень бумаг, которые придется собрать.

Как оформить социальную ипотеку многодетной семье?

Использование социальной ипотеки позволяет получить субсидии в рамках федеральных госпрограмм. Воспользоваться льготой могут многодетные родители возрасте до 35 лет. Дополнительно супругов должны признать нуждающимися в улучшении жилищных условий. Чтобы воспользоваться программой, необходимо действовать по следующей схеме:

- Обратиться в городскую администрацию с заявлением и пакетом документов, подтверждающим соответствие условиям программы.

- Дождаться рассмотрения решения. Его выносят в течение 10 дней. Если вердикт положительный, заёмщику выдают подтверждающий документ.

- Обратиться в банк, принимающий участие в программе. Финансовая организация рассмотрит заявку и вынесет предварительное решение.

- Если вердикт положительный, необходимо выбрать подходящую недвижимость и связаться с продавцом с предложением о заключении сделки. В случае получения согласия, между сторонами заключается предварительный договор купли-продажи. Дополнительно необходимо провести оценку недвижимости. Оплата процедуры ложится на плечи заёмщика.

- Обратиться в финансовую организацию, предоставив пакет документов. В перечень необходимо включить результаты оценки, бумаги на недвижимость и предварительный договор купли-продажи. Банк проверит документацию.

- Если ошибки не выявлены, с заемщиком будет заключён кредитный договор. Дополнительно потребуется предоставить первоначальный взнос.

- Имущество регистрируется и передаётся в обременение. Дополнительно осуществляется страхование квартиры. Необходимо приобрести полис, защищающий имущество от повреждения и утраты. Дополнительно нужно застраховать жизнь и здоровье, а также титул заемщика.

- Банк перечисляет денежные средства на счет продавца.

Как оформить ипотеку многодетной семье под 6%?

Чтобы воспользоваться семейной ипотекой и снизить ставку до 6%, взаимодействовать с контролирующими инстанциями не нужно. Сотрудничество осуществляется через банк. Клиент обращается в организацию и предоставляет необходимый пакет документов, подтверждающих право на льготу. Чтобы воспользоваться преференцией, предстоит:

- Собрать документы. Помимо стандартных бумаг, подтверждающих занятость и размер дохода, в список нужно включить свидетельства о рождении детей. Документ подтверждает право на участие в госпрограмме. Преференция доступна лицам, в семье которых родилась два и более ребенка или воспитывается несовершеннолетний с инвалидностью. Право на господдержку возникает, если отпрыск родился в период с 2018 по 2022 год.

- Обратиться в банк и предоставить документацию. Финансовая организация проверит бумаги. Если право на льготы действительно присутствует, компания свяжется с оператором госпрограммы и передаст документы. Представители уполномоченного органа также проведут проверки. Если нарушения не обнаружат, ставку по ипотеке снизят до 6%.

- Узнав, что заявку на льготную ипотеку одобрили, гражданин имеет право выбрать жилье в рамках доступной суммы. Для заключения сделки предстоит связаться с владельцем недвижимости и предложить продать помещение в ипотеку. Если человек согласен, заключается предварительный договор купли-продажи, проводится оценка квартиры.

- Заемщик предоставляет банку бумаги на недвижимость. Компании вновь проводит проверки, затем заключает кредитный договор. Заёмщик вносит первоначальный платеж.

- Имущество перерегистрируют и передают в залог. Закладная предоставляется в банк. Здесь она будет храниться до полного расчета по обязательствам.

- Гражданин страхует помещение.

- Финансовая организация перечисляет денежные средства продавцу. Сумма наличными не предоставляется.

Как получить 450 тысяч рублей на ипотеку многодетной семье?

Чтобы принять участие в госпрограмме, достаточно подтвердить факт появления третьего ребенка в период с 1 января 2019 по 31 декабря 2022 года. Взаимодействие с контролирующей инстанцией происходит через банк. Чтобы получить 450000 руб. на погашение ипотеки многодетной семье, необходимо:

- Собрать документы для получения кредита. Анализ запроса заёмщика происходит на основании заполненного заявления, удостоверения личности, справки о доходах, трудовой книжке, СНИЛС, водительского удостоверения, загранпаспорта.

- Выбрать подходящий банк и обратиться в организацию.

- Дождаться проверки документации и узнать решение. Если оно положительное, заемщику сообщают сумму, в рамках которой допустимо получение ипотеки.

- Выбрать жилье. На осуществление процедуры даётся от 30 до 90 дней в зависимости от банка. Если заемщик не успеет, начинать процедуру оформления придётся заново.

- Договориться с владельцем недвижимости и предложить продать помещение в ипотеку. Если собственник согласен, заключается предварительный договор купли-продажи и проводится оценка жилья.

- Передать документы в банк. Компания проверит бумаги. Если выбранное помещение удовлетворяет установленным требованиям, с заемщиком заключат договор кредитования.

- Перерегистрировать помещение и оформить закладную. Бумагу необходимо предоставить в банк. Здесь документ будет храниться до полного закрытия обязательств перед компанией.

- Предоставить первоначальный взнос и застраховать недвижимость.

- Дождаться, пока банк перечисляет денежные средства продавцу.

- Начать погашение ипотеки.

- В момент возникновения права на льготу обратиться в банк, предоставив свидетельство о рождении детей, справку о составе семьи, СНИЛС, выписку из домовой книги, заполненное заявление и удостоверение личности.

- Финансовая организация проверит бумаги, а затем перенаправит их оператору госпрограммы. Если ошибки отсутствуют, заявку клиента удовлетворят. Денежные средства поступят на счёт и будут использованы для закрытия основного долга и процентов.

Льготы многодетным семьям в регионах

Программы поддержки многодетных семей внедряются не только на федеральном, но и на местном уровне. Власти регионов устанавливают более конкретные способы помощи многодетным семьям.

Программы поддержки многодетных семей внедряются не только на федеральном, но и на местном уровне. Власти регионов устанавливают более конкретные способы помощи многодетным семьям.

В Красноярском крае могут получить деньги на погашения части ставки по кредиту. Сумма доходит до 75% от величины переплаты, но не более 150% от ставки рефинансирования ЦБ РФ. В программе могут принять участие семьи, в которых воспитывают четверо и более детей. Если отпрысков пятеро, государство готово полностью погасить ставку по кредиту. Однако переплата должна быть меньше двух ставок рефинансирования.

В Новосибирской области помощь предоставляется семьям, которые относятся к категории малоимущих. Лицам выделяют до 100000 руб. на улучшение жилищных условий.

В Удмуртии действуют привлекательные условия ипотечного кредитования. Многодетные семьи могут взять ипотеку под 5% годовых. Первоначальный взнос при этом составляет 10% от стоимости жилья. Дополнительно семье могут выделить до 200000 руб. на погашение займа при рождении третьего ребёнка.

Что делать, если банки отказали?

Выдача кредита — право финансовая организации. Компания не обязана удовлетворять все поступающие заявки. Если запрос клиента отклонили, нужно проанализировать ситуацию и попытаться разобраться в причинах. Если основанием для отрицательного ответа стала плохая кредитная история, в первую очередь необходимо исправить её. В случае, когда банк посчитал, что ежемесячного дохода семьи недостаточно для закрытия обязательств, можно привлечь созаемщиков и поручителей. Лояльность компании повысит предоставление дополнительного залогового имущества. Эксперты рекомендуют продемонстрировать компании факт присутствия дополнительных источников дохода, если они имеют место быть.

Особенности льготной ипотеки для многодетных семей

С правовой точки зрения кредитование многодетных семей ничуть не отличается от выдачи стандартных ипотечных займов. Между банком и клиентом будет заключён договор, в рамках которого заемщику выделят денежные средства на покупку недвижимости. Помещение будет выступать залогом до момента полного погашения обязательств. Если условия кредитования нарушаются, компания имеет право в судебном порядке изъять помещение и реализовать его. Денежные средства в этом случае направят на компенсацию расходов финансовой организации.

Ипотека на покупку жилья считается самым распространенным вариантом жилищного кредитования. Однако иногда деньги в долг выдают на возведение недвижимости или ремонт помещения. Во всех ситуациях требуется обеспечение.

Государство предоставляет многодетным семьям большое количество льгот. Преференции позволяют снизить размер затрат на погашение ипотеки. Однако право на использование льгот необходимо подтвердить. Для этого потребуется собрать пакет документация и обратиться в уполномоченный орган.

Ипотека многодетным семьям в Балашихе

Льготная ипотека для многодетных семей с тремя и более детьми в Балашихе – ставки от 4.5%. Сравните 43 вариантов банков, рассчитайте переплату. Узнайте, в каком банке можно взять ипотеку многодетным семьям в Балашихе, изучите все условия, порядок получения, оставьте заявку.

Поиск ипотеки для многодетных семей в Балашихе

Сравнительная таблица ипотек многодетным семьям в Балашихе

- Сумма от 500 000 до 30 000 000

- Срок от 36 мес. до 360 мес.

- Возраст от 18 лет до 65 лет

- Время рассмотрения до 24 часов

Подтверждение дохода:

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Сумма от 1 000 000 до 300 000 000

- Срок от 1 мес. до 300 мес.

- Возраст от 18 лет до 75 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- Не требуется

- Сумма от 500 000 до 12 000 000

- Срок от 12 мес. до 300 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме 2-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Сумма от 500 000 до 20 000 000

- Срок от 12 мес. до 300 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме 2-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Сумма от 500 000

- Срок от 12 мес. до 300 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Из пенсионного фонда

- Сумма от 500 000 до 30 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 500 000 до 30 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 500 000 до 30 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 300 000 до 8 000 000

- Срок от 36 мес. до 300 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Сумма от 500 000 до 12 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Выписка со счета

- Сумма от 500 000 до 26 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Выписка со счета

- Сумма от 300 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 300 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Сумма от 300 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Сумма от 300 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 300 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- Не требуется

- Сумма от 300 000 до 12 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Сумма от 300 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Сумма от 300 000

- Срок от 36 мес. до 300 мес.

- Возраст от 20 лет до 64 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 300 000

- Срок от 36 мес. до 300 мес.

- Возраст от 20 лет до 64 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 300 000 до 10 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 22 лет до 65 лет

- Время рассмотрения до 336 часов

Подтверждение дохода:

- По форме 2-НДФЛ

- В свободной форме

- Выписка со счета

- Сумма от 1 300 000 до 100 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 18 лет до 65 лет

- Время рассмотрения до 24 часов

Подтверждение дохода:

- По форме 2-НДФЛ

- Сумма от 1 300 000 до 100 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 18 лет

- Время рассмотрения до 24 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Сумма от 600 000 до 30 000 000

- Срок от 36 мес. до 240 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 24 часов

Подтверждение дохода:

- Не требуется

- Сумма от 600 000 до 60 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 500 000 до 20 000 000

- Срок от 12 мес. до 300 мес.

- Возраст от 20 лет до 65 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Выписка со счета

- Сумма от 300 000 до 20 000 000

- Срок от 12 мес. до 300 мес.

- Возраст от 20 лет до 65 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Выписка со счета

- Сумма от 600 000 до 12 000 000

- Срок от 12 мес. до 300 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Выписка со счета

- Сумма от 300 000 до 20 000 000

- Срок от 36 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Выписка со счета

- Сумма от 300 000 до 20 000 000

- Срок от 36 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Выписка со счета

- Сумма от 300 000 до 12 000 000

- Срок от 36 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 48 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Выписка со счета

- Сумма от 300 000 до 20 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 100 000 до 60 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 100 000 до 12 000 000

- Срок от 36 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 100 000 до 60 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 168 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- Сумма от 300 000 до 12 000 000

- Срок от 36 мес. до 360 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Сумма от 100 000 до 12 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 20 лет до 65 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Выписка со счета

- Сумма от 300 000 до 12 000 000

- Срок от 36 мес. до 300 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Сумма от 600 000

- Срок от 36 мес. до 300 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 72 часов

Подтверждение дохода:

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

Ипотека многодетным в Балашихе

Семьям, где есть несколько детей, улучшение жилищных условий предлагается по ряду выгодных программ от банков Балашихи . Кредит на жилье многодетным в Балашихе – это лучшее решение для тех, кто не имеет возможности накопить достаточно денег для покупки квартиры.

Как получить ипотеку для многодетной семьи в Балашихе?

В 2022 году получить деньги в Балашихе можно, следуя инструкции для потенциальных клиентов банка:

- Подумайте, какую сумму вы хотите взять;

- Выберите предложения, где деньги предоставляются на строительство жилья или покупку;

- Изучите условия сотрудничества с банком;

- Узнайте, кому предоставляется льготная ипотека, какие документы нужны;

- Оформить договор можно в ближайшем отделении банка в Балашихе.

Ипотека для многодетных семей в Балашихе выгодна и доступна для каждого клиента, как того требует новый закон.

Какие банки Балашихи оформляют ипотеку многодетным?

Наиболее популярны программы следующих банков Балашихи: Сбербанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк.

Предоставляется ипотека в Балашихе для многодетных 2022 и в других банках. Главное – выбрать выгодные условия социальной программы и собрать обширный перечень документов.

Сельская ипотека: новая программа господдержки со ставкой 0,1%

С 2022 года в России появилась новая программа господдержки ипотеки для покупки квартир и домов в сельской местности. Это не та программа, по которой дают ипотеку под 6%, и не та, что действует для Дальнего Востока. У сельской ипотеки свои условия и лимиты.

Мы собрали все требования новой программы. Она выгоднее, чем семейная ипотека, но подойдет не любой семье.

Как работает сельская ипотека

Вот основные условия новой программы:

- Она действует с 2022 года.

- Подходит для покупки квартиры, дома или участка в сельской местности. Кроме Москвы, Московской области и Санкт-Петербурга.

- Можно купить новостройку, готовое жилье на вторичном рынке, строить или достраивать дом с помощью своих подрядчиков.

- Жилье должно быть в нормальном состоянии, со всеми коммуникациями.

- Площадь — не меньше учетной нормы на каждого члена семьи.

- Льготная ставка — от 0,1 до 3%.

- Сумма кредита — до 5 млн рублей в Ленинградской области и на Дальнем Востоке, до 3 млн рублей в других регионах.

- Срок кредита — до 25 лет.

- Первоначальный взнос — минимум 10%, можно использовать маткапитал.

Рассказать о новой господдержке для покупки жилья:

Поделиться условиями ипотеки под 0,1%

Что это за программа?

Сельская ипотека — это условное название новой программы господдержки, которую утвердили постановлением правительства № 1567 в конце 2019 года. Документ вступил в силу 1 января 2022 года — то есть программа раньше не работала, она абсолютно новая и работает только для покупки жилья в сельской местности.

В России действует несколько программ господдержки именно для ипотеки:

Сельская ипотека ни одну из этих программ не отменяет, она работает с 2022 года — отдельно и сама по себе.

То есть семья с двумя детьми может взять кредит на квартиру под 6% по программе семейной ипотеки. Если эта семья живет в Хабаровске и хочет купить там квартиру, ей дадут кредит под 2% по программе дальневосточной ипотеки. Если эта же семья хочет купить дом в селе под Хабаровском, то сможет взять ипотеку еще дешевле — по новой программе сельской ипотеки. И даже если дом решили купить не на Дальнем Востоке, а под Рязанью — сельская ипотека сработает. А если семья с двумя детьми решится на третьего ребенка, государство дополнительно к льготной ставке погасит еще 450 000 Р кредита.

У программы сельской ипотеки отдельные требования к недвижимости, сумме кредита, ставкам и срокам. Все они должны соблюдаться одновременно.

Кто может взять сельскую ипотеку

Заемщиком по этой программе может быть кто угодно: женатый мужчина, мать-одиночка, супруги без детей, семья с одним ребенком, многодетные родители. Требований к возрасту, семейному положению, месту жительства и социальному статусу нет. Если у заемщиков есть дети, они могут родиться когда угодно, а не только с 2018 года, как требуется по условиям семейной ипотеки.

Заемщики могут жить в любом регионе. Свои требования может предъявить банк при оценке рисков и платежеспособности, но ограничений именно в программе нет. Хоть программу и назвали сельской ипотекой, но жить в деревне необязательно. Это принципиальное отличие от дальневосточной ипотеки, где есть требование по поводу прописки.

Какое жилье можно купить по этой программе господдержки

Сельскую ипотеку можно взять только на покупку жилья в сельской местности. Это может быть квартира, дом или участок. Объект может быть уже готовым или еще строиться. Или дома может вообще не быть — а заемщик хочет его построить.

Вот общие требования к объектам:

- Покупка по договору купли-продажи или ДДУ.

- Продавец — физическое или юридическое лицо. То есть можно купить новостройку или вторичку. По семейной ипотеке — только новостройку.

- Договор с банком заключен с 1 января 2022 года. По ранее заключенным договорам господдержку получить нельзя, даже если остальные условия соблюдаются.

- Если кредит нужен на строительство дома, у заемщика должен быть земельный участок.

- Если участка нет, его можно купить — и построить на нем дом с господдержкой. Максимальный срок для работ — 2 года.

- При строительстве или достройке нужно заключить договор с подрядчиком — ИП или фирмой.

- Жилье должно быть пригодным для проживания, с коммуникациями — электричеством, водоснабжением, канализацией, отоплением. Если в селе есть газ, его тоже нужно подключить. Учитывайте это в расходах или проверяйте при покупке: только на газ может запросто уйти 200 тысяч рублей.

- Площадь жилья должна быть не меньше учетной нормы на каждого члена семьи. Учетную норму устанавливают на местах, она может быть разной даже в пределах одного региона.

Что считается сельской местностью

Для сельской ипотеки подходят такие населенные пункты:

- Сельский населенный пункт, то есть село, деревня, хутор, станица, аул, кишлак.

- Рабочий поселок.

- Поселок городского типа.

- Малые города с населением до 30 тысяч человек, если в регионе их включили в программу развития.

Важное ограничение: Москва, Московская область и Санкт-Петербург не участвуют в программе. Если поселок находится в границах этих регионов, сельская ипотека там не работает.

В России много городов с частным сектором, но купить там дом по этой программе нельзя. Принадлежность к подходящим сельским территориям лучше уточнять в банке, чтобы не получилось, что вы потратили время на поиск дома или уже купили участок, а кредит не дали. По программе семейной ипотеки или господдержки для многодетных ограничений по территории нет.

Сколько денег и на какой срок дадут

В программе сельской ипотеки есть отдельные лимиты по сумме кредита и сроку ипотеки:

- Максимальная сумма для Дальнего Востока и Ленинградской области — 5 млн рублей, для остальных регионов — 3 млн рублей.

- Срок действия договора — до 25 лет.

Чтобы получить господдержку, нужно иметь деньги на первоначальный взнос — минимум 10% от стоимости жилья. В эту сумму может входить материнский капитал.

В программе сельской ипотеки можно участвовать только один раз. Такое условие действует и для дальневосточной ипотеки. А вот семейную ипотеку можно брать для покупки нескольких квартир: там нет ограничения по количеству кредитов и объектов.

Какой будет льготная ставка

По программе сельской ипотеки можно взять кредит по ставке от 0,1 до 3% годовых.

Суть субсидии в том, что государство возместит банку проценты, равные ключевой ставке ЦБ. В январе 2022 года она составляет 6,25%. Окончательная ставка зависит от банка. Если по семейной и дальневосточной ипотеке она фиксированная — 6 и 2%, то для села она зависит от условий банка и его обычной ставки для таких кредитов.

Государство установило только диапазон для ставки. То есть выше 3% по этой программе она быть не может. И это точно гораздо ниже, чем обычные кредиты на покупку и строительство домов.

Льготная ставка будет действовать весь срок кредита.

В каких банках можно взять сельскую ипотеку

Такую ипотеку может выдать не любой банк. К кредиторам много требований, а деньги между ними распределяют на основании заявок. Программа только стартовала, и для утверждения списка банков на 2022 год еще есть время до 10 февраля. Пока информации о сельской ипотеке нет даже на сайте «Дом-рф». Зато такую ипотеку уже выдает Россельхозбанк. А вот у Сбербанка такой программы на сайте пока нет.

Нельзя заставить банк выдать кредит именно под 0,1% — и вообще участвовать в этой программе. А если программа в банке работает, не факт, что он выдаст кредит конкретному заемщику.