С 1 января россиян ждут прибавки. Кому и на сколько повысят зарплату

Четверть российских компаний запланировали в 2022 году увеличить зарплаты своим сотрудникам. При этом с 1 января повысится МРОТ. Лайф разбирался, каких изменений ждать работникам в новом году.

Госдума одобрила повышение МРОТ на 7,5%. С 1 января 2022 года минимальная сумма оплаты труда в России увеличится на 850 рублей — до 12 130 рублей. Кроме того, четверть российских компаний намерены поднять зарплаты сотрудникам с нового года. Таковы данные исследования сервиса “Работа.ру”.

— Рост заработной платы будет напрямую зависеть от увеличения МРОТ. Поскольку заработная плата сотрудника должна быть выше этой цифры. В том случае, если на предприятии заработная плата меньше МРОТ, существует риск вызова руководителя предприятия на так называемую зарплатную комиссию в налоговый орган. Вместе с тем в большинстве случаев работодатели редко повышают заработную плату на систематической основе. Прежде всего это обусловлено финансовыми показателями предприятия и его доходностью, — рассказал Владислав Варшавский, управляющий партнёр юридической компании “Варшавский и партнёры”.

В пресс-службе сервиса для поиска работы и сотрудников “Работа.ру” пояснили Лайфу, что работодатели готовы повышать зарплаты и мотивировать сотрудников, которые влияют на бизнес-показатели и приносят реальный результат для компании. Это актуально для любой отрасли и зависит от каждой отдельной компании.

Кому ждать повышения зарплаты?

Категорийный менеджер компании “Авито.Работа” Дмитрий Пучков рассказал, какие группы профессий больше всего интересуют работодателей. По его словам, в 2019 году чаще всего искали работников в сфере продаж, производства и строительства. Работодателям нужны специалисты в сфере автомобильного бизнеса — из разницы спроса и предложения видно, что наблюдается их дефицит.

— Таким образом, можно предположить, что в сегменте массовых профессий на увеличение зарплаты могут рассчитывать специалисты из автомобильного бизнеса: автослесари, водители, автомеханики, так как работодатели ощущают нехватку сотрудников и готовы привлекать кандидатов повышением зарплаты. И во вторую очередь специалисты из сферы продаж, производства и строительства. Запрос на таких сотрудников остаётся в топе у работодателей, — отметил Дмитрий Пучков.

Стоит отметить, что на конец 2019 года, по данным сервиса “Авито.Работа”, строительство оказалось самой высокооплачиваемой сферой в России. Работники в этой сфере получали в среднем 50 400 рублей в месяц.

На втором месте — бьюти-сфера, а именно фитнес и салоны красоты. Здесь средняя зарплата по стране составляет 48 800 рублей. Замыкает тройку лидеров автомобильный бизнес со средней зарплатой 46 200 рублей в месяц.

С таким мнением не согласился Владислав Варшавский. Он считает, что с малой долей вероятности будут увеличены заработные платы сотрудников тех компаний, которые связаны со сферой обслуживания и оказания услуг. Также, по его словам, повышение заработной платы коснётся прежде всего бюджетников и сотрудников крупных частных компаний.

— Так или иначе зарплаты будут расти для квалифицированных дефицитных специалистов: например, в IT-сфере для программистов, продакт- и прожект-менеджеров, аналитиков Big Data и так далее, — поясняют специалисты сервиса “Работа.ру”. — Будут расти зарплаты и в массовом сегменте (продавцы, водители, мастера, рабочие). В этих сферах бывает трудно закрыть вакансии. Уровень зарплат невысокий, а сама работа достаточно сложная. Чтобы привлечь такие категории сотрудников, работодатели тоже задумываются о повышении зарплат для них.

Новый МРОТ с 2022 года: на что он влияет и как его применять работодателям

На что влияет новый МРОТ с 2022 года

Новый федеральный МРОТ (12 130 р.) изменит расчет зарплаты, отпускных, командировочных и других выплат, которые считают из среднего заработка. Также МРОТ в некоторых случаях влияет на три вида пособия:

- пособие по временной нетрудоспособности (больничные выплаты);

- пособие по беременности и родам (декретные);

- пособие по уходу за ребенком до 1,5 лет.

Однако важно напомнить, что существует еще региональные и отраслевые МРОТ.

На какой же МРОТ ориентироваться работодателям в расчетах после 1 января 2022 года? Давайте разберемся и обозначим новые суммы.

Новая сумма федерального МРОТ с 2022 года – 12 130 р. Возьмем это значение за основу. Работодатели обязаны опираться на нее, если не применяют региональные или отраслевые МРОТ. С 2022 года работодатели (организации и ИП) не вправе платить сотрудникам менее 12 130 рублей за месяц, если они отработали норму рабочего времени.

В каждом регионе России после 1 января 2022 года может быть своя величина МРОТ – ее устанавливают субъекты региональными соглашениями. Региональная минимальная зарплата, как правило, больше федерального минимума (ст. 133.1 ТК). Работодатели обязаны применять региональный МРОТ если они присоединилась к региональному соглашению.

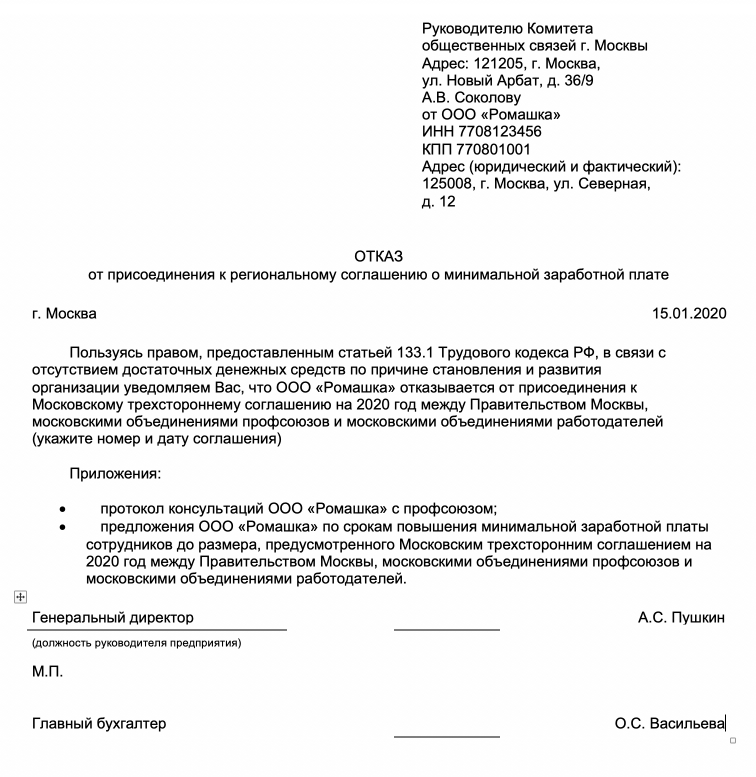

Напомним, что «по умолчанию» присоединяются к региональному соглашению все работодатели, которые в течение 30 календарных дней после публикации регионального соглашения не направили в орган по труду субъекта РФ письменный мотивированный отказ. Если же работодатель такой отказ направил, то нужно сравнивать зарплаты сотрудников с новым федеральным размером МРОТ (12 130 р.). Если отказ не направляли – опирайтесь на региональный МРОТ вашего региона.

Приведем образец отказа от регионального МРОТ.

Если сотрудник полностью отработает месячную норму, но получит зарплату меньше федерального либо регионального МРОТ, то работодателю грозит административный штраф от 30 тыс. до 50 тыс. руб. Также могут оштрафовать и директора – от 10 тыс. до 20 тыс. руб. (ч. 6 ст. 5.27 КоАП).

Сейчас региональные власти проводят работу и готовятся к утверждению новых МРОТ с 2022 года. Сколько мы опубликуем таблицу с новым МРОТ по всем регионам России.

Для некоторых отраслей экономики (например, оборонная промышленность) существуют специальные МРОТ. Их публикуют в отраслевых соглашениях. Зарплаты не меньше отраслевого МРОТ обязаны устанавливать только те организации отрасли, которые присоединились к отраслевым соглашениям (ст. 48 ТК). Порядок отказа от отраслевого МРОТ тот же, что с региональными соглашениями о МРОТ.

Как оформить повышение зарплаты до нового МРОТ: два способа

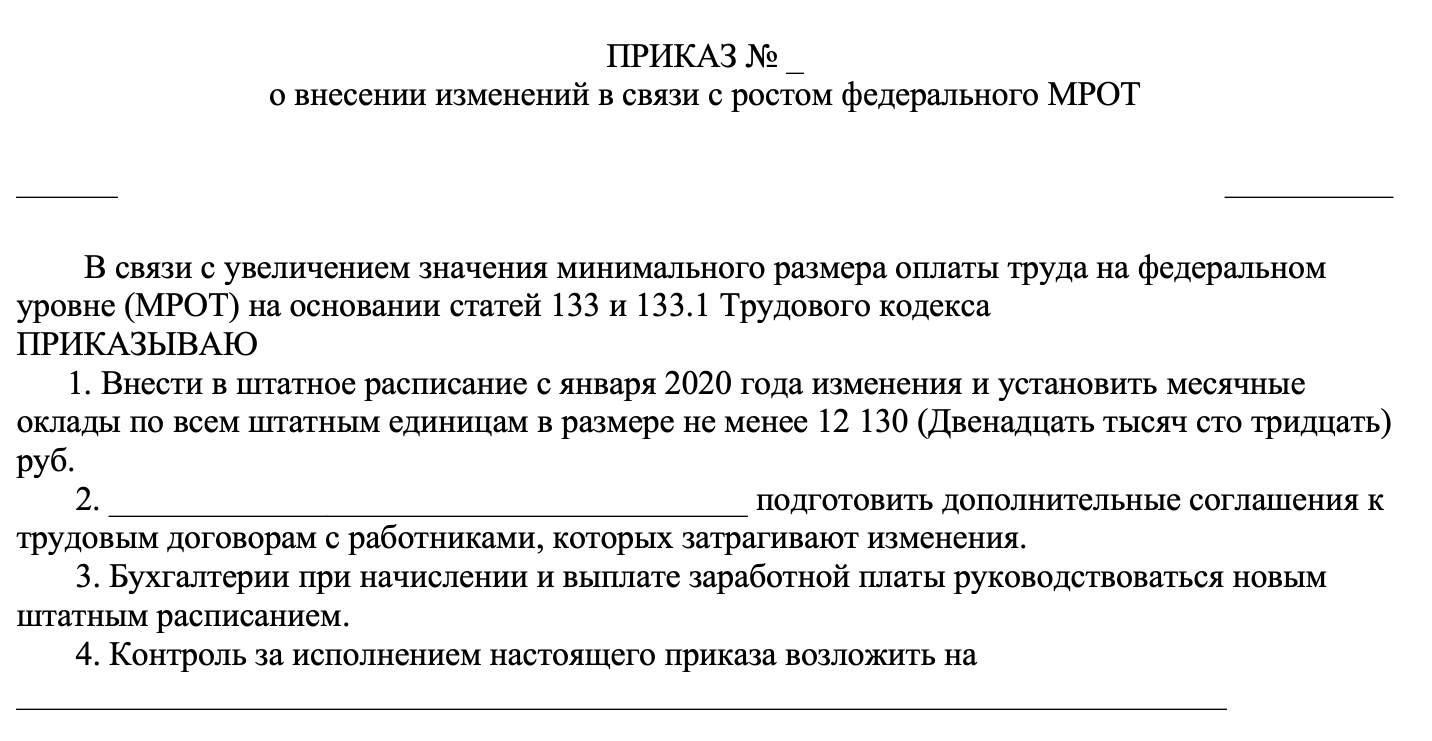

Если зарплата за полную норму рабочего времени после 1 января 2022 года меньше нового МРОТ (12 130 рублей), либо регионального или отраслевого МРОТ, то работодателю нужно доплачивать. Доплату установите с той даты, когда стала действовать новая минимальная зарплата. Оформить документы можно двумя способами:

- повысить оклад;

- установить доплату.

Стоит сказать, что такое способ применяют многие работодатели каждый раз после изменения МРОТ. Однако у него есть очевидные минусы. Каждый раз, когда меняется МРОТ, нужно издавать не только приказ о повышении зарплаты, но и менять трудовые договоры, штатное расписание и другие документы, где упоминается размер окладов.

Для этого нужно будет издать приказ о повышении зарплаты до МРОТ с 2022 года. Шаблон такого приказа может выглядеть так:

-

СКАЧАТЬ ОБРАЗЕЦ ПРИКАЗА О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ШТАТНОЕ РАСПИСАНИЕ В СВЯЗИ С ПОВЫШЕНИЕМ МРОТСКАЧАТЬ ОБРАЗЕЦ ПРИКАЗА О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ШТАТНОЕ РАСПИСАНИЕ В СВЯЗИ С ПОВЫШЕНИЕМ МРОТ

Работодателям намного удобнее на закрепить на постоянной основе специальную доплату во внутреннем локальном акте, например в отдельном приказе или положении об оплате труда. Ведь с МРОТ сравнивают не оклад, а суммарную зарплату. То есть – оклад плюс надбавки и иные выплаты.

При таком варианте уже не потребуется менять трудовые договоры и другие локальные акты каждый раз, когда МРОТ меняется. Достаточно установить компенсационную доплату до МРОТ, например, в положении об оплате труда. Издавать приказы по каждому случаю, когда назначают доплату, тогда не придется.

Вот пример формулировок, которые можно включить, например, в Положение об оплате труда:

6. Индексация заработной платы до МРОТ

6.1. Оклад работников ООО «Стелла» индексируется в связи с ростом официально установленного минимального размера платы труда (МРОТ).

6.2. При каждом изменении МРОТ в ООО «Стелла» проводится увеличение окладов работников до значения МРОТ, установленного законодательством.

6.3. Оклад с учетом индексации выплачивается работникам ООО «Стелла» начиная с даты, когда вступило в силу новое значение МРОТ.

Как платить пособие по временной нетрудоспособности из нового МРОТ

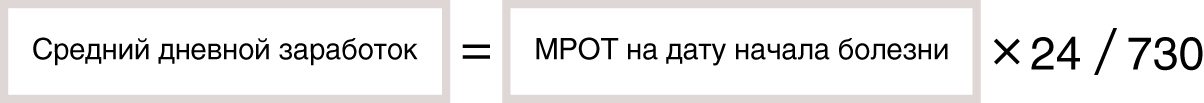

Пособие по болезни нужно считать из МРОТ, если у работника в расчетном периоде не было заработка или он меньше 24-кратного МРОТ. Для больничных, открытых с 01.01.2020, это 291 120 р. (12 130 руб. x 24).

Средний дневной заработок из МРОТ считайте по формуле:

С 01.01.2022 он равен 398,794521 р. (12 130 р. x 24 / 730).

В остальном пособие считайте как обычно – умножайте средний дневной заработок на процент оплаты и на количество дней болезни. Далее приведем возможный пример расчете больничного из нового МРОТ.

Пример расчета больничного из МРОТ в 2022 году.

Суворов А.Б. впервые принят на работу 03.12.2019.

С 09.10.2022 по 18.10.2022 болел. В 2018 г. он вообще не работал, а заработок за 2019 г. – 30 000 р., страховой стаж – 10 месяцев.

Выплаты Суворова А.Б. за расчетный период (2018-2019) составляют 30 000 р. Это меньше 24-кратного МРОТ на 09.10.2022 – 291 120 руб. руб. (12 130 руб. x 24). Поэтому средний дневной заработок считаем из МРОТ. Он равен 398,794521 р. (12 130 р. x 24 / 730).

Страховой стаж Суворова А.Б. меньше 5 лет, поэтому больничное пособие рассчитываем из 60% среднего заработка. Пособие за 10 дней болезни составит 2392,77 р. (398,794521 р. x 60% x 10 дн.). Из этой суммы:

- 717,83 р. (398,794521 р. x 60% x 3 дн.) – выплачивается за счет работодателя;

- остальная сумма (1674,94 р.) – выплачивается за счет бюджета ФСС.

В местности с районным коэффициентом заработок работника сравнивайте с обычным 24-кратным МРОТ. А вот само пособие, рассчитанное из МРОТ, умножьте на районный коэффициент (Письмо ФСС от 11.03.2011 N 14-03-18/05-2129).

Как платить пособие по беременности и родам с учетом нового МРОТ

Пособие по БиР (декретные) надо считать из МРОТ в двух случаях.

Предположим, что страховой стаж работницы меньше 6 месяцев. В этом случае декретные за каждый месяц отпуска не могут превышать МРОТ на этот месяц. Чтобы не нарушить ограничение, действуйте так:

- сначала рассчитайте средний дневной заработок по общим правилам. Если он окажется меньше минимального, считайте, что он равен минимальному. С 01.01.2022 – 398,794521 р.

- потом для каждого месяца декрета рассчитайте максимальное дневное пособие, разделив МРОТ на число дней в месяце. Так, максимальное дневное пособие, допустим, в апреле 2022 г. – 404, 33 р. (12 130 р. / 30 дн.), а в мае 2022 г. – 391,29 р. (12 130 р. / 31 дн.);

- далее сравните средний дневной заработок с максимальным дневным пособием и рассчитайте пособие за каждый месяц отпуска по меньшей из сумм.

Пример расчета декретных их МРОТ в 2022 году.

Соколова Н.В. впервые принята на работу 23.01.2020. Она уходит в отпуск по беременности и родам на 140 дней – с 01.07.2022 по 18.11.2020. Расчетный период в таком случае 2018 и 2019 гг., страховой стаж к началу отпуска – 5 месяцев 9 дней.

Поскольку у работницы не было выплат в расчетном периоде, средний дневной заработок считаем равным минимальному – 398,794521 р. Максимальное дневное пособие в июле и августе 2022 г. – 391,29 р. (12 130 р. / 31 дн.), в сентябре, октябре и ноябре – 404, 33 р. (12 130 р. / 30 дн.).

В июле и августе 2022 г. средний дневной заработок (398,794521 р.) больше максимального дневного пособия (391,29 р.). Поэтому пособие за эти месяцы считаем из максимального дневного пособия – 24 259,98 р. (391,29 р. x 62 дн.).

В сентябре, октября и ноябре 2022 г. средний дневной заработок (398,794521 р.) меньше максимального дневного пособия (404, 33 р.), поэтому пособие за эти месяцы считаем из среднего заработка.

Пособие за оставшиеся 78 дней отпуска (с 1 сентября по 30 октября и с 1 по 18 ноября 2010 г.) – 31 105,97 р. (398,794521 р. x 78 дн.).

Пособие за весь декрет составит – 55 365, 95 р. (24 259,98 р. + 31 105,97 р.).

Страховой стаж работницы больше 6 месяцев, но в расчетном периоде не было выплат или средний дневной заработок оказался меньше минимального (ч. 1 ст. 14 Закона N 255-ФЗ). Тогда рассчитайте пособие из минимального дневного заработка по общим правилам. Пособие за 140 дней декрета, начавшегося в 2019 г., – 55 831,23 р. (398,794521 ру. x 140 дн.).

Как платить пособие по уходу за ребенком до 1,5 лет с учетом нового МРОТ

Ориентируйтесь на новый МРОТ, если сотрудница берет отпуск по уходу за первым ребенком в 2022 году. Пособие за месяц для сотрудниц, которые работали полный день, не должно быть ниже 4852 руб. (12 130 р. × 40%). Если отпуск начался в 2019 году, то пересчитывать минимальные пособия не нужно.

Отпускные из нового МРОТ в 2022 году

Отпускные рассчитайте исходя из МРОТ, если в течение расчетного периода сотрудник в среднем получал меньше 12 130 р. в месяц. Обратите внимание: в данном случае сравнивать выплаты нужно именно с федеральным минимумом, а не с региональным или отраслевым.

Если сотрудник уходит в отпуск с начала января 2022 года, выдать отпускные нужно в декабре 2019 года. Средний заработок потом не пересчитывайте, но не забудьте доплатить отпускные. У сотрудников, которые уходят в отпуск, месячный средний заработок с 1 января 2010 года должен быть не ниже нового МРОТ (п. 18 Положения, утв. Постановлением Правительства от 24.12.2007 № 922).

Пример:

С 14 января 2022 г. Петрову А.А. предоставлен очередной отпуск на 28 календарных дней. Расчетный период отработан полностью. Средний месячный заработок для расчета отпускных у работника меньше величины 12 130 р. В регионе минимальная зарплата не установлена. Сумма отпускных работника составит 11 591,81 руб. (12 130 руб. / 29,3 дн. x 28 дн.).

Командировочные из МРОТ

Оплата дней в командировке, так же как отпускные, зависит от среднего заработка. Когда рассчитываете оплату за время, которое сотрудник провел в командировке, сравнивайте средний месячный заработок с федеральным МРОТ. Если сотрудник работает на полной ставке, его заработок за время командировки не может быть меньше федерального минимума. Региональный или отраслевой МРОТ не учитывайте (ч. 3 ст. 139 ТК, п. 9 Положения, утв. постановлением Правительства от 24.12.2007 № 922).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Что изменится в начислении заработной платы в 2022 году

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Одной из самых содержательных функций бухгалтера является начисление заработной платы работникам предприятия. Это обусловлено тем, что расчет зарплаты зависит от множества аспектов, таких как: форма и вид оплаты труда, налоги с фонда оплаты труда, нюансы при расчете отпускных, больничных, компенсаций при увольнении, а также итоговое – отчетность по кадрам и заработной плате. Именно поэтому ведение кадрового документооборота и расчета заработной платы в значительной степени усложняет работу бухгалтеру или даже ИП, которым не обязательно ведение бухгалтерского учета.

Что такое заработная плата

Основные понятия и определения относительно заработной платы изложены в главах 20 и 21 ТК РФ. Согласно статьи 129 ТК РФ,

заработная плата – вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Трудовой кодекс РФ / статья 129

Государством предусмотрены гарантии по оплате труда работников, к которым относятся:

- Установление минимального размера оплаты труда (МРОТ): заработная плата не должна быть ниже МРОТ, иначе предприятию или ИП гарантированы проверки и штрафы.

- Меры, обеспечивающие повышение уровня реального содержания заработной платы. Основным из них является ее индексация, которая должна проводиться раз в год и зависит от роста потребительских цен на товары и услуги (ст. 134 ТК РФ).

- Сроки и очередность выплаты зарплаты. Сроки выплаты заработной платы должны быть зафиксированы в трудовом договоре конкретными датами с четкими формулировками.

Интервал между выплатой первой и второй частей зарплаты не должен превышать 15 дней. За превышение интервала между ними компании грозит штраф в размере 50 000 рублей.

Гарантии государства по оплате труда работникам – это основные пункты, на которые нужно обратить внимание работодателю, так как большинство жалоб и проверок по начислению и выплате заработной платы проводятся именно по ним.

Виды и формы оплаты труда

По видам оплату труда разделяют на основную и дополнительную.

Основная оплата труда – заработная плата, начисляемая за отработанное время, либо за количество и качество выполненных работ (сдельная оплата, премии, оплата за сверхурочную работу).

Дополнительная оплата – выплаты за неотработанное время, которое предусмотрено законодательством (компенсация при увольнении, оплата очередных отпусков).

Формы (системы) оплаты труда разделяются на повременную и сдельную. Именно форма оплаты труда и определяет механизм расчета заработной платы.

Повременная оплата труда – оплата за фактически отработанное время, независимо от результатов работы (например, работники офиса на «пятидневке»).

Сдельная оплата труда производится за объем выполненных работ, независимо от потраченного времени (например, продавец, чей заработок зависит от объема проданного товара).

Основные методы начисления и выплаты заработной платы

Полная информация о порядке начисления, видах и выплате заработной платы содержится в статье 136 ТК РФ. Согласно Трудовому Кодексу, заработная плата выплачивается дважды в месяц в даты, установленные трудовым договором. Выплачивать заработную плату раз в месяц нельзя, даже если работник не против.

В 2019 году аванс по заработной плате исчисляют по фактически отработанному времени за первую половину месяца, включая надбавки и доплаты, которые возможно рассчитать, не дожидаясь завершения месяца. То есть, сумма аванса не может быть фиксированной.

В трудовом договоре должны быть утверждены конкретные даты. То есть, нельзя прописывать неоднозначные формулировки, такого рода, как: «не позднее 15-го и 30-го числа каждого месяца», или «с 15 по 17 число».

Механизм расчета заработной платы зависит от формы оплаты труда. По сдельной системе заработная плата зависит от выполненного объема работ с учетом их качества, сложности, или от произведенных работником единиц. Эта форма удобна, в частности, для работодателей, сотрудники которых работают на фрилансе. Условия по начислению заработной платы должны быть подробно прописаны в трудовом договоре, либо в договоре гражданско-правового характера.

При повременной оплате труда в расчет берется планируемое рабочее время и фактически отработанное. То есть, по графику 2/2 в табеле рабочего времени прописываются дни работы (например, 15 дней), оклад за месяц делится на это количество и умножается на фактически отработанное время.

Например, если работник отработал все 15 из 15 дней, то он получит полный оклад, если меньше – то меньше и т.д.

Независимо от формы оплаты труда работодатель обязан оплатить страховые взносы и удержать налог на доходы физических лиц (НДФЛ) с заработной платы. Заработная плата работника фактически уменьшается на сумму НДФЛ, в то время как страховые взносы уплачивает работодатель за свой счет.

НДФЛ, как и страховые взносы, работодатель оплачивает раз в месяц. Страховые взносы – до 15 числа, следующим за расчетным и НДФЛ – в день выплаты заработной платы по итогам месяца.

Изменения в начислении заработной платы в 2022 году

Увеличение МРОТ

С 1 января 2022 года федеральный МРОТ будет составлять 12 130 рублей. Он действует на большей части территории страны. В некоторых регионах, таких как Москва и Московская область, Кемеровская и Мурманская область и др., действует региональный МРОТ. Обратите внимание на то, что региональный МРОТ не может быть ниже федерального.

Если в регионе работодателя применяется районный коэффициент, то он не входит в сумму МРОТа, а считается поверх него.

Ежегодно работодатель обязан индексировать заработную плату сотрудника. ТК РФ не предусматривает никаких требований к порядку индексации зарплат сотрудников коммерческих организаций. Поэтому работодатели имеют право самостоятельно избрать любой порядок и условия индексации. Обратите внимание, если работодатель не проиндексировал заработную плату, но выплачивал (официально) премии сотрудникам, то это не будет считаться нарушением.

Если же премии в организации не предусмотрены, то индексацию необходимо провести, в ином случае будет грозить штраф в размере от 1 000 до 50 000 рублей.

Страховые взносы

Общие тарифы по страховым взносам с ФОТ не изменяются. В 2022 году ставки остаются теми же: 22% – на ОПС; 5,1% – на ОМС; 2,9% – на ОСС. Отчисления по этим страховым взносам производятся в налоговую по месту регистрации. Также необходимо обратить внимание, если выплаты по заработной плате превысили 912 000 руб., то взносы на ОСС платить не нужно, а если выплаты превысили 1 292 000 руб., то на ОПС будет применяться тариф 10%.

По тарифу на страховые взносы на травматизм (НСиПЗ) ставки остаются неизменными и варьируются в зависимости от ОКВЭДа организации. Напомню, что, если у организации, или ИП несколько ОКВЭД, то необходимо определить ОКВЭД по основному виду деятельности и подтвердить его в ФСС.

Некоммерческие и благотворительные организации на УСН оплачивают ставку 20 процентов по страховым взносам до 2024 года.

Льготные тарифы страховых взносов в 2022 году вправе применять компании и ИП, указанные в перечне ст. 427 НК РФ. Это:

- участники «Сколково»;

- авиакомпании;

- резиденты порта Владивосток;

- благотворительные компании на УСН;

- участники свободной экономической зоны Крыма и Севастополя;

- ИТ-компании.

Самозанятые и нерезиденты

Работа с самозанятыми гражданами. В 2019 году новый закон о налоге на профессиональный доход (Федеральный закон от 24.11.2018 № 422-ФЗ) действовал в Москве, в Московской и Калужской областях, Республике Татарстан. С июля 2022 года этот налоговый режим распространят на все регионы страны.

Работодатели могут воспользоваться услугами самозанятого гражданина, но приглашать его вместо своих штатных рабочих (либо уволить штатного рабочего и оформить его как самозанятого) не получится.

Выплаты по договору между физическим и юридическим лицом не попадают под НПД, если между этими лицами в течение последних двух лет были трудовые отношения. Также перечень профессий для самозанятых будет четко определен и зафиксирован.

С 2022 года изменится ставка НДФЛ для нерезидентов. Теперь будет действовать единая ставка – 13%. Также сократится срок фактического нахождения физических лиц в Российской Федерации для приобретения статуса налогового резидента РФ с 183 до 90 дней.

Пособия для работников

С 1 мая 2019 года вступили в силу изменения по выплатам из бюджета ФСС по Постановлению Правительства РФ от 01.12.2018 № 1466, согласно которому пособия должны перечисляться на карты «Мир». В перечень входят следующие виды пособий:

- пособие по беременности и родам;

- пособие по временной нетрудоспособности (в отношении граждан, подвергшихся воздействию радиации);

- единовременное пособие при рождении ребенка;

- единовременное пособие женщинам, вставшим на учет в ранние сроки беременности;

- ежемесячное пособие по уходу за ребенком.

Несмотря на то, что выплаты производятся непосредственно Фондом социального страхования, пакет документов работника предоставляет в ФСС работодатель. Для того, чтобы выплаты были произведены вовремя, необходимо предупредить работника, чтобы он оформил карту «Мир».

Как мы можем заметить, принципы начисления заработной платы остались неизменными, как и основные ставки налогов с фонда оплаты труда. Появление самозанятых граждан в новом юридическом статусе не касаются работодателей. Для юридических лиц самозанятые граждане – контрагенты и ни в коем случае нельзя ими подменять штатных работников.

Ежегодная индексация заработной платы и увеличение МРОТ должны быть привычной процедурой для бухгалтера или ИП с работниками. Для работодателей с работниками-нерезидентами станет проще и удобнее считать НДФЛ.

На комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

МРОТ в 2022 году составит 12 130 ₽. На что он влияет?

С 1 января 2022 года минимальный размер оплаты труда увеличится на 7,5% и составит 12 130 Р . Это на 850 Р больше, чем в 2019 году.

Размер МРОТ влияет на зарплату и некоторые пособия: больничные, декретные и по уходу за ребенком до полутора лет. Повышение МРОТ не означает автоматического увеличения зарплаты, и пособие на детей может не измениться. Но кому-то все же повезет, и доход хотя бы немного вырастет.

Что такое МРОТ

МРОТ — это минимальный размер оплаты труда. То есть та сумма, меньше которой зарплата при полном рабочем времени быть не может. Если даже очень простую и низкоквалифицированную работу человек выполняет 8 часов 5 дней в неделю, ему нужно за месяц начислить не меньше МРОТ.

Еще есть понятие прожиточного минимума. Раньше это были две разные суммы, но их уравняли. Теперь МРОТ с 1 января любого года должен быть равен прожиточному минимуму для трудоспособного населения во втором квартале предыдущего года. При этом МРОТ не может уменьшаться: даже если прожиточный минимум уменьшили — а такое возможно, — минимальный размер оплаты труда с 1 января не изменится.

Минтруд установил прожиточный минимум для трудоспособного населения на 2022 год в размере 12 130 Р . Осталась формальность: закрепить эту сумму в федеральном законе. Госдума его уже приняла, до конца года утвердят окончательно.

Кроме федерального бывает еще региональный МРОТ. Его устанавливают соглашениями о минимальной заработной плате. Такие документы есть в Хакасии, Ярославской области и Москве.

Как МРОТ влияет на зарплату

МРОТ влияет на зарплату примерно 3 млн россиян, а у еще большего числа людей он влияет на пособия. При полном рабочем времени работодатель должен платить своим работникам не меньше минимального размера оплаты труда. Но не федерального, а регионального. А вот регионы уже ориентируются на федеральный уровень: они не могут сделать свой МРОТ меньше общероссийского. А больше — могут.

В некоторых регионах нет соглашения о минимальной зарплате — например в Кировской, Пензенской и Самарской области. Или работодатели к нему не присоединились. Тогда они ориентируются на федеральный МРОТ. В любом случае меньше 12 130 Р в месяц за полный рабочий день нигде платить не должны.

Например, гардеробщица в библиотеке или вахтер в музыкальной школе получали зарплату в размере МРОТ — 11 280 Р в 2019 году. С 1 января 2022 года им должны начислять минимум 12 130 Р в месяц.

Если гардеробщица в библиотеке получала 13 500 Р , ее зарплата может вообще не измениться: она и так больше МРОТ. А если эта гардеробщица — пенсионерка, то и пенсию с 1 января ей не проиндексируют, потому что она работает.

Надбавки. Если в регионе есть районный коэффициент или по должности работнику положены надбавки, их нужно платить сверх МРОТ. Если ваш работодатель говорит, что зарплата с надбавками может быть равна МРОТ, он обманывает или не разобрался.

Неполный день. Если сотрудник работает неполный день или совмещает две должности, платить ему можно и меньше МРОТ. Например, гардеробщица в библиотеке весной работает только до 12 часов дня. Ей платят 7000 Р в месяц. Это хоть и меньше МРОТ, но не нарушение. При неполной занятости в любое время года зарплата может быть меньше минимального размера.

Сверхурочные. Работа в выходные дни или сверхурочно должна оплачиваться дополнительно. В МРОТ эти доплаты входить не должны. Например, работодатель установил гардеробщице оклад 10 000 Р за полный рабочий день. Но иногда просит ее выходить в субботу на несколько часов — и доплачивает за эти переработки до МРОТ. Такой работодатель нарушает закон: за полное время нужно платить МРОТ, а сверхурочные — дополнительно.

Какие пособия зависят от МРОТ

Минимальный размер оплаты труда влияет на несколько пособий и выплат:

- Больничные — по временной нетрудоспособности.

- Декретные — по беременности и родам.

- Детские — по уходу за ребенком до полутора лет.

При расчете этих пособий ориентируются на средний заработок. Его платят за каждый день болезни или декрета. Но иногда у работника средний дневной заработок слишком маленький: меньше 370 Р в 2019 году или 398 Р в 2022. Или его вообще не было в расчетном периоде. Еще работник мог получать больше МРОТ, но нарушить режим лечения или попасть на больничный из-за опьянения. В этих случаях при расчете пособий ориентируются на МРОТ и средний заработок считают исходя из этой суммы.

Например, Елена устроилась на работу после университета в июле 2019 года. Ее зарплата — 20 000 Р в месяц, то есть больше МРОТ. В декабре 2019 года Елена заболела, ей дали больничный на 8 дней. Расчетный период для Елены — 2017 и 2018 годы, но тогда у нее не было дохода. Средний заработок для больничного Елене посчитают исходя из МРОТ в 2017 и 2018 году — и он составит 370,85 Р . Но еще на размер больничного влияет общий стаж. У Елены он меньше пяти лет, поэтому ей заплатят только 60% от среднего заработка за каждый день болезни:

370,85 Р × 8 дней × 60% = 1780,08 Р

В 2022 году при таком же способе расчета Елена получит 1914,19 Р за 8 дней больничного. Если бы Елена работала, а не болела, за тот же период она могла бы получить около 5,5 тысячи рублей.

Такая же ситуация с декретными и детскими пособиями. При расчете минимального среднего заработка нужно ориентироваться на МРОТ.

Например, Юля в декабре 2019 года решила взять отпуск по уходу за ребенком. В этом году у нее была хорошая зарплата — 50 000 Р в месяц. Но в 2017 и 2018 годах Юля работала как ИП, то есть без взносов на социальное страхование. А для расчета среднего заработка в 2019 году нужен доход за 2017 и 2018 годы. 2019 год в расчет не войдет.

Для расчета пособия придется брать МРОТ. И хотя Юля зарабатывала по 50 тысяч в месяц и в 2017, и в 2018, и в 2019 году, ей будут платить не 40% от текущей зарплаты, а 4512 Р — пособие, рассчитанное исходя из МРОТ. Таким работникам, как Юля, может быть выгоднее уходить в отпуск по уходу за ребенком в 2022 году. Тогда 2019 год войдет в расчетный период и может повлиять на размер пособия — Юля сможет получать уже 10 тысяч рублей в месяц. Но даже если не повлияет, пособие все равно вырастет за счет МРОТ — и на первого ребенка составит как минимум 4852 Р .

На фиксированные взносы ИП МРОТ не влияет

До 2018 года индивидуальные предприниматели платили взносы исходя из МРОТ. Была прямая зависимость. В 2018 году ее отменили и установили конкретные суммы минимальных страховых взносов на каждый год. Эти взносы нужно платить, даже если у ИП вообще нет дохода или он совсем небольшой и нерегулярный.

С 2018 года сумма взносов ИП не зависит от МРОТ, иначе с учетом его повышения платить пришлось бы слишком много.

МРОТ – 2022: изменения

С 1 января 2022 года величина МРОТ увеличивается на 850 руб. и составит 12 130 руб. в месяц. На что это повлияет и возможна ли в принципе зарплата ниже МРОТ?

Размер МРОТ в 2022 году

Заявленная сумма в 12 130 руб. в месяц составит 100 % величины прожиточного минимума за 2-й квартал 2019 года. Таким образом, по отношению к предыдущему размеру, установленному годом ранее (11 280 руб.), МРОТ увеличится на 7,5 %.

Известно, что соответствующий законопроект Госдума уже приняла в третьем, окончательном чтении.

Зарплата ниже МРОТ: ответственность и штрафы

Почему важен МРОТ? По многим причинам. Прежде всего, от него зависит заработная плата. Работодатель не имеет права платить сотрудникам, работающим на условиях полного дня, зарплату ниже МРОТ, о чем говорится в ст. 133 ТК РФ: «Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда».

Роструд на своем официальном сайте уточняет, что заработная плата может быть меньше МРОТ, если работник работает в режиме неполной занятости или по совместительству. «Оклад может быть меньше МРОТ. Заработная плата включает в себя кроме оклада компенсационные выплаты, различные надбавки и стимулирующие выплаты ( ст. 129 ТК РФ). Таким образом, с учетом всех надбавок к окладу или поощрений работник получает сумму, большую или равную МРОТ. Если зарплата работника все-таки меньше установленного минимального размера оплаты труда, работодателю необходимо произвести доплату до величины МРОТ».

Работодатель должен понимать, что он сильно рискует, если его работники получают зарплату ниже МРОТ. Трудовая инспекция может оштрафовать его. Согласно ч. 6 ст. 5.27 КоАП РФ, такое нарушение влечет предупреждение или наложение административного штрафа на должностных лиц в размере от 10 000 до 20 000 руб.; на юрлиц — от 30 000 до 50 000 руб.

За повторное нарушение штраф на должностных лиц составляет от 20 000 до 30 000 руб. или дисквалификацию на срок от одного года до трех лет; на юрлиц — от 50 000 до 100 000 руб.

Зарплата меньше МРОТ у совместителя, работающего неполный рабочий день

Эксперты Роструда обращают внимание на то, что при совместительстве оплата труда должна быть не ниже МРОТ, исчисленного пропорционально отработанному времени – в зависимости от выработки или на других условиях, определенных трудовым договором (ст. 285 ТК РФ).

Таким образом, оплата труда совместителю не должна быть ниже МРОТ, исчисленного пропорционально отработанному времени.

Региональный МРОТ

Согласно ст. 133.1 ТК РФ, помимо федерального МРОТ, действующего по всей России, регионы могут устанавливать свой МРОТ. Он определяется с учетом социально-экономических условий и величины прожиточного минимума трудоспособного населения в соответствующем субъекте РФ.

По закону, размер минимальной заработной платы в субъекте РФ не может быть ниже МРОТ, установленного федеральным законом. При этом региональные власти имеют право приравнивать МРОТ к федеральному стандарту или повышать его.

У работодателей есть срок 30 дней, в течение которого они могут направить в трудовой орган письменный отказ о присоединении к региональному соглашению о минимальном МРОТ в конкретном субъекте. Молчание автоматически означает согласие, то есть если они не направляют отказ, то присоединяются к соглашению.

МРОТ в Москве на 2022 год

МРОТ в Москве в размере 20 195 руб. установлен Постановлением Правительства Москвы от 10.09.2019 № 1177-ПП и уже действует с 1 октября 2019 год.

МРОТ в Ленинградской области с 1 января 2022 года

28 ноября 2019 года было заключено Региональное соглашение о минимальной заработной плате в Ленинградской области на 2022 год, в соответствии с которым размер МРОТ здесь установлен на уровне 12 800 руб.

Из этого следует, что месячная зарплата человека, трудящегося на территории Ленинградской области и состоящего в трудовых отношениях с работодателем, в отношении которого действует региональное соглашение, не может быть ниже размера МРОТ в Ленинградской области, если этот человек полностью отработал за этот период норму рабочего времени и выполнил нормы труда.

В связи с увеличение МРОТ нередко возникает вопрос об индексации зарплаты — является ли она обязательной? Об этом мы ранее писали в статье «Индексация заработной платы: право или обязанность работодателя?».

МРОТ при установлении зарплаты для работников филиала ООО

Нередки ситуации, когда ООО зарегистрировано в одном субъекте РФ, а его работники трудятся в филиале ООО в другом субъекте. На какой МРОТ в данном случае ориентироваться при установлении зарплаты филиальным сотрудникам?

Законно в этом случае устанавливать зарплату с учетом МРОТ, установленного в субъекте, где находится филиал ООО.

Вы ИП и не разбираетесь в бухгалтерии? Электронный бухгалтер подготовит за вас отчётность и посчитает налоги, поможет с выставлением счетов и других документов.

Как было указано выше, в субъектах МРОТ может устанавливаться региональным соглашением. В соответствии с ч. 2 ст. 133.1. ТК РФ размер МРОТ в субъекте РФ может устанавливаться для работников, осуществляющих деятельность на территории соответствующего субъекта РФ, за исключением работников организаций, финансируемых из федерального бюджета.

Иностранцы и зарплата не ниже МРОТ

Стоит отметить, что на иностранных граждан, так же как и на россиян, распространяются положения трудового законодательства о выплате заработной платы не ниже МРОТ. Об этом свидетельствует ст. 11 ТК РФ.

Более того, Постановление Правительства РФ от 24.03.2003 № 167 уточняет, что принимающая сторона обязана обеспечить иностранного работника заработной платой в размере не меньше МРОТ.

МРОТ и северные надбавки, районные коэффициенты

В МРОТ, установленный федеральным законом, северные надбавки и районные коэффициенты не включаются. Они начисляются сверх МРОТ.

В частности, о том, что труд работников, занятых на работах в местностях с особыми климатическими условиями, оплачивается в повышенном размере, указывает ч. 2 ст. 146 ТК РФ.

Оплата труда в районах Крайнего Севера и приравненных к ним местностях осуществляется с применением районных коэффициентов и процентных надбавок к зарплате (ст. 315 ТК РФ).

Индексация зарплаты 2022: проводить или нет

Все работодатели обязаны индексировать заработную плату работников. По Трудовому кодексу индексацию обязаны проводить все предприятия, в том числе и не относящиеся к бюджетной сфере.

Весной 2019 года мы провели опрос на тему индексации зарплат, который показал, что в прошлом году от индексации заработной платы отказались 70% компаний. Среди проголосовавших и не проводивших индексацию были и бюджетники, которые, обязаны индексировать заработную плату. Сколько предприятий проведут индексацию в 2022 году, мы узнаем чуть позже.

Индивидуальные предприниматели и коммерческие организации производят индексацию в порядке, который должен быть установлен в коллективном либо трудовом договоре, в соглашении либо в другом локальном акте организации.

Индивидуальные предприниматели и коммерческие организации производят индексацию в порядке, который должен быть установлен в коллективном либо трудовом договоре, в соглашении либо в другом локальном акте организации.

Индексация обязательно должна быть предусмотрена в документах компании. Если вы это не сделаете, сотрудник может обратиться с жалобой в трудовую инспекцию или иной контролирующий госорган. Тогда, штрафа избежать будет очень сложно.

Ранее по это теме:

Индексацию можно провести частично

Проиндексировать заработную плату можно частично. Но, будьте внимательны! Что имеется ввиду? Если в вашей компании заработная плата разделена на оклад и премии, вы можете увеличить только оклад. То есть, нужно проиндексировать те выплаты, которые установлены системой оплаты труда: повысить оклад, а премиальную часть не повышать.

Индексация зарплаты для всех одна

Если вы проводите индексацию заработной платы, повышать зарплату нужно всем работникам на одинаковый для всех коэффициент.

Проиндексировать оклад работникам на одинаковых должностях, на разные коэффициенты закон запрещает.

Такие действия будут расценены контролирующими органами, как дискриминация. Дискриминация при установлении и изменении условий оплаты труда запрещена в соответствии с частью 2статьи 132 Трудового кодекса РФ.

Если вам нужно повысить кому-то зарплату, это можно сделать и без привязки к индексации. Кроме того, можно добавить премии и установить более выгодные условия начисления премий.

В любом случае, не путайте понятия индексация и повышение зарплат. На вопросы контролера провели индексацию или нет, нужно дать простой ответ: провели (или не провели по такой-то причине).

Как часто нужно проводить индексацию

Периодичность индексации заработной платы законодательством не установлена. В статье 134 Трудового кодекса РФ говорится лишь о том, что нужно проводить индексацию в связи с ростом потребительских цен.

Чтобы не возникало никаких претензий на этот счет ни со стороны Трудинспекции, ни со стороны налоговиков: индексацию заработной платы можно проводить один раз в год.

На сколько оштрафует за отказ от индексации заработной платы в 2022 году

Сам по себе отказ от индексации заработных платит грозит работодателям небольшими штрафами за игнорирование роста потребительских цен по данным Росстата. Штрафы существенно ниже расходов компании на индексацию.

Штрафы установлены статьей 5.27 КоАП РФ и составляют:

для компаний – от 30 000 до 50 000 руб.

для руководителя – от 1 000 до 5 000 руб.

За повторное нарушение должностное лицо могут оштрафовать на сумму от 10 000 до 20 000 рублей или дисквалификацией на срок от одного года до трех лет. Организацию за повторное нарушение могут оштрафовать на сумму от 50 000 до 70 000 рублей.

Обратите внимание, что сотрудники Роструда считают, что даже если на законодательном уровне порядок индексации заработной платы не установлен, это не освобождает работодателей от обязательств её проведения.

Такого же мнения придерживаются и налоговики. По итогам проверки они могут попытаться обязать фирму пересчитать зарплату работников с учетом инфляции, доплатить НДФЛ и страховые взносы в бюджет. Последние (налоги и взносы) гораздо больше интересует фискалов чем экономические возможности организации.

Но, поскольку решения о доначислении заработной платы принимаются в судах в судах, вопрос, кто выиграет компания или налоговики – неоднозначный. В организации постоянно происходит ротация персонала, увольнения и прием на работу, повышение зарплаты отдельным сотрудникам, начислений премий и бонусов и так далее. Чаще всего, коммерческое предприятие всегда находит грамотное экономическое обоснование совей позиции для суда.

За отказ от индексации оштрафуют один раз, а не за каждого работника

Штраф за отказ от индексации заработной платы не зависит от количества работников.

Организацию не могут оштрафовать за отказ индексировать зарплату по каждому работнику отдельно. Штраф может быть назначен как за одно правонарушение.

Действующее законодательство исключает назначение нескольких наказаний, выявленных в рамках одной проверки соблюдения трудового законодательства, за однотипные правонарушения.

Согласно проведенному нами опросу, индексацию в 2019 году не провели около 70% компаний. В том числе и бюджетники, которые, казалось бы, обязаны индексировать заработную плату.