Возможно ли посадить человека в тюрьму за неуплату кредита

По образованию я юрист, но до работы по своей профессии долгое время был следователем по особо важным делам. Через меня проходили люди, которые рисковали оказаться за решеткой из-за неуплаты кредита. В сегодняшней статье я расскажу о том, могут ли вас посадить за неуплату кредита и дам ответы на другие вопросы. Надеюсь изложенная информация поможет вам не наделать ошибок в будущем.

Тюрьмы для должников остались в прошлом и сегодня людей не сажают только потому, что они не оплачивают долги или не платят по счетам. Однако бывают ситуации, когда неплательщик действительно может попасть за решетку.

Неплательщик умышленно нарушает постановление суда

Суд может постановить отбытие тюремного заключения, если гражданин преднамеренно нарушает его постановления.

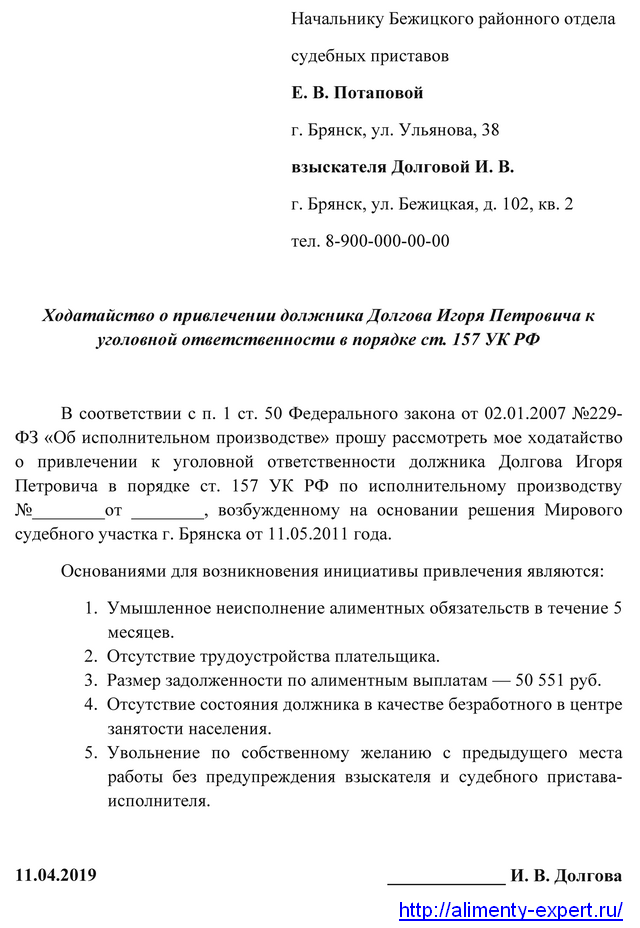

В контексте долга это связано с выплатами алиментов по решению суда. При этом если лицо, получающее пособие на ребенка (например, ваша бывшая жена), запрашивает судебное слушание из-за неуплаты алиментов, и судья считает, что отец мог бы заплатить, но не сделал этого, суд может назначить тюремное заключение.

Примечание: если вы можете заплатить какую то часть своей задолженности и организовать стабильные платежи, у вас, скорее всего, получится избежать тюремного заключения — судья увидит выплаченные деньги и оставит вас на свободе, поскольку системе выгоднее, чтобы вы работали. Однако если человек продолжит отказываться от уплаты, ему грозит тюремный срок.

Могу ли я попасть в тюрьму за неуплату кредита?

Скорее всего, нет. При этом кредиторы не могут позвонить в полицию и попросить арестовать вас, потому что вы не провели платеж. Даже если вы наберете долги на тысячи рублей и не заплатите ни копейки в течение шести месяцев, вас все равно не смогут арестовать.

Единственный «способ», с помощью которого вы могли бы попасть в тюрьму за непогашение кредита, — это использовать чужой паспорт для взятия кредита. Такое действие называется кредитным мошенничеством.

При этом вам могут угрожать коллекторы, поскольку понимают, что вы скорее всего не знаете законов. Но они не могут способствовать аресту, потому что вы не оплатили какой-то кредит. Также они не могут поместить вас в черный список банка, забрать ваш дом или другое имущество.

Худшее, с чем вы обычно сталкиваетесь в случае неуплаты кредита , — это штрафы и пошлины. Но для этого:

- Кредитор должен судиться с вами в гражданском суде.

- Затем ему нужно сделать все, чтобы судья вынес решение в его пользу (кредитору необходимо доказать, что вы должны ту сумму, которую он назвал).

Помните, что судья никогда не назначит тюремное заключение и даже не посадит вас на испытательный срок за неуплату кредита и самое худшее, что может случиться — вас заставят вернуть долг.

За какой долг вы можете сесть в тюрьму?

Есть только два типа долгов, за которые россияне могут попасть в тюрьму — это налоги (уклонение от уплаты налогов является серьезным преступлением, которое может закончиться тюремным заключением) и алименты.

Если вам приходится выплачивать алименты, чтобы поддерживать своих детей, и вы пытаетесь уклониться от своей законной обязанности, или не предпринимаете усилий для ее выполнения, то рискуете сесть в тюрьму.

Кстати наиболее распространенный метод, используемый муниципалитетами для наказания нерадивых отцов-должников, заключается в том, чтобы привлечь их к ответственности за «неуважение к суду». Также на человека могут быть наложены другие связанные обвинения, такие как дезертирство или оставление ребенка.

Какие еще типы долгов могут привести к тюремному заключению?

Некоторые виды долгов могут привести к тому, что вы попадете в тюрьму, если не заплатите, например:

- Уголовные штрафы.

- Муниципальный налог.

- Деловые тарифы.

- Задолженность по содержанию детей (уже названые алименты).

Но даже с такими типами долгов тюрьма возможна только в крайнем случае, если вы проигнорировали несколько платежей или наотрез отказались платить.

При этом за большинство долгов вас скорее всего не посадят по причине неуплаты. Эти долги включают в себя:

- овердрафты;

- кредитные карты;

- кредитование;

- каталоги;

- задолженность по ипотеке или арендной плате;

- задолженность по коммунальным платежам;

- долги по рассрочке.

Примечание: один из способов защитить себя от преследований и незаконных угроз — «всегда записывать любые звонки от коллекторов.

Существуют ли ситуации, когда другие долги могут привести к тюремному заключению?

Если вы неоднократно игнорировали письма, которые направляет судья, к вам домой могут отправить судебного пристава, чтобы доставить вас в суд, и вас могут оштрафовать или отправить в тюрьму на срок до 14 дней. При этом штраф или тюрьма — это наказание за нарушение инструкций суда, а не за сам долг.

Важно: за исключением некоторых видов долгов, упомянутых выше, любые слова кредитора о том, что вас отправят в тюрьму за неуплату, не соответствует действительности, и если вам угрожают, напишите заявление в полицию.

Какое наказание за неуплату кредита в России?

Большинство граждан в наше время имеет один или сразу несколько оформленных кредитов. Иногда, в силу различных причин, заемщик лишается работы и привычного заработка, и тогда выплаты по кредиту прекращаются, а задолженность начинает расти как снежный ком. Если должник игнорирует предупреждения, не считает нужным появиться в банке и дать объяснения, не предпринимает попыток получения отсрочки, то кредитующие организации вправе обратиться в судебные инстанции для взыскания накопившейся задолженности.

При таком развитии событий многих должников начинает волновать вопрос: могут ли посадить за неуплату кредита или все обойдется выплатой штрафа? О том, насколько это реально, мы сегодня и поговорим.

Чем грозит неуплата кредита: что может сделать банк?

Наказание за неуплату кредита зачастую приводит к применению штрафных санкций, которые сразу прописываются в договоре кредитования. Если обязательства по возврату средств не выполняется в установленные соглашением сроки, то банк имеет полное обращаться с иском в суд. Судебный орган после рассмотрения иска может принять одно из возможных решений: удовлетворить требования полностью либо частично.

Когда банки подают в суд?

Суммы просрочки, из-за которых банк может подать в суд, могут быть разными, поскольку основания для обращения прямо прописаны на уровне законодательства – невыполнение обязанностей по договору. Зачастую кредитной организации обращают внимание не только на конкретную сумму задолженности, но и на сроки просрочки, также начисленные по просрочке пени.

Обычно, когда клиент банка задерживает выплату на сумму меньше 100 000 рублей, финансовое учреждение обращается в службу безопасности или к коллекторам, однако по закону банковская организация может обратиться в суд уже через день после наступления просрочки. На практике банки поступают несколько иначе – сначала они звонят с предупреждениями и напоминаниями. Данные меры направлены на урегулирование спорной ситуации с должником без привлечения третьей стороны.

Только если переговоры не приносят результатов, спустя некоторое время (обычно 5-6 месяцев) банки подают на должника в суд. Но и для кредитной организации судебное разбирательство чаще всего также не сулит ничего хорошего, поскольку оно будет связано со значительными тратами – банку придется оплачивать услуги юристов, нотариусов и прочих специалистов, которые будут работать с нерадивыми клиентами.

Может ли банк арестовать пенсию?

Если пенсионер имеет неоплаченный долг по кредиту, его банковский счет могут арестовать. При этом данные санкции распространяются на все денежные средства, которые поступают из Пенсионного Фонда. В таком случае пенсионер рискует остаться без средств к существованию. Чтобы этого не произошло, должник обязан заранее предупредить пристава о целевом назначении банковского счета.

По закону пенсионные выплаты могут удерживаться лишь частично, а размер списаний со счета не должен превышать 50%. Однако на практике иногда данный показатель увеличивается до 70%. Происходит это когда возникает необходимость возместить потерпевшему лицу моральный ущерб или вред, причиненный здоровью.

При этом инициировать подобные меры имеет право только судебная инстанция. Все действия такого рода банк выполняет по запросу судебных приставов, после рассмотрения дела в суде и положительного решения в пользу истца.

Может ли банк отобрать квартиру?

Несоблюдение графика платежей по кредиту является одной из самых распространенных причин изъятия жилья у заемщика. Когда банк вынужден изыскивать возможность для возврата денежных средств должника, чаще всего он обращается в суд.

После рассмотрения дела и вынесения положительного решения по нему судебные приставы имеют право изъять имущество должника, в том числе и его квартиру. При этом присутствуют определенные условия изъятия подобного имущества. Кроме того, такие серьезные санкции банковские организации предъявляют обычно к злостным нарушителям кредитного договора, то есть к тем гражданам, которые в течение длительного времени не оплачивали кредит, игнорировали требования банка, и долг у которых превышает сумму в 1 000 000 рублей.

Что могут сделать приставы?

Изъятием имущества у должника занимаются судебные приставы. После конфискации они реализуют его для того, чтобы покрыть убытки банком.

Что могут описать приставы в квартире?

Описать и изъять за неуплату приставы могут следующее.

- Любые денежные поступления должника (зарплату, проценты депозитных счетов, стипендию, поступление на расчетный счет). Если должник является зарплатным клиентом, при возникновении просрочек банк в одностороннем порядке имеет право забирать часть его заработной платы.

- Любые объекты владения – недвижимое и движимое имущество, право на владение им, ценные бумаги.

- Предметы быта – ценную технику, посуду, хозяйственные принадлежности.

- Драгоценные металлы, в том числе ювелирные украшения, слитки, серебряные и золотые монеты.

- Животных – скаковые породы лошадей, рабочий скот и т.д.

Судебные приставы не имеют права изымать у должника следующие категории вещей:

- средства личной гигиены;

- инструменты заработка (данный пункт не распространяется на транспортные средства, которые являлись залогом по кредиту);

- мебель, одежду и обувь;

- пособия, выплачивающиеся на содержание детей недееспособных, граждан, выплаты по потере кормильца.

Могут ли подать в розыск?

Если должник перестал выходить на связь с кредитной организацией, тогда банк чаще всего сразу составляет исковое заявление в суд, особенно, когда дело касается крупных сумм. Подавать в розыск самостоятельно банк не может, поскольку это не входит в его компетенцию, а действия службы безопасности кредитной организации официально не считаются взысканием.

Взыскивать долг имеет право по закону исключительно служба судебных приставов, специалисты которой также могут объявлять должника в розыск после получения решения суда и занесения данных должника в реестр розыска по исполнительным делам.

Данное мероприятие проводится исключительно в порядке гражданского судопроизводства. Такие структуры как полиция, прокуратура ко всем мерам, которые могут быть применимы по отношению к проблемному заемщику, отношения не имеют.

Под розыском в ходе исполнительного производства подразумеваются действия сотрудников ФССП, направленные на установление местонахождения должника и его имущества. При этом судебные приставы способны использовать сведения, которые были получены в результате осуществления частной детективной деятельности.

Могут ли арестовать единственное жилье?

После получения решения суда сотрудники ФССП не имеют права забирать у должника единственное жилье, в котором круглый год проживают он сам и его семья. Приставы также не могут арестовать участок, на котором располагается дом, который является единственным местом проживания кредитополучателя. Исключением из этого правила является недвижимое имущество, которое было оформлено в банке в качестве залога или предоставленное заемщику по договору социального найма.

В любых других случаях, когда у должника есть несколько объектов недвижимости, на любой из них может быть наложен арест, но при этом сумма имеющейся задолженности должна быть сопоставима со стоимостью недвижимости. При больших долгах сотрудники ФССП могут изъять квартиру и предоставить недобросовестному заемщику жилое помещение с меньшей площадью и менее комфортными условиями проживания.

Могут ли забрать автомобиль?

Владельцам транспортных средств следует понимать, что при крупной задолженности на машину будет наложен арест. Это означает, что хозяин автомобиля будет ограничен в правах на собственное имущество, не сможет ездить на машине, продать или подарить ее другому лицу.

Есть ли уголовная ответственность?

Для того чтобы избежать подачи иска в суд с соблюдением всех необходимых процедур, кредиторы часто прибегают к угрозам в адрес должника. В частности, сотрудники службы безопасности могут утверждать, что привлекут заемщика к уголовной ответственности. А граждане, которые не знают тонкостей законодательства, часто принимают на веру слова сотрудников банка.

Между тем, законодательством предусмотрено несение уголовной ответственности не за формирование долга как такового, а за мошенничество при подаче заведомо ложных документов на этапе получения кредита. Также УК РФ предусматривает ответственность за злостное уклонение от обязательств плательщика по уже принятому в отношении должника решению суда (статья 159, 165, 177 УК РФ).

Если следствием не было установлено мошенничество или преднамеренный обман заемщика на стадии оформления кредита, то должник не будет нести уголовную ответственность за накопление долга.

Могут ли за долги посадить в тюрьму?

В Российской Федерации посадить в тюрьму за неуплату кредита могут только по статье 159. 1 УК РФ («мошенничество в сфере кредитования»). Поэтому зачастую угрозы банков или коллекторов – это не более чем способ давления на должника. Исходя из судебной практики, для того, чтобы инкриминировать данную статью за неуплату, необходимо доказать факт умысла с целью хищения или сам факт хищения.

Тем не менее, по статье 159. 1 УК РФ привлекают граждан довольно часто. Типичная ситуация привлечения следующая.

- Предоставление кредитору ложных сведений о залоге или ином обеспечении, уровне зарплаты (завышен ежемесячный доход), месте регистрации или месте работы. Считается, что предоставление любого рода ложных сведений, которые повлияли на принятие положительного решения по выдаче кредита, является заведомо мошенническими действиями.

- Оформление кредитов/займов по чужим документам или с использованием чужих личных данных.

- Реализация групповых мошеннических схем.

Статья 159. 1 УК РФ включает несколько составов преступлений, которые различаются квалифицирующими признаками и тяжестью наказания.

- Простой состав. Подразумевает обман кредитной организации, получение денег и их невыплату. По данной статье лишение свободы не предусмотрено, однако должник может получить арест до 4 месяцев, штраф или принудительные работы.

- Часть вторая. Групповое преступление, которое совершено по предварительному сговору. Подразумевает случаи незаконного получения кредита созаемщиками.

- Часть третья. Преступление, совершенное с использованием служебного положения (сотрудниками банка) в крупном размере – от 1500000 рублей.

- Часть четвертая. Преступления, предусмотренные 1-3 частью, совершенные организованными группами или в особо крупном размере (от 6000000 рублей).

По части 2-4 предусматриваются санкции по мере увеличения тяжести преступления – от 4 до 10 лет лишения свободы. Сроки давности у данных преступлений – до 10 лет.

Что будет, если человека посадили в тюрьму, а у него кредит?

Привлечение к уголовной ответственности не способно ограничивать гражданскую и гражданско-процессуальную дееспособность заемщика. Он по-прежнему отвечает по приобретенным долговым обязательствам и всем своим имуществом по выплатам по кредиту. На практике осужденный может поручить выплачивать денежные средства за него родственникам или же попросить банк о рассрочке или рефинансировании.

Лишение свободы не может выступать основанием для завершения гражданско-правовых обязательств. Если заемщик допустил просрочку при выплате, то с него, помимо суммы задолженности, взыскивается штраф, а при значительной сумме просрочки кредитор вправе обратиться в суд. Родственники не несут ответственности за должника, однако взыскание может быть осуществлено с доли совместного имущества.

Таким образом, в большинстве случаев уголовную ответственность за неуплату кредита гражданина нести не будет. Тем не менее, заемщику следует понимать, что последствия его действий все равно будут для него негативными. В случае халатности и уклонения от внесения обязательных платежей, заемщик может потерять денежные накопления, все вклады, имущественные права и даже собственное жилье.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

Могут ли посадить за неуплату кредита в тюрьму?

В России посадить в тюрьму за неуплату кредита могут по ст. 159.1 УК РФ – за мошенничество в сфере кредитования. Но очень часто угрозы банков или коллекторов – не более чем угрозы и способ давления на должника. Чтобы, как говорят в народе, «пришить» эту статью, нужен умысел на хищение, сам факт хищения и специфический способ его совершения – предоставление заведомо ложных (недостоверных) сведений. Доказать это бывает крайне сложно. Кроме того, подавляющее большинство должников не платят кредит не потому, что хотят оставить себе деньги банка, а потому что не могут погашать долг из-за финансовых проблем. Такая ситуация – самая распространённая. И здесь, как правило, нет никакого состава преступления.

В России посадить в тюрьму за неуплату кредита могут по ст. 159.1 УК РФ – за мошенничество в сфере кредитования. Но очень часто угрозы банков или коллекторов – не более чем угрозы и способ давления на должника. Чтобы, как говорят в народе, «пришить» эту статью, нужен умысел на хищение, сам факт хищения и специфический способ его совершения – предоставление заведомо ложных (недостоверных) сведений. Доказать это бывает крайне сложно. Кроме того, подавляющее большинство должников не платят кредит не потому, что хотят оставить себе деньги банка, а потому что не могут погашать долг из-за финансовых проблем. Такая ситуация – самая распространённая. И здесь, как правило, нет никакого состава преступления.

Практика привлечения к ответственности по ст. 159.1 УК РФ

Нельзя сказать, что ст.159.1 УК РФ – «не рабочая». Привлекают по ней довольно-таки часто, но массового характера уголовная ответственность за мошенничество в сфере кредитования не приобрела.

Типичные ситуации привлечения к уголовной ответственности по ст. 159.1 УК РФ – когда наблюдается совокупность следующих обстоятельств:

- При оформлении микрозайма (банковского, товарного кредита) предоставлены ложные (недостоверные) сведения о залоге или ином обеспечении, об уровне зарплаты (завышен ежемесячный доход), о месте работы (названо бывшее место работы или первое попавшееся) и (или) о месте регистрации (прописки). В целом считается, что предоставление любого рода ложных (недостоверных) сведений и документов, которые были запрошены и повлияли на принятие положительного решения о выдаче кредита, – достаточное условие для подтверждения неправомерности действий заемщика.

- Заемщик фактически получил кредитные средства – наличными, переводом на свой счет (карту) или в виде оформленной кредитной карты. Если деньги не получены, но мошеннические действия для этого предприняты, их могут квалифицировать как покушение на хищение.

- У заемщика изначально (при оформлении кредита) не было цели его возвращать, и он этого не делал.

Среди отдельных ситуаций из судебной практики:

- оформление кредитов по чужим документам (паспорту) и (или) с использованием чужих персональных данных;

- совершение хищений сотрудниками банков путем оформления кредитов на подставных лиц, ничего не подозревающих клиентов банка (МФО) или в сговоре с заемщиками;

- реализация групповых мошеннических схем, что обычно сопряжено с неоднократными хищениями и крупными объемами похищенных денежных средств.

Исходя из практики, можно уверенно сказать, что людей, которые оформили кредит, начали погашать долг, но потом не смогли рассчитываться в силу ухудшения финансового положения, к уголовной ответственности не привлекают.

Здесь имеют место сугубо гражданские правоотношения: есть нарушение кредитного договора и основания для взыскания задолженности, но нет состава преступления.

За что и какая ответственность грозит

Статья 159.1 УК РФ – это четыре состава преступления, различающиеся квалифицирующими признаками и тяжестью наказания:

- Первая часть – простой состав. Чтобы привлекли по этой части достаточно в одиночку обмануть кредитную организацию, получить и не вернуть деньги.

- Вторая часть – групповое преступление, совершенное по предварительному сговору. Сюда относятся случаи незаконного получения кредита (займа) созаемщиками или реализация мошеннической схемы несколькими лицами, которые необязательно лично получали кредитные средства.

- Третья часть – преступления, предусмотренные ч. 1 или ч. 2, но совершенные с использованием служебного положения, например, сотрудником банка, и (или) в крупном размере (1,5 млн рублей).

- Четвертая часть – преступления, предусмотренные 1-3 частями, совершенные организованной группой и (или) в особо крупном размере (6 млн рублей).

По первой части лишение свободы в качестве наказания не предусмотрено. Максимум – арест до 4 месяцев. Но, как правило, дают штраф либо исправительные, обязательные или принудительные работы. Дать реальный срок могут только по ч.ч.2-4 ст. 159.1 УК РФ, при этом санкция по мере увеличения тяжести преступления возрастает – от 4 лет лишения свободы (максимум по части 2) до 10 лет лишения свободы (максимум по части 4).

Чего реально нужно бояться при проблемах с выплатой кредита

Многие заемщики опасаются уголовной ответственности только потому, что при оформлении займа или кредита действительно предоставили неточную, ошибочную или даже ложную информацию. Есть практика, когда заемщик завышает доход, сознательно умалчивает о некоторых сведениях, искажает их – все ради получения кредита на более выгодных условиях или в большем размере, чем мог бы получить.

Многие заемщики опасаются уголовной ответственности только потому, что при оформлении займа или кредита действительно предоставили неточную, ошибочную или даже ложную информацию. Есть практика, когда заемщик завышает доход, сознательно умалчивает о некоторых сведениях, искажает их – все ради получения кредита на более выгодных условиях или в большем размере, чем мог бы получить.

Такие факты не повлекут уголовной ответственности, если не было цели получить деньги и не возвращать их, если кредит начал погашаться, а отказ платить по нему вызван ухудшением финансового состояния заемщика. Но в таких ситуациях нужно помнить, что кредитор может потребовать досрочного погашения кредита – условия этого прописываются в договоре. Здесь легко оказаться в ситуации крупного должника, вынужденного быстро вернуть все деньги и проценты.

Сажают ли в тюрьму за долги по кредитам?

По состоянию на 2022 год задолженность россиян перед банками превышает 12 трлн. рублей. Цифра внушительная, но в целом отражает все долги, даже там, где кредиторы добросовестно исполняют свои обязательства.

По состоянию на 2022 год задолженность россиян перед банками превышает 12 трлн. рублей. Цифра внушительная, но в целом отражает все долги, даже там, где кредиторы добросовестно исполняют свои обязательства.

Злостных же неплательщиков, а также тех, кто по уважительным причинам больше не может справляться с лавиной все растущих долгов тоже немало. Те, кто намеренно уклоняется от возврата денежных средств, должны осознавать последствия от избрания подобной линии поведения.

Санкции могут быть самыми разнообразными в зависимости от сложности ситуации. Но сегодня рассмотрим волнующий некоторых людей вопрос – «Могут ли посадить в тюрьму за неуплату кредита?».

Должники могут пережить процедуру реструктуризации, попытаться оспорить договор займа, если к тому есть основания, принять решение объявить себя банкротом (вариант не для всех) и т.д.

А вот возможно ли привлечение к уголовной ответственности с последующим лишением свободы – об этом никто практически не задумывается.

Буква закона

Отношения в сфере кредитно-денежных отношений между заемщиками и кредиторами регулируются несколькими статьями закона.

Ответственность за неисполнения взятых на себя заемщиком обязательств прописана в статье 395 Гражданского кодекса РФ (глава 25 ГК РФ – ответственность за нарушение обязательств).

Привлечь же к уголовной ответственности могут по 4 статьям УК РФ:

По всем статьям предусмотрено наказание вплоть до лишения свободы. Но виновные могут отделаться ограничением свободы, штрафами, всевозможными работами.

По всем статьям предусмотрено наказание вплоть до лишения свободы. Но виновные могут отделаться ограничением свободы, штрафами, всевозможными работами.

Несмотря на суровость наказаний, простым должникам, которые взяли кредит честным путем и не могут более выплачивать заемные средства по объективным причинам бояться нечего.

Все, что может сделать кредитная организация после того, как все методы воздействия будут перепробованы, – это обратиться в суд с требованием о взыскании задолженности и уплате процентов.

Дальнейшие шаги будут направлены на арест имеющегося имущества и его реализацию с целью возмещения убытков банку и т.д.

О чем же тогда идет речь в 4-х обозначенных выше статьях? Могут ли посадить, если не платить кредит?

Статья 159.1 УК РФ

Первая статья называется «Мошенничество в сфере кредитования». Наказание по ней – штраф, все виды работ, ограничение свободы и арест (если человек действовал самостоятельно).

Первая статья называется «Мошенничество в сфере кредитования». Наказание по ней – штраф, все виды работ, ограничение свободы и арест (если человек действовал самостоятельно).

Тяжесть наказания меняется в зависимости от характера преступления: был ли мошенник один или он действовал в составе группы, совершил ли он противоправные действия, пользуясь служебным положением и т.д.

Случаи, когда лишают свободы:

- Махинации совершены группой из нескольких человек, предварительно договорившихся об этом – до 4 лет лишения свободы с дополнительным наказанием в виде ограничения свободы;

- Преступные действия осуществлены лицом с использованием служебного положения – до 6 лет лишения свободы с дополнительным наказанием в виде штрафа и ограничения свободы;

- Преступление совершено организованной группой или имеет место хищение денег в особо крупном размере – лишение свободы до 10 лет со штрафом до миллиона или без, либо ограничением свободы. За какую сумму по кредиту могут посадить в тюрьму? Крупный размер –это стоимость имущества, равная 1.5 млн. руб.

Лишение свободы наступает по статье и в случаях, если человек злостно уклонялся от выполнения принудительных работ или нарушал требования при ограничении свободы.

В любом случае, возможность привлечения к ответственности наступает только в случаях, когда заемщик получил денежные средства обманным путем – предоставил поддельные документы, сообщил недостоверные/ложные сведения и т.д.

Статья 165 УК РФ

Статья 165 предусматривает наказание за причинения имущественного ущерба, спровоцированного обманом или злоупотреблением доверием.

Статья 165 предусматривает наказание за причинения имущественного ущерба, спровоцированного обманом или злоупотреблением доверием.

Под имущественным ущербом понимаются, в том числе, и недополученные денежные средства. Отличие статьи от предыдущей – в отсутствии признаков хищения.

Возбудить уголовное дело с последующим определением должника в «места не столь отдаленные» могут, если соблюдены условия:

- Причинен крупный или особо крупный ущерб;

- Отсутствуют признаки хищения;

- Деяние совершено организованной группой лиц или группой лиц по сговору.

Крупный ущерб для этой статьи – 250000 рублей и выше (лишение свободы сроком до 2 лет). Особо крупный – 1 млн. руб. (лишение свободы сроком до 5 лет). Это именно то, за какую сумму по кредиту могут посадить в тюрьму.

Если деньги были получены без нарушения закона – проблем не будет, и никто не станет возбуждать уголовное дело.

Статья 176 УК РФ

Название статьи – «Незаконное получение кредита». Это именно тот случай, когда без проблем могут привлечь к ответу, только не обычных граждан, а руководителей организаций или ИП.

Название статьи – «Незаконное получение кредита». Это именно тот случай, когда без проблем могут привлечь к ответу, только не обычных граждан, а руководителей организаций или ИП.

Ответственность наступает за получение кредита или льгот при его выдаче по предоставленным сведениям ложного характера (о финансовом состоянии или хозяйственном положении) и при условии, что причинен крупный ущерб ( от 1.5 млн. руб.).

Максимальная мера наказания – лишение свободы сроком до 5 лет.

На тот же срок могут лишить свободы если:

- Имеет место получение целевого госкредита;

- Получение этого кредита – незаконно;

- Кредит используется не по назначению;

- Причинен крупный ущерб гражданам, государству, организациям.

Статья 177 УК РФ

Наиболее распространенная статья, на которую ссылаются представители микрофинансовых организаций, а также некоторых банков. Оснований для опасений нет, если вы – не злостный уклонитель.

Наиболее распространенная статья, на которую ссылаются представители микрофинансовых организаций, а также некоторых банков. Оснований для опасений нет, если вы – не злостный уклонитель.

Речь в статье идет о тех, на кого был подан иск в суд за долги в крупном размере. Это могут быть как обычные граждане, так и руководители организации.

Если дело уже дошло до суда, он обязал ответчика возместить ущерб, а последний в свою очередь злостно уклоняется от обязательств – к нему будет применено наказание вплоть до лишения свободы на срок до 2 лет.

Злостность уклонения подразумевает то, что у должника есть деньги для погашения долга, тем не менее, он не желает с ними расставаться.

Таким образом, проанализировав 4 статьи Уголовного кодекса можно сделать вывод, что лишение свободы в отношении честных должников невозможно. Это же касается вопроса «Могут ли посадить за неуплату кредитов в нескольких банках?».

Независимо от количества организаций, которым должник обязан возместить убытки, наказание в виде лишения свободы применяется только в отношении недобросовестных заемщиков, которые имеют прямой умысел причинить ущерб своими действиями.

Видео: Уголовная ответственность за неуплату кредита

Сажают ли в тюрьму за долги по кредитам и могут ли отправить за решетку за единичную неуплату?

Могут ли посадить в тюрьму за неуплату кредита?

Этот вариант развития событий возможен, как крайний.

Обычно все решается без тюремного заключения.

Хотя, зачастую, коллекторы и угрожают должнику, следует помнить, что уголовная ответственность по неуплате наступает только по решению суда.

Она наступает, если истец через суд докажет о том, что кредит брался без цели вернуть его.

При каких обстоятельствах возможно тюремное заключение?

Сажают ли в тюрьму за долги по кредитам?

Сажают ли в тюрьму за долги по кредитам?

Тюремное заключение возможно только тогда, когда в судебном порядке будет доказано, что должник не собирался возвращать банку денежные средства.

При этом решение принимается в судебном порядке. Также должен иметь место целенаправленный обман кредитора.

Обычно договор составлен с изначально искаженными данными.

Ни при каких других обстоятельствах не может быть уголовного наказания, которое предусматривает тюремное заключение.

Законные основания для привлечения к уголовной ответственности в случае отсутствии выплат

Законным основанием для возникновения уголовной ответственности является только тот случай, в котором дебитор не собирался возвращать заемные средства. Этот факт должен быть доказан в судебном порядке. При этом договор должен быть составлен некорректно.

Как действует банк или коллекторы?

Действия банковских служащих

Меры, принимаемые банком, различны в зависимости от того, какой срок задолженности. В течение первых трех месяцев заемщик будет начислять штрафы и пени, а также неустойки. Они будут расти с каждым днем. Также с дебитором будет работать служба взыскания, которая попытается его образумить.

Меры, которые обычно предпринимает кредитор:

- Выписать штраф.

- Выписать неустойку.

- Потребовать досрочного погашения кредита в полном размере.

- Передать требование в суд.

- Взыскать задолженность по исполнительному листу.

- Продать долг коллекторской службе.

Именно в таком порядке действуют клерки.

Действия коллекторов

Коллектор может приходить домой к дебитору и беседовать с ним, уговаривать все-таки, оплатить кредит;

Они вправе звонить как самому задолжавшему, так и его родственникам, если родственники выступали поручителями по кредиту.

Но часто эти люди поступают вне рамок закона. Они могут оказывать на людей достаточно жесткое психическое давление, бывали случаи доведения до самоубийства. Именно они могут звонить ночью, угрожать расправой, могут расстрелять дверь должника из пневматики.

Такие действия коллекторов незаконны. В случае незаконного поведения коллекторов можно пожаловаться на них в полицию или в Роспотребнадзор.

Как должен действовать дебитор в случае, если кредитор начал судебную тяжбу?

Конечно, дебитор не должен рассчитывать на то, что суд поможет избежать ответственности по долгам.

Конечно, дебитор не должен рассчитывать на то, что суд поможет избежать ответственности по долгам.

Но следует понимать, что такое развитие событий может быть несколько на руку должнику.

Если ситуация такова, что должник оказался в достаточно тяжелой финансовой ситуации и по некоторым причинам не может платить по долгам, суд поможет некоторым образом реорганизовать долг.

Вероятно, можно будет получить некоторые послабления и рассрочку платежей. Ни в коем случае нельзя скрываться от заседаний суда.

К такой причине можно отнести болезнь. Если заемщик заболел и не может появиться на заседании суда, ему необходимо оформить больничный лист.

Именно появление дебитора на заседаниях суда показывает, что он готов решать вопрос с уплатой кредита. Это позволит обговорить с банком тот вариант, по которому будет происходить выплата долга.

В некоторых случаях возможна такая ситуация, когда дебитор может подать встречный иск.

К таким случаям можно отнести следующие:

- поведение представителей банка по отношению к должнику можно расценить, как некорректное;

- условия по кредитному договору были изменены без уведомления дебитора;

Таким образом, дебитор, который получил повестку в суд, не должен пугаться тюремного заключения.

Заключение

Тем не менее, суд является крайней мерой, к которой прибегают банки. Если вы попали в затруднительную финансовую ситуацию и не можете выплачивать свой кредит, можно попробовать договориться с банком о реструктуризации долга. Именно такой вариант более выгоден для обоих сторон, нежели судебная тяжба.

Могут ли посадить за неуплату кредита: что гласит закон и как отстоять свои права

При длительной просрочке по кредиту и отсутствии у заемщика возможности погасить долг банк подает в суд. Наша редакция выяснила, каковы последствия судебного разбирательства и могут ли посадить за неуплату по кредиту.

Возможные последствия неуплаты

Обратившись за кредитом в банк, человек берет на себя обязательство вернуть его, неисполнение данного условия карается санкциями.

Последствия, ожидающие должника из-за неуплаты долга, таковы:

- испорченная кредитная история;

- начисление штрафов и пени;

- продажа долга коллекторам;

- подача банком судебного иска;

- лишение водительских прав;

- изъятие личного имущества в пользу организации;

- запрет выезда из страны;

- блокировка банковских счетов.

В худшем случае должника ожидает тюремный срок. Надо помнить, что если в кредитном договоре указан поручитель или созаёмщик, то наличие неоплаченного долга отразится на нем так же, как и на основном заемщике.

Могут ли посадить за невыплату займа и в каких случаях

В Уголовном кодексе РФ существует 4 статьи, по которым предусматривается наказание разной степени тяжести:

- штраф до 20000 руб. или в размере дохода за 1,5 года;

- обязательные работы до 480 часов;

- арест на срок до 6 месяцев;

- тюремное заключение сроком до 3 лет (в некоторых случаях до 5).

Мотивом является намеренное уклонение от уплаты долга или бездействие при его погашении. Крупным долгом по кредиту считается сумма свыше 250000 руб.

Статья 159.1 «Мошенничество в сфере кредитования»

Бояться этой статьи следует заёмщику, который предъявил в банк поддельные документы либо же указал заведомо ложные сведения — к примеру, сообщил неверные данные о трудоустройстве или преувеличил доход. Это самый частый повод, по которому заёмщик попадает в тюрьму. Именно потому необходимо тщательно проверять указываемую при оформлении займа информацию. Любая ошибка может быть сочтена намеренной, а предоставление абсолютно любой ложной информации, повлиявшей на принятие положительного решения о выдаче кредита, считается мошенничеством.

Статья 165. «Причинение имущественного ущерба путем обмана или злоупотребления доверием»

Грозит за умышленный финансовый ущерб — это означает неуплату задолженности и процентов. Если деньги получены законным путем, то привлечение к ответственности не грозит, даже если долг не выплачивается. Наказание зависит от размера задолженности: если заёмщик должен от 250000 ₽ — тогда должника ждёт лишение свободы сроком до 24 месяцев. Если заёмщик должен более миллиона, то его могут посадить на срок до 60 месяцев.

Статья 176. «Получение кредита незаконным путем»

К ней относится оформление займа незаконным способом. Физическим лицам эта статья не грозит, по ней могут привлечь только руководителей организаций или индивидуальных предпринимателей из-за того, что для получения определенных льгот была предоставлена ложная информация — например, была подделана бухгалтерская отчётность. Ущерб должен составлять больше 2000000 руб.

Статья 177. «Злостное уклонение от погашения кредиторской задолженности»

Наказания по этой статье следует ждать, если гражданин взял крупную ссуду и, имея средства на погашение, уклоняется от выплат. Если кредитор подаёт в суд, и в ходе дела выясняется это обстоятельство, то можно получить тюремный срок до 2 лет.

Садят ли в тюрьму: судебная практика

На практике тюрьма ждёт неплательщика достаточно редко. Это крайняя мера. Если в ходе расследования не было выявлено умышленного мошенничества или обмана на стадии оформления займа, должник не будет нести уголовной ответственности. Ни одна из перечисленных статей не предусматривает тюремного срока, если у должника действительно нет средств или возможности вернуть заёмные деньги по объективным причинам:

- потеря работы по независящим от заёмщика причинам;

- инвалидность;

- необходимость дорогостоящего лечения из-за болезни и т.д.

Если возникли финансовые трудности, то не надо прятаться от банков. Если есть возможность предоставить документальное доказательство потери платежеспособности по объективным причинам, сотрудники финучреждения помогут найти выход из ситуации. Кроме того, заемщик может обратиться за помощью к адвокату, который поможет решить проблему.

Иными словами, если клиент не погасил долг, но планировал погасить и при этом уведомил о возникших обстоятельствах банк, тогда ему не грозит тюремный срок.

Кто платит, если заёмщик в тюрьме

Пребывание заемщика в тюрьме не освобождает его от условий кредитного договора. Заемщик остается единственным, кто обязан осуществлять периодические платежи, и если перестает это делать, то начинается начисление штрафов. Выплата может осуществляться следующими способами:

- Если есть поручитель или созаёмщик, то он может быть привлечен к ответственности и погасить долг должника в судебном порядке.

- При наличии залога имущество реализуется в счёт погашения долга.

- Если у заемщика есть имущество (исключая квартиру, являющуюся единственным жильём) и доход, в том числе и неофициальный, то взыскание производится за их счет.

- Можно договориться об оплате с друзьями или родственниками. Тем не менее родственники должника, не являющиеся участниками кредитных отношений, не могут быть в обязательном порядке привлечены к ответственности. Банк не имеет права требовать от них возврата кредита.

Если ни один из вариантов не представляется возможным, то банк может предоставить отсрочку. Если срок содержания под стражей короткий (меньше года), должник может попробовать обратиться в кредитную организацию с заявлением о предоставлении возможности заплатить долг после выхода из тюрьмы. В таком случае кредитор принимает решение, следует ли удовлетворять запрос клиента. Если просьба была отклонена, то остаётся только дожидаться судебного заседания и принятия решения.

Ответственность за невыплату займа различна, зависит от размера долга, а также от других обстоятельств. Как правило, если заёмщик получил ссуду и добросовестно вносил платежи, а по уважительным причинам потерял возможность расплачиваться с банком, честно предупредив об этом, то он не должен бояться уголовной ответственности.