Особенности открытия счетов в ВТБ физическими лицами

Если у человека есть свой банковский счет, он может выполнять разные операции, включая переводы и платежи, для чего не нужно даже выходить из дома. Все процедуры в таком случае проводятся в онлайн-режиме, но счет может потребоваться не только юридическим лицам и предпринимателям, но и обычным гражданам. Открыть счет в ВТБ не представителю бизнеса, а физическому лицу, достаточно легко, но следует рассмотреть, как именно происходит этот процесс, и что нужно сделать, чтобы клиенту открыли счет.

Виды банковских счетов в ВТБ

Базовый счет, который доступен каждому человеку и встречается наиболее часто, привязывается к банковской карте, и деньги на самом деле хранятся на нем. Для того чтобы осуществлять основные операции в банке, такого варианта будет достаточно, но он часто имеет ограничения по максимально используемым суммам, в том числе платежам и выдаче наличных средств.

Базовый счет, который доступен каждому человеку и встречается наиболее часто, привязывается к банковской карте, и деньги на самом деле хранятся на нем. Для того чтобы осуществлять основные операции в банке, такого варианта будет достаточно, но он часто имеет ограничения по максимально используемым суммам, в том числе платежам и выдаче наличных средств.

Чтобы хранить крупные суммы и делать вклады, либо же в целях крупных платежей, ВТБ предлагает клиентам открывать другие счета:

- сберегательный – он также называется накопительным, имеет функцию хранения средств и начисления процента на остаток, но неограничен по расходам и срокам действия. Этим он и отличается от вкладов, использовать которые в свободном режиме не получится, а проценты могут быть потеряны при досрочном снятии;

- расчетный – не имеет условия, связанные с начислением процентов, но хорошо подходит для ситуаций, когда клиенту необходимо получать и хранить крупные суммы средств либо переводить их по России или в другие страны.

Граждане Российской Федерации имеют возможность оформить любой из перечисленных продуктов, обратившись в отделение банка с удостоверением личности и документом, который подтверждает статус налогоплательщика.

Доступные валюты счета

Банковские счета, будучи универсальными инструментами, позволяют держать на них не только российские рубли, предоставляя владельцам возможность распоряжаться и иными валютами. В случае накопительных вариантов, их держатели могут разместить только рубли, доллары США или евро, другие валюты использовать для вклада на сберегательный счет не получится. При этом банк будет начислять проценты в зависимости от валюты, как правило, доллар и евро отличаются минимальной символической ставкой, а на рубли процент будет начисляться гораздо более высокий.

Банковские счета, будучи универсальными инструментами, позволяют держать на них не только российские рубли, предоставляя владельцам возможность распоряжаться и иными валютами. В случае накопительных вариантов, их держатели могут разместить только рубли, доллары США или евро, другие валюты использовать для вклада на сберегательный счет не получится. При этом банк будет начислять проценты в зависимости от валюты, как правило, доллар и евро отличаются минимальной символической ставкой, а на рубли процент будет начисляться гораздо более высокий.

Расчетный счет предполагает больше возможностей и валют, которые на нем можно разместить. Как правило, это касается наиболее популярных мировых валют, используемых в большей части мирового пространства. Открыть валютный счет клиенты ВТБ могут, чтобы хранить:

- рубли;

- доллары;

- евро;

- фунты стерлингов;

- японские йены;

- швейцарские франки;

- шведские кроны.

Клиентам необязательно класть иностранную валюту, поскольку по условиям обслуживания это можно без проблем делать в рублях. При транзакции банк просто сконвертирует российские деньги в иностранные средства и переведет на валютный счет именно их. Применяется при этом внутренний курс, который действует в момент зачисления.

Как открыть счет для физического лица

От способа, которым будут открываться счета, зависит и возможность оформления одного из них. Любой счет можно открыть в отделении ВТБ, при этом выбрать можно любое из них, не играет роли, куда именно обратится клиент. С помощью интернет-сервиса vtb.ru можно сформировать только накопительный вариант, а расчетный допускается открыть сугубо в офисе.

Оформление договора занимает минимум времени, но для этого человеку нужно обратиться к сотруднику банка и предоставить паспорт гражданина Российской Федерации. Это позволит заполнить заявку на открытие, которую рассматривают сразу же. Если речь идет о гражданах РФ, то им никаких бумаг больше не потребуется, но это не касается иностранцев либо лиц без гражданства, в принципе. Для них потребуются миграционные карты либо любой другой документ, который подтверждает легальность нахождения человека на территории России.

Важно! ВТБ допускает возможность того, что физический счет может открываться и другим человеком, но он должен иметь доверенность от будущего владельца. Она составляется по официальной форме и подтверждается нотариусом, тем самым передается воля человека, который хочет изначально стать владельцем счета. Чтобы сократить количество процедур, в доверенность допускается внести не только разрешение на открытие, но и на проведение дальнейших операций.

Сразу после оформления договора возможно пополнение с помощью банковской кассы, но делать это сразу необязательно. Класть деньги можно в любой момент после формирования кошелька, вне зависимости от давности этой процедуры.

Стоимость и тарифы

Открыть счет в ВТБ физическому лицу можно совершенно бесплатно, но при этом есть комиссия размером 50 рублей либо 5 единиц в иностранных валютах. Она будет взиматься банком в автоматическом режиме в конце месяца, но только в том случае, если за последние 180 дней никаких действий по счету не производилось. Деньги не будут брать, только если:

Открыть счет в ВТБ физическому лицу можно совершенно бесплатно, но при этом есть комиссия размером 50 рублей либо 5 единиц в иностранных валютах. Она будет взиматься банком в автоматическом режиме в конце месяца, но только в том случае, если за последние 180 дней никаких действий по счету не производилось. Деньги не будут брать, только если:

- баланс нулевой;

- на остатке находится более 100 рублей;

- счет является площадкой, на которую поступают дивиденды от акций, принадлежащих ВТБ.

Поскольку каждый клиент ВТБ должен отслеживать собственные средства, ему при оформлении договора предоставляется абсолютно бесплатный доступ в интернет-банкинг. При этом банк позволяет осуществлять внутрибанковские переводы в рублевой валюте бесплатно, если точкой назначения выступают физические лица, это касается и валюты, которая переводится на собственные счета. Другие операции будут облагаться дополнительной комиссией.

Так, переводы в рублях в другие банки потребуют 1,5% переплаты от суммы, но не менее 200 рублей, при этом максимальный уровень комиссии достигает планки в 3 тысячи рублей. Пополнять электронные кошельки можно за 1,5% от суммы, но никак не меньше 15 рублей. Переводы в иностранной валюте, которые происходят внутри банка, но третьим лицам, обойдутся в 0,75% от суммы операции. При этом минимум взимается 10 условных единиц, но общая сумма не может быть более 70 единиц.

Доступные операции

Депозитный счет может быть доступен клиентам только для хранения их средств, при этом расчетные продукты дают возможность пользоваться большим спектром услуг. К примеру, заключив договор, клиент получает возможность проводить с помощью ВТБ:

- внесение средств на счет;

- переводы третьим лицам;

- конвертацию разных валют;

- регулярные перечисления другим лицам или компаниям.

Таким образом, расчетные счета дают широкий диапазон действий, заключающийся в получении денег, а также возможности настроить регулярные платежи. Это допускается для постоянной оплаты кредитов, коммунальных услуг, алиментов и других повторяющихся действий.

Как открыть счет в ВТБ для физического лица

Чаще всего с необходимостью открытия банковского расчетного счета сталкиваются предприниматели. Но и частным лицам иногда требуется этот финансовый инструмент – для накопления денежных средств, ведения расчетов и т. д. Условия заведения счетов различаются, в зависимости от банка. В этой статье мы рассмотрим, как открыть счет в ВТБ 24 физическим лицам, а также поговорим о том, как пользоваться этим продуктом.

Какими бывают банковские счета

На самом деле, у большинства людей сегодня имеется свой счет в банке – тот, что привязан к их пластиковой карте. Для проведения большинства финансовых операций его бывает достаточно. Однако у карточных счетов имеются лимиты на ряд операций, а у некоторых также ограничения по суммам хранения. Поэтому в ряде случаев возникает необходимость в счетах других типов:

- сберегательном – для хранения денежных средств и получения процентов;

- расчетный – для получения переводов, проведения расчетов и хранения крупных сумм.

Важно! Следует различать сберегательный счет и вклад. По последнему продукту, как правило, имеются лимиты на приходные и расходные операции, а также ограничения по срокам действия.

В банке ВТБ-24 любой гражданин РФ может завести неограниченное количество счетов указанных типов. Для этого можно обратиться в отделение банковской организации либо воспользоваться их интернет-сайтом.

В какой валюте можно открыть счет

Тип валюты банковского счета будет зависеть от его категории. К примеру, накопительные продукты банка ВТБ-24 рассчитаны на следующие варианты:

При выборе валюты для накоплений следует помнить, что на сберегательный счет в рублях будет распространяться иная процентная ставка, чем на долларовый депозит.

Расчетные счета ВТБ-24 оформляет в указанных выше валютных единицах. Кроме того, вы можете завести р/с для работы с такими валютами, как:

- английские фунты стерлингов;

- японские иены;

- швейцарские франки;

- шведские кроны.

Пополнять продукт, открытый в иностранной валюте, можно суммами в рублях. При внесении денежных средств банк проведет конвертацию полученных средств автоматически.

Что можно делать с банковским счетом

Обычно частные лица понимают под словом «счет» обычный депозит. Данный продукт предназначен для хранений денежных средств и получения процентов, на этом его функции ограничиваются.

Расчетные счета от банка ВТБ-24 предоставляют клиенту больше возможностей:

- хранение денежных средств;

- переводы третьим лицам в пределах РФ и заграницу;

- конвертация валют;

- получение переводов от третьих лиц.

Кроме того, с помощью р/с можно автоматически оплачивать свои текущие расходы – совершать взносы по кредитам, выплачивать налоги и иные сборы, погашать квитанции за ЖКУ и иные выставленные к оплате документы. Для этого необходимо только составить поручение банку о регулярных переводах средств.

Процедура открытия сберегательного счета

Завести депозитный счет в банке ВТБ-24 можно двумя способами:

- при помощи визита в отделение банка;

- через интернет-кабинет (вкладка «Карты и счета»);

- через мобильное приложение.

Важно! Второй и третий вариант доступны только действующим клиентам данной организации.

Открыть депозит может любой совершеннолетний гражданин РФ. Если вы еще не достигли совершеннолетия, придется заручиться разрешением родителей или лиц, их заменяющих.

Из документов для процедуры потребуется только паспорт. Свежеоткрытую «копилку» можно пополнить сразу же через кассу банка либо позже – в зависимости от тарифного плана и вашего желания.

Важно! Если вы не являетесь клиентом ВТБ-24, вместе накопительным продуктом вам необходимо будет открыть банковскую карту. Именно через нее будут в дальнейшем проводиться операции пополнения и снятия накоплений.

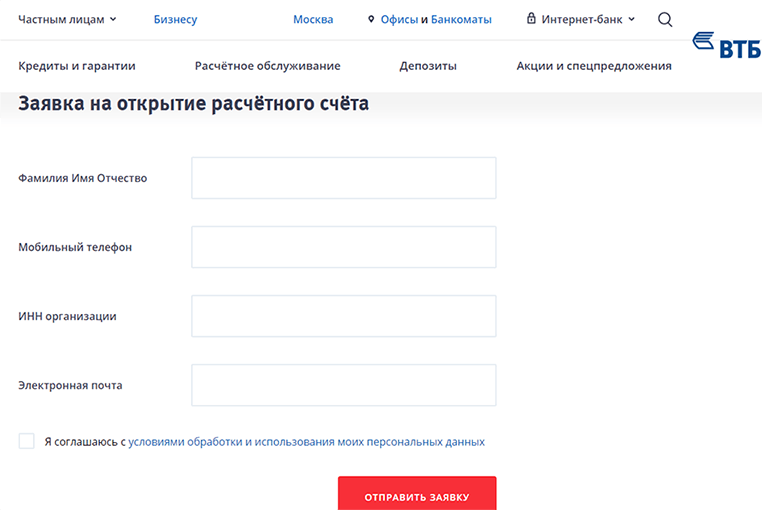

Оформление расчетного счета

Чтобы завести расчетный счет в ВТБ-24, даже действующим клиентом этого банка придется посетить его отделение. Оформить продукт онлайн возможности нет. Открыть р/с можно:

- на собственное имя – потребуется только паспорт;

- на имя третьего лица – нужна будет нотариально оформленная доверенность.

Важно! Доверенность можно оформить и непосредственно у менеджеров банка. Но для этого будущий владелец р/с также должен будет посетить отделение.

Завести расчетный финансовый инструмент могут не только россияне, но и граждане других стран. Правда, для этого им придется предоставить сотруднику ВТБ-24 документ, подтверждающий право их пребывания на территории РФ.

Оформление счета занимает около получаса. Клиенту необходимо заполнить заявление и подписать договор на обслуживание. Сразу после этого можно пользоваться счетом, например, пополнить его через кассу офиса. Но это не обязательное условие – баланс может оставаться нулевым неограниченное количество времени.

Тарифы на обслуживание

Открыть счет в ВТБ для физического лица, вне зависимости от типа финансового продукта, можно бесплатно. За обслуживание накопительных счетов банк, естественно, не взимает никаких комиссий, даже наоборот – выплачивает проценты. А вот о стоимости использования расчетного счета следует поговорить отдельно.

Месячное обслуживание р/с в банке ВТБ-24 стоит 50 рублей. Если продукт оформлен в иностранной валюте, комиссионные составят 5 ее единиц в месяц. Банк списывает комиссию автоматически с баланса счета, в последний день месяца. Если на р/с к моменту списания лежит менее необходимой суммы, весь баланс будет списан как комиссионные.

Важно! Доступ к интернет-банкингу и мобильному приложению каждому владельцу счета предоставляется бесплатно, сразу в момент оформления договора.

Списание платы за обслуживание не производится, если:

- по счету в последние 180 дней проводились какие-либо операции;

- на балансе клиента нет средств;

- на балансе находится более 100 рублей (либо эквивалентная сумма в валюте);

- на р/с начисляются дивиденды по акциям ПАО ВТБ.

Помимо оплаты за ведение счета, банк взимает комиссии за каждую операцию по нему:

- рублевые переводы физическим лицам – клиентам ВТБ – бесплатно;

- пополнение собственных карт и счетов клиента (рублевых и валютных) – бесплатно;

- рублевые переводы клиентам иных банков – от 200 до 3000 рублей (1,5% от объема операции);

- переводы на электронные кошельки – от 15 рублей (1,5% от объема операции);

- валютные переводы другим клиентам ВТБ-24 – от 10 до 70 валютных единиц (0,75% от суммы перевода);

- перевод иностранной валюты клиентам других банков — 0,6% либо 1% от суммы (зависит от способа проведения операции).

Важно! Расценки на услуги банка представлены по состоянию на май 2018 года. Для получения более подробной или актуальной информации рекомендует обратиться на сайт ВТБ-24 .

Накопительный счет – ставки и особенности

Как уже было сказано выше, открытие накопительного продукта в банке ВТБ-24 производится бесплатно, а обслуживание его не стоит клиенту ни рубля. Лимитов на минимальный баланс или сумму пополнения банк также не устанавливает. Ваша «копилка» может оставаться пустой сколь угодно долгое время – никаких санкций со стороны банковской организации не последует.

Операции по счету-копилке банк также не облагает комиссиями. Кроме того, за хранение на нем денежных средств вы сможете ежемесячно получать проценты от них. Размер ставки будет зависеть от валюты счета и срока его действия.

Валюта «копилки»

Проценты по счету начисляются ежемесячно, в последний календарный день каждого месяца. Операция производится автоматически, поэтому не зависит от праздничных и выходных дней. Проценты добавляются к телу накоплений.

Важно! Согласно договору об открытии накопительного счета, процентные ставки по данному продукту не являются фиксированными. Банк имеет право изменять их в одностороннем порядке любой момент, в соответствии с внешней экономической ситуацией. Уведомление об этом, как правило, публикуется на сайте ВТБ-24.

Клиенты банка, оформившие его Мультикарту, могут увеличить свой доход от накопительного счета до 10% годовых. Для этого им необходимо поддерживать определенный объем покупок по карте в течение календарного месяца. Размер бонусов определяется в зависимости от объема расходов и срока действия счета. Более подробную информацию о нем вы можете получить на сайте банка ВТБ-24 , в описании продукта Мультикарта.

Надбавка к ставке будет зачисляться в «копилку» отдельно от основного дохода по ней – с 10 по 15 число месяца, следующего за расчетным. Такая задержка объясняется тем, что банку необходимо учитывать все проведенные покупки, то есть, дождаться отработки контрагентами всех расходных операций по карте.

Важно! В первом месяце использования «копилки» владельцы Мультикарты получают приветственную надбавку к накоплениям в размере 1,5% годовых. Этот бонус начисляется вне зависимости от объема покупок по карте.

Расторжение договора на обслуживание

Поговорим также о том, как закрыть счет в ВТБ 24 физическим лицам. Для обоих типов рассматриваемых счетов эта процедура возможна только по желанию клиента. Как расчетный, так и накопительный продукты не имеют срока действия, а банк в одностороннем порядке закрыть их не может.

Для того чтобы закрыть р/с, вам необходимо будет посетить офис ВТБ-24. Можно выбирать любое отделение, не обязательно то же, где был оформлен договор на открытие продукта. При визите в офис вам потребуются следующие документы:

- паспорт или заменяющее его удостоверение личности;

- договор на открытие р/с;

- доверенность на расторжение договора – если вы действуете от имени третьего лица.

Важно! Иностранным гражданам необходимо будет также захватить с собой миграционную карту или иные документы, дающие право на пребывание на территории РФ.

В офисе банка вам необходимо будет написать заявление на закрытие счета. Тут же вы сможете распорядиться остатком по нему:

- снять наличными через кассу;

- оформить поручение на перевод в другой банк или на другой счет.

Для закрытия накопительного продукта визит в банк совершенно не обязателен. Все необходимые операции можно провести в интернет-кабинете ВТБ-24 или его мобильном приложении. Для этого:

- зайдите в свой аккаунт;

- найдите в перечне доступных продуктов «копилку»;

- зайдите в его описание;

- нажмите кнопку «Закрыть».

Операция будет совершена мгновенно. При этом, обнулять баланс счета перед закрытием вовсе не обязательно. При отправке запроса все денежные средства из «копилки» будут автоматически перечислены на ваш мастер-счет (чаще всего в этом качестве выступает банковская карта).

Важно! При закрытии накопительного счета помните, что проценты за текущий месяц вам не будут начислены.